Макромониторинг #254 от 22.06.2021

Эксперт: Владислав Корсунский - аналитик по макроэкономике и долговым инструментам

- 0

- 215

Здравствуйте, уважаемые зрители. Сегодня 22 июня, в эфире макромониторинг от компании Арсагера. С вами в студии – Владислав Корсунский

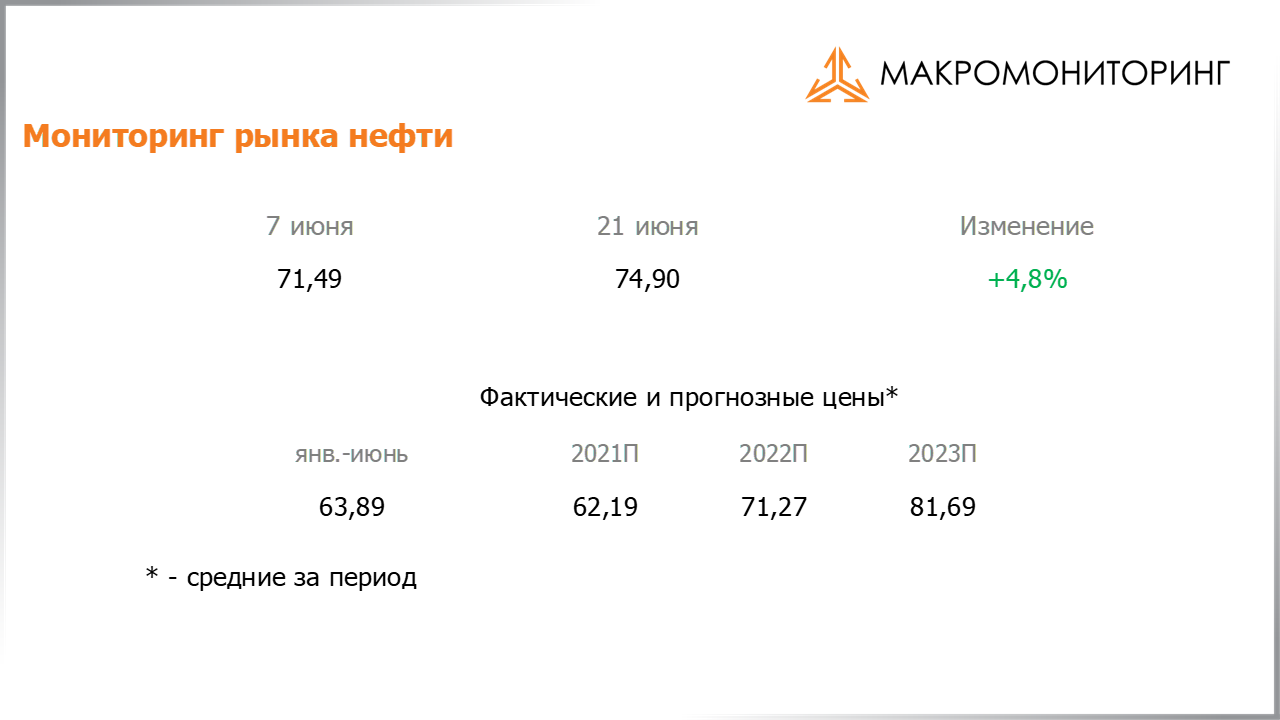

С момента выхода последней передачи цены на нефть увеличились на 4,8% на фоне новых данных о снижении запасов топлива в США. Кроме того, нефтяные котировки поддержали ожидания участников рынка об увеличении спроса на нефть на фоне продолжения восстановления экономической активности в разных регионах мира. Сейчас баррель нефти стоит 74 долл. и 90 центов.

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. На данный момент мы считаем, что средняя цена на нефть в 2021 году составит чуть более 62 долл. за баррель.

Индекс МосБиржи с момента выхода последней передачи снизился на незначительные 0,2% и составил 3 813 пунктов. Капитализация российского фондового рынка составляет сейчас 59,9 трлн рублей.

При текущих котировках мультипликатор P/E российского фондового рынка равен 13,3. Столь высокое значение коэффициента Р/Е связано с падением прибыли компаний 2020 года на фоне роста цен на акции. Это говорит об ожиданиях участников рынка по восстановлению уровня прибыльности компаний. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 18,8, стран с развитой экономикой – на уровне 27,3, при этом P/E индекса S&P500 приближается к 45.

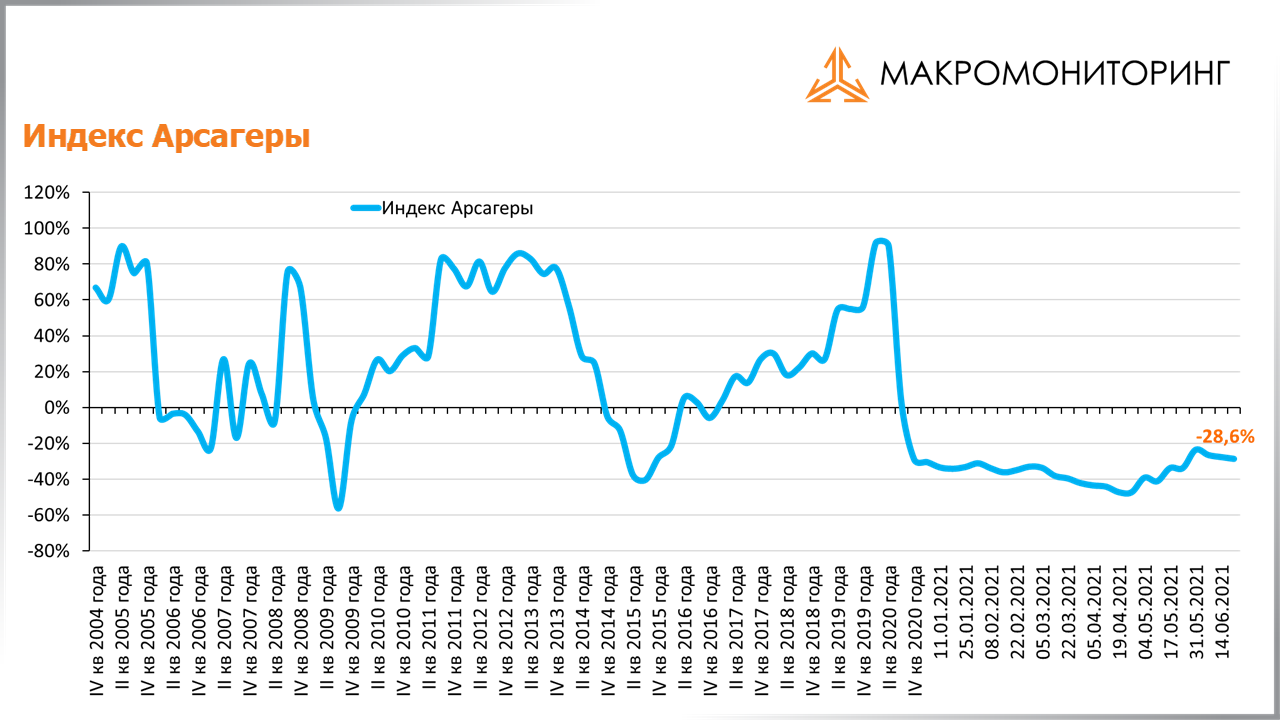

Если посчитать значение индекса МосБиржи на основе текущих процентных ставок и прибылей компаний за последний год, то мы увидим, что оно должно составлять 2 721 пункт. Разница текущего и расчетного значений индекса МосБиржи сейчас составляет -28,6%. Эту разницу мы называем индекс Арсагеры. Отрицательное значение индекса обусловлено как снижением корпоративных прибылей в прошлом году, так и ростом фондового рынка, в рамках которого инвесторами закладывается восстановление прибылей российских компаний в будущие годы.

Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах.

Наш прогноз процентных ставок с учетом привычного соотношения доходностей на долевом и долговом рынках показывает, что на конец 2021 года можно ожидать P/E российского фондового рынка на уровне 11,8. С учетом наших ожиданий роста совокупного объема корпоративных прибылей компаний, входящих в индекс МоcБиржи, капитализация индекса с фундаментальной точки зрения должна увеличиться в 2021 году на 23%. Принимая во внимание размеры возможных дивидендов, справедливое значение для индекса МосБиржи на конец 2021 года мы оцениваем на уровне 3 886 пунктов, что всего на 2% выше текущих значений.

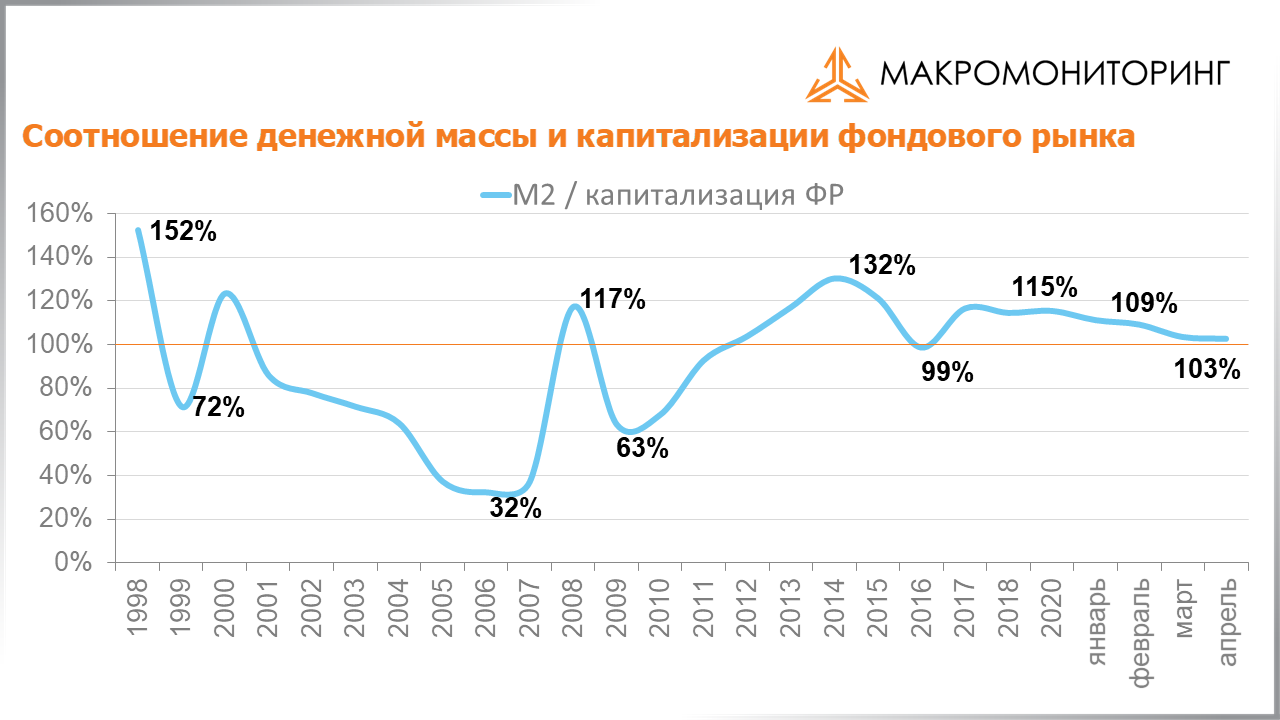

Кроме того, на текущий момент соотношение денежной массы и капитализации российского фондового рынка составляет около 99%. Такое высокое значение показателя М2/Капитализация говорит о том, что в настоящее время отечественный фондовый рынок остается интересным для приобретения активов. При этом, по нашему мнению, по итогам 2021 года рост денежной массы может составить около 14%.

Что касается динамики курса рубля, то с момента выхода последней передачи курс рубля снизился на 0,37% несмотря на рост цен на нефть.

Динамика международных резервов России с 28 мая по 11 июня была отрицательной, их объем сократился на 1,1 млрд долл. и составил 604,8 млрд долл.

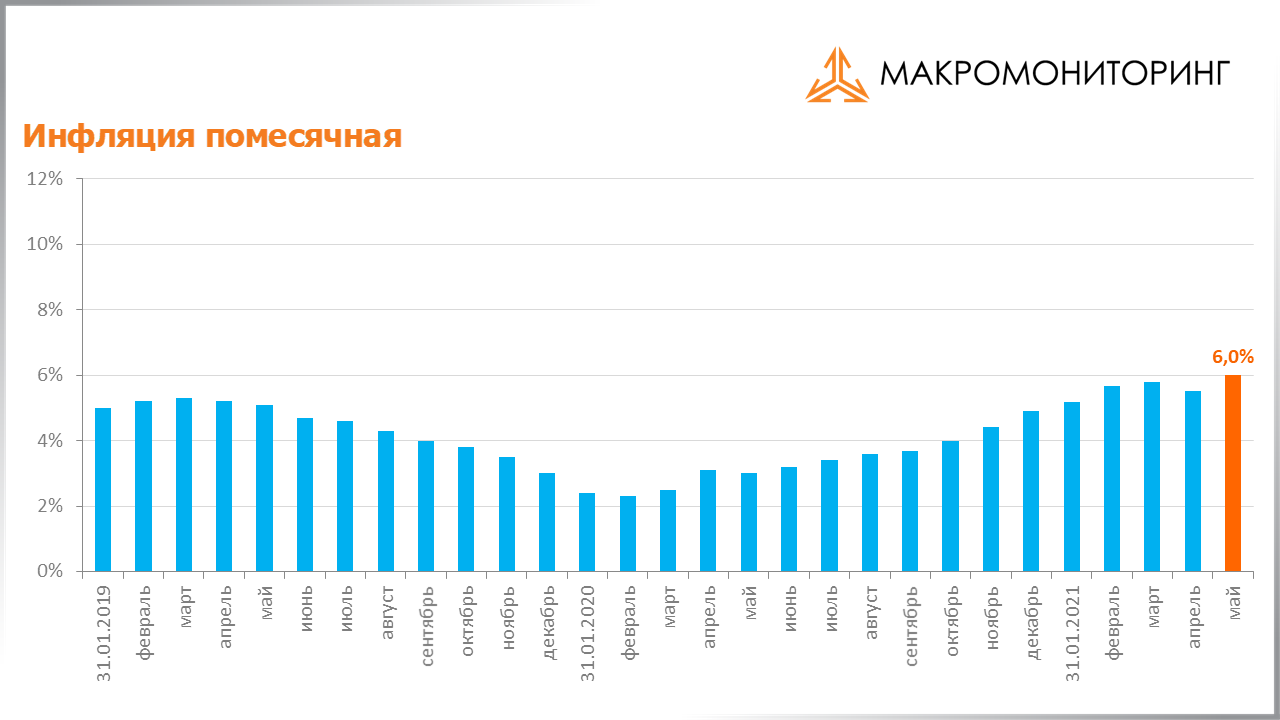

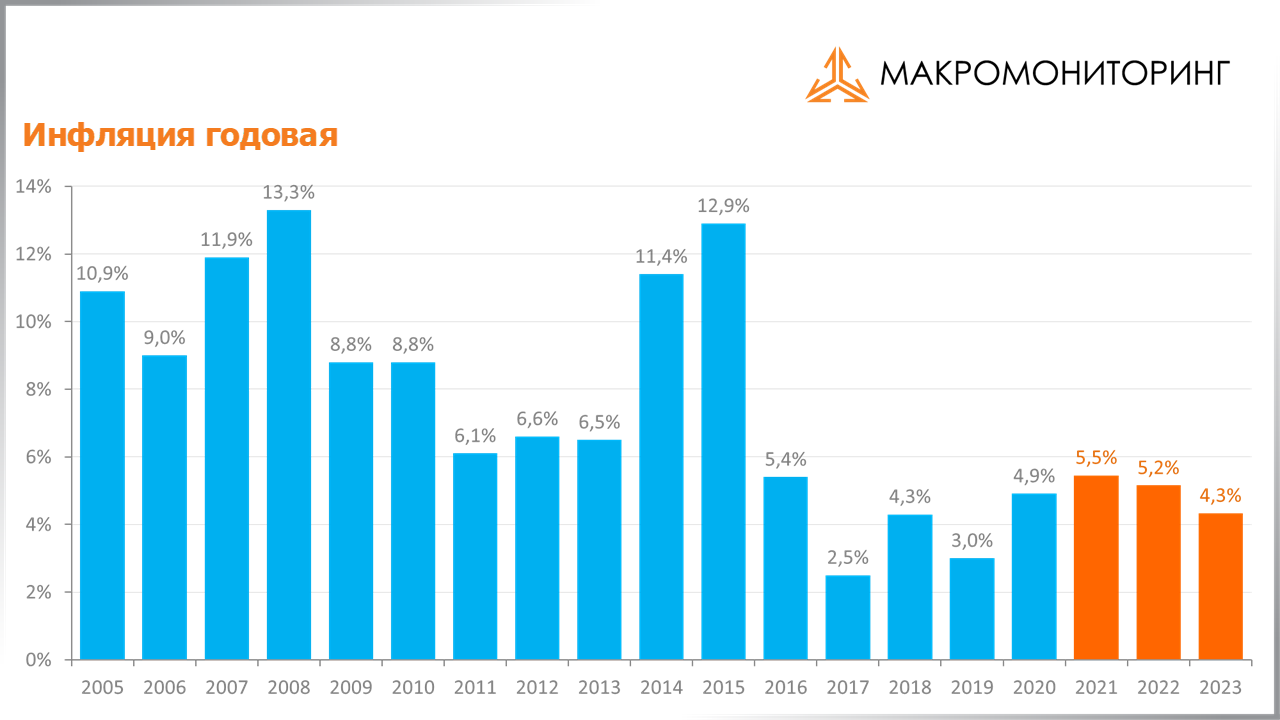

По данным Росстата, за период с 8 по 15 июня потребительские цены в стране увеличились на 0,12%, в то время как неделей ранее цены выросли на 0,16%. При этом с начала года инфляция составила 3,8%, а в годовом выражении по состоянию на 15 июня рост цен ускорился до 6,2% после 6% двумя неделями ранее.

Наш прогноз инфляции на ближайшие годы Вы можете видеть на своих экранах. На данный момент мы ожидаем, что в 2021 году инфляция составит 5,5%, а в дальнейшем ее годовые темпы будут замедляться.

Что касается рынка облигаций, то за время, прошедшее с момента выхода последней передачи, доходность в корпоративном секторе увеличилась на 22 б.п., в муниципальном секторе доходность выросла на 27 б.п., а в государственном секторе доходность сократилась на 2 б.п.

Мы считаем, что при текущем уровне инфляции в России и уровне процентных ставок в мире, доходности на облигационном рынке России остаются достаточно высокими.

Отметим, что по итогам заседания Совета директоров Банка России, прошедшего 11 июня, ключевая ставка была повышена на 50 б.п. до 5,5% на фоне заметного усиления инфляционного давления, что требовало от ЦБ активных действий для обеспечения ценовой стабильности. Кроме того, Банк России дал сигнал о том, что Совет директоров видит необходимость повышения ключевой ставки на ближайших заседаниях.

Несмотря на рост ключевой ставки, наши модели показывают, что в течение года процентные ставки будут снижаться. В частности, об этом говорит доходность длинных и среднесрочных ОФЗ, уровень которой значительно превышает величину среднесрочной цели Банка России по инфляции. На данный момент мы ожидаем снижения уровня процентных ставок по корпоративному сегменту на 21,9%, по муниципальному сегменту - снижения на 24%, и по государственному сегменту – снижения на 26,9%.

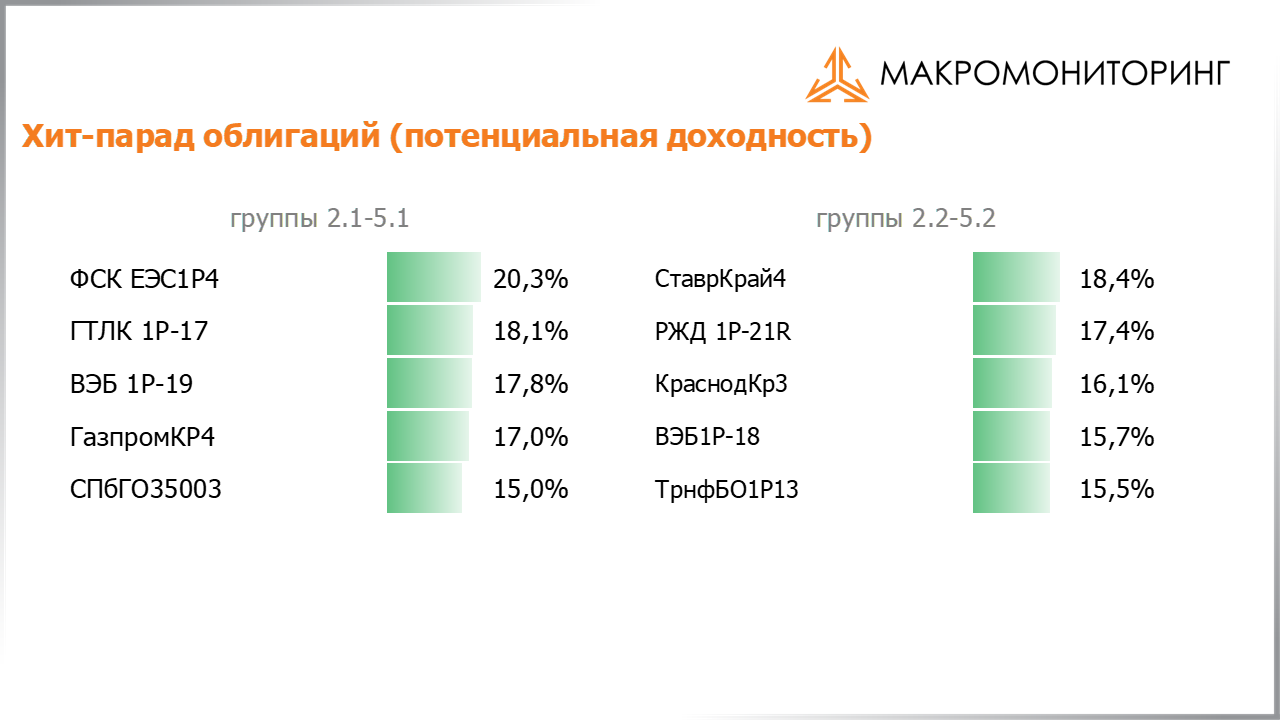

Переходя к нашим предпочтениям на рынке облигаций, отметим, что в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными мы считаем бумаги с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение, в группах 2.1 и 5.1 составляет 5 лет, в группах 2.2 и 5.2 – 4,8 года.

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 8,5 лет.

Что касается рынка недвижимости Санкт-Петербурга, то на вторичном рынке в мае 2021 года цены выросли на 4,08%, в то время как на первичном рынке недвижимости цены увеличились на 4,26%. По итогам пяти месяцев 2021 года рост цен на вторичном рынке жилья в городе составил 17,2%, в то время как на первичном рынке цены выросли на 15,6%.

Это были все новости, которыми я хотел с Вами поделиться. Спасибо за внимание и до свидания!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|