Наши фонды. Арсагера – фонд облигаций КР 1.55. 3 квартал 2019

Эксперт: Вячеслав Питенко – начальник отдела портфельных инвестиций

- 0

- 104

Здравствуйте, уважаемые зрители! Предлагаем вашему вниманию передачу, посвященную «Арсагера – фонд облигаций КР 1.55» по итогам 3 квартала 2019 года.

Краткий анонс передачи. В первой части мы расскажем о динамике стоимости пая, доходности фонда и изменении индекса, а также о местах фонда в рейтингах. Вторая часть будет посвящена составу и структуре активов фонда. В третьей части будет изложен более подробный анализ операций с активами фонда, а также представлена другая интересная и полезная информация.

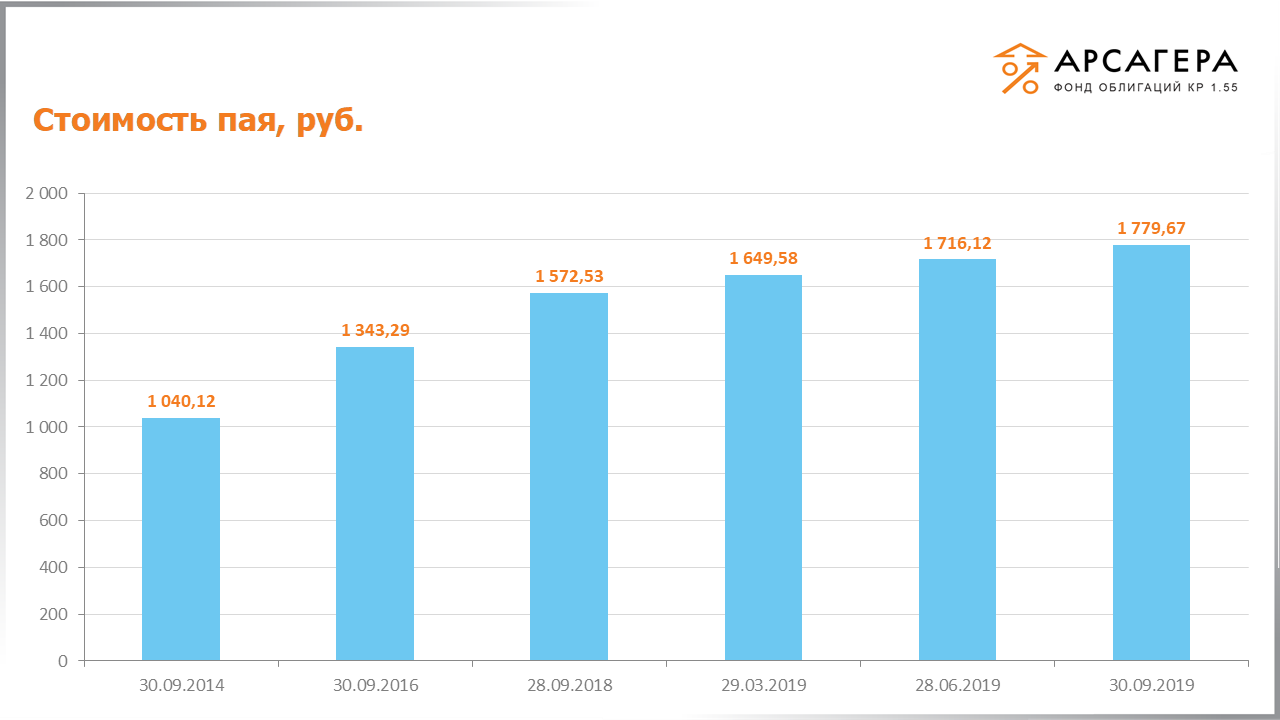

Начнем с динамики стоимости пая.

Динамика положительная на всех окнах.

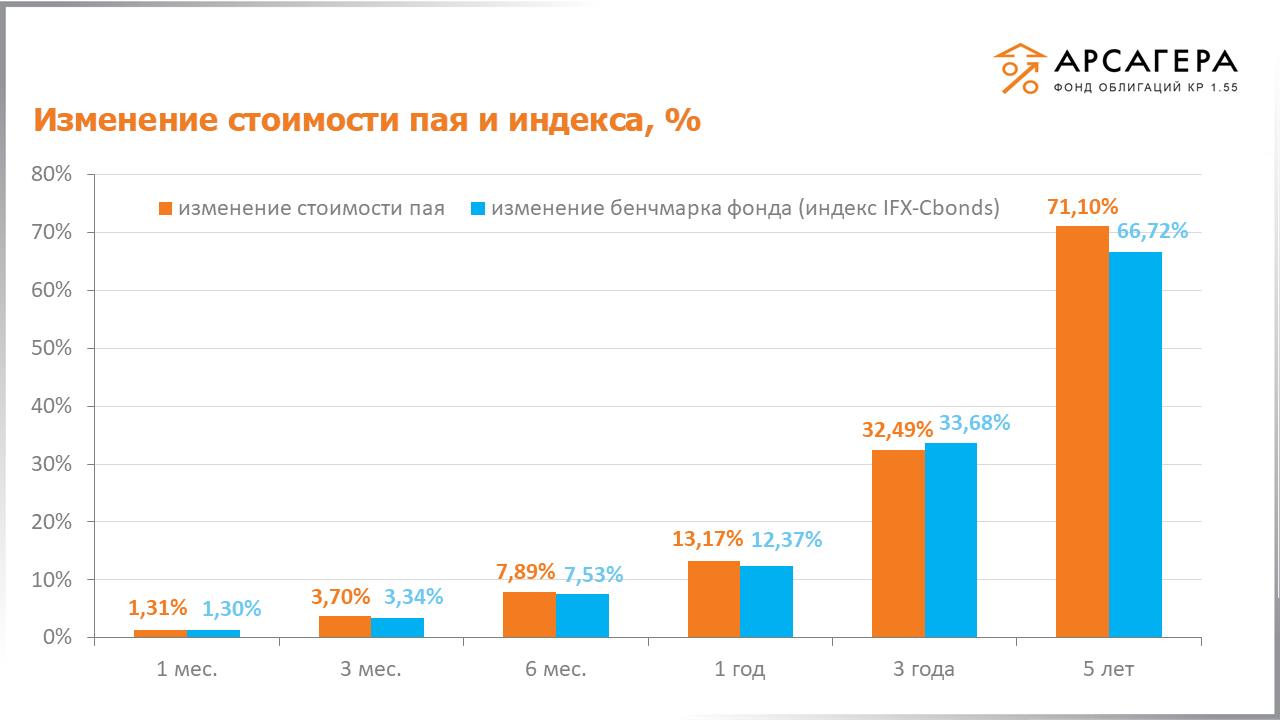

Девятый постулат инвестирования гласит: качество результатов управления познается в сравнении с рынком. Наша цель - работать лучше индекса.

Результат фонда превосходит индекс на всех временных интервалах, кроме окна в 3 года.

Обратимся к рейтингу фондов по доходности среди открытых фондов облигаций.

Данные предоставлены информационным ресурсом Investfunds. На квартальном окне мы 26-е, на годовом – 7-е, на пятилетнем – восемнадцатые.

Перейдем к обзору активов фонда.

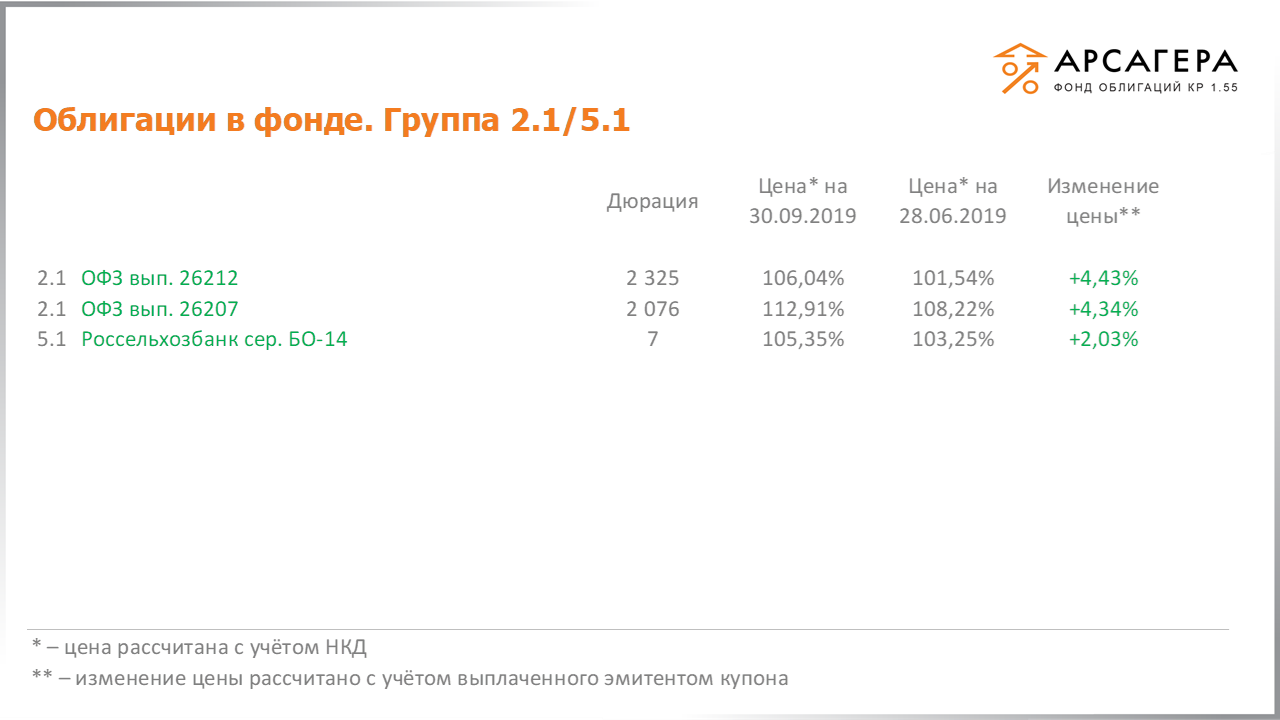

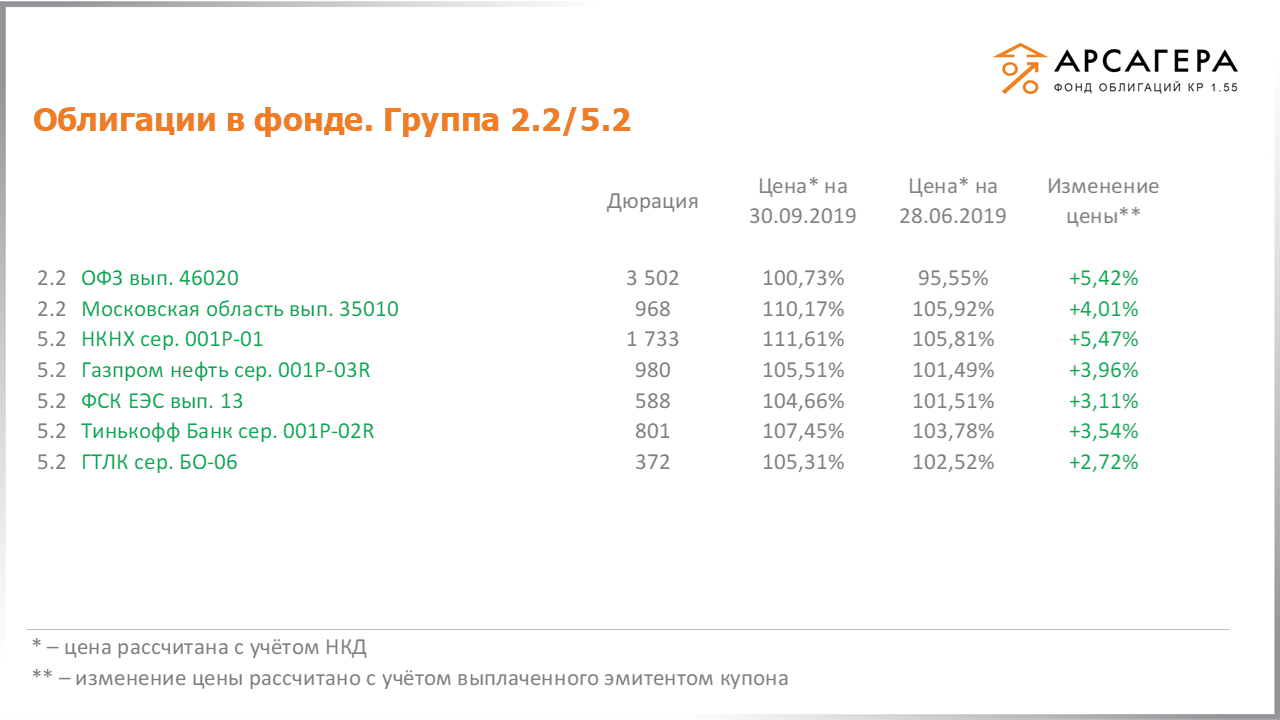

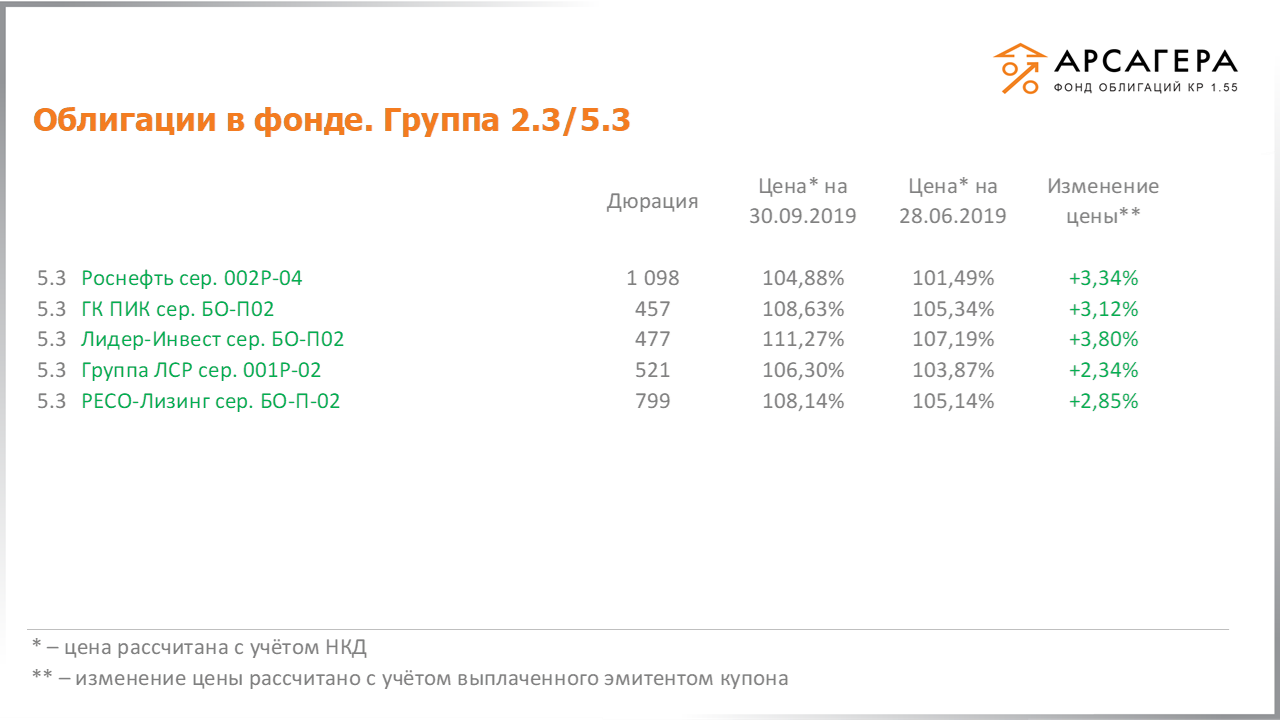

Наиболее значительную положительную динамику продемонстрировали Облигации Федерального Займа серии 46020 и облигации Нижнекамскнефтехима.

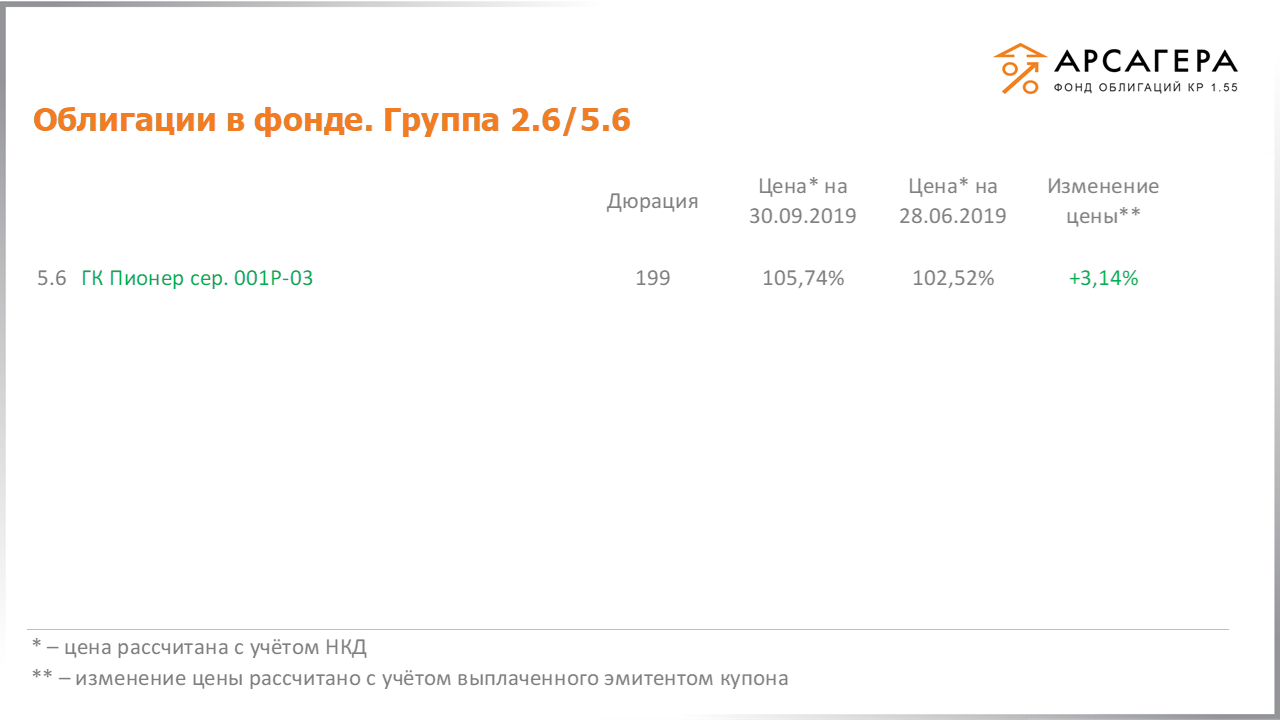

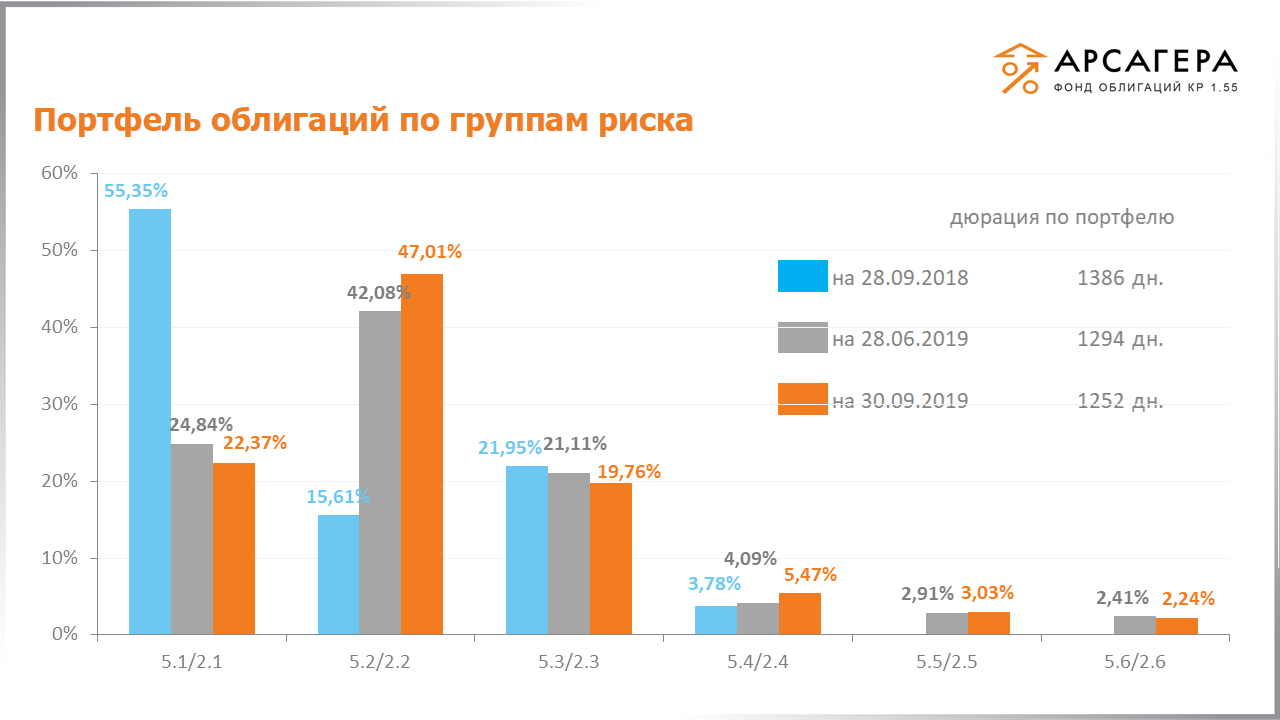

Рассмотрим структуру портфеля по группам риска за последний квартал и год.

Как видно из диаграммы, в отчетном квартале доля групп 5.1/2.1 и 5.3/2.3 и 5.6/2.6 сократилась в пользу групп 5.2/2.2, 5.4/2.4 и 5.5/2.5. Более подробно узнать о группах риска можно на нашем сайте в разделе, посвященном ранжированию активов.

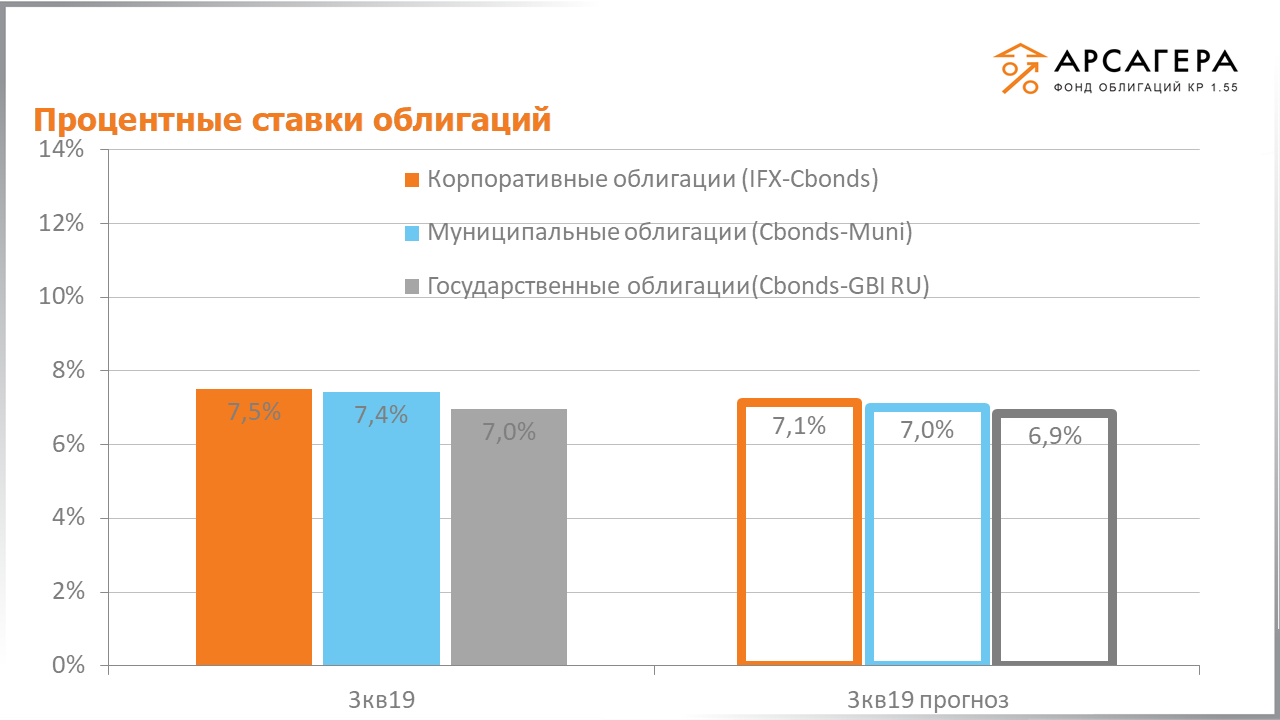

Обратимся к прогнозам вектора процентных ставок.

На плавающем окне в один год наши модели показывали, что процентные ставки на облигационном рынке должны снижаться. За этот период процентные ставки по корпоративным, муниципальным и государственным облигациям снизились с 8,8%, 8,6% и 8,4% до 7,5% 7.4% и 7% соответственно.

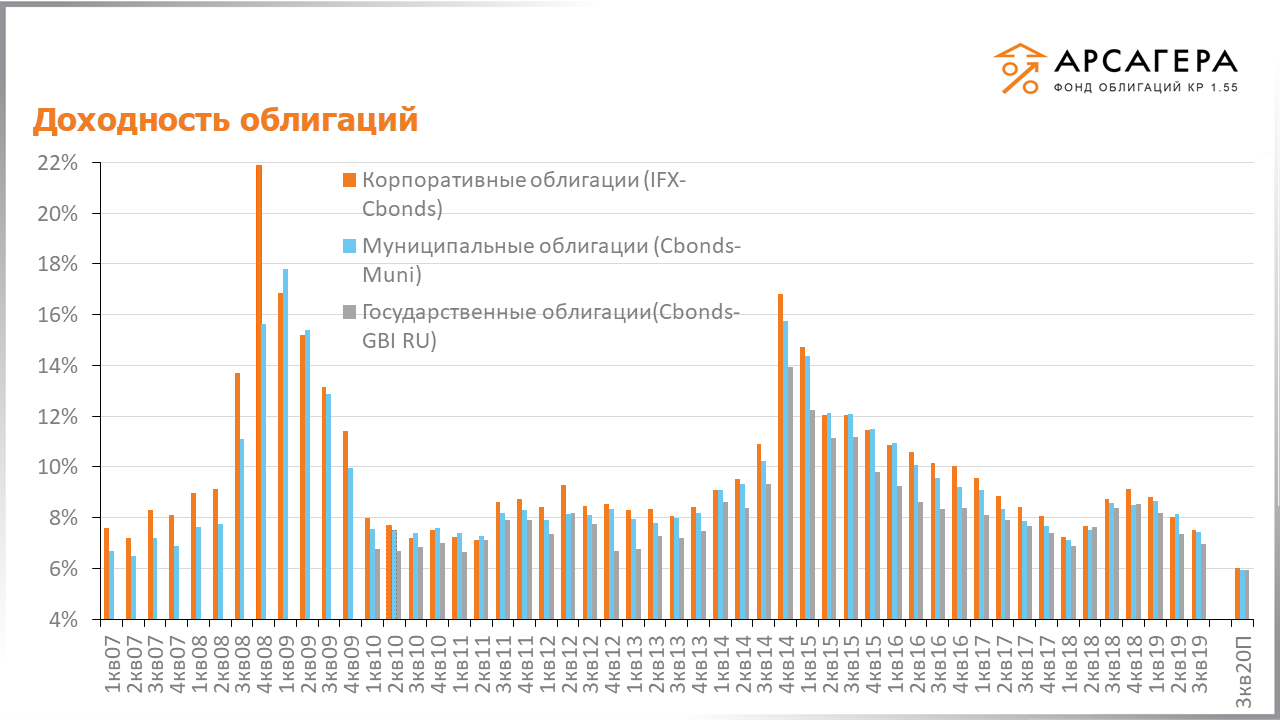

Рассмотрим динамику доходностей муниципальных, корпоративных и государственных облигаций.

Справа представлены наши прогнозы. Согласно нашим ожиданиям, процентные ставки по корпоративным, муниципальным и государственным облигациям через год составят 6,01%, 5,95% и 5,93% соответственно.

Перейдем к отраслевой структуре портфеля.

На квартальном окне существенно выросла доля фин.сектора, приобрели облигации компаний машиностроительной отрасли, сократился удельный вес государственных и муниципальных облигаций, покинули портфель представители минеральных удобрений. На годовом окне также отметим полную продажу облигаций представителей минеральных удобрений, существенно сократилась доля государственных и муниципальных облигаций и энергетики. увеличился удельный вес нефтегазового, строительного и финансового секторов. Также отдельно отметим на годовом окне приобретение облигации эмитентов машиностроительной отрасли.

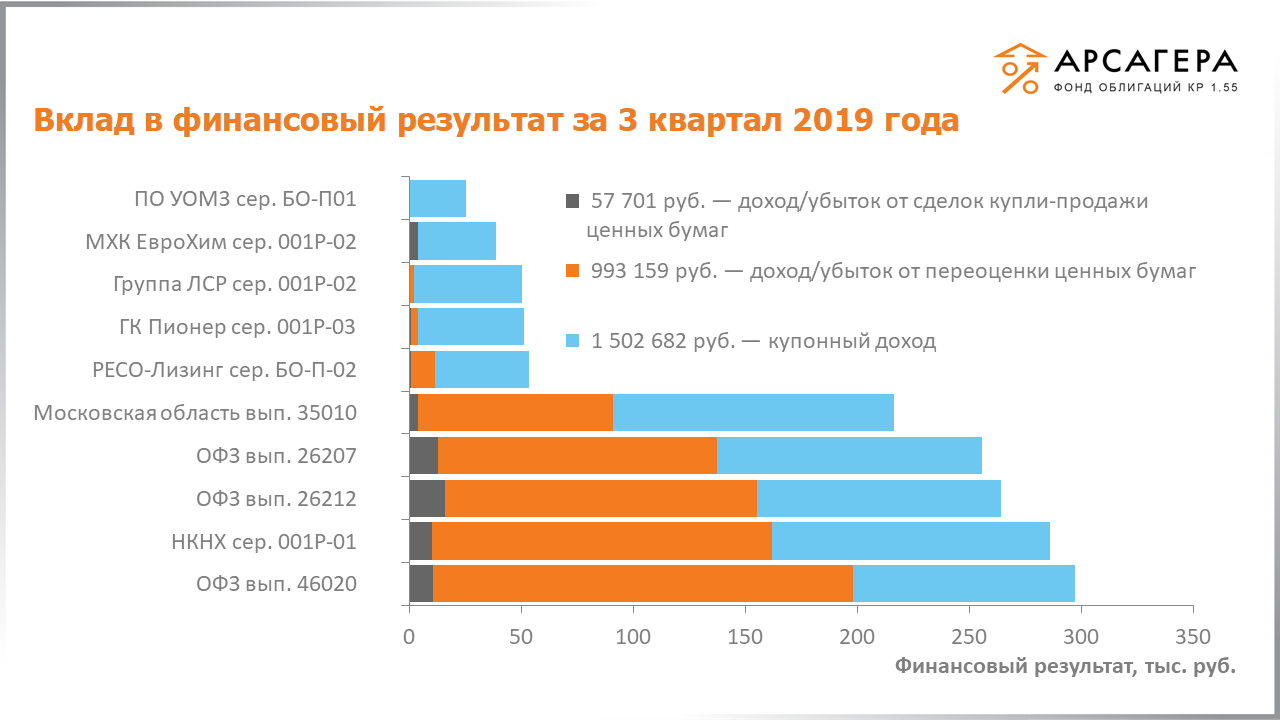

Давайте посмотрим, какие бумаги внесли наибольший вклад в итоговый финансовый результат в 3 квартале 2019 года.

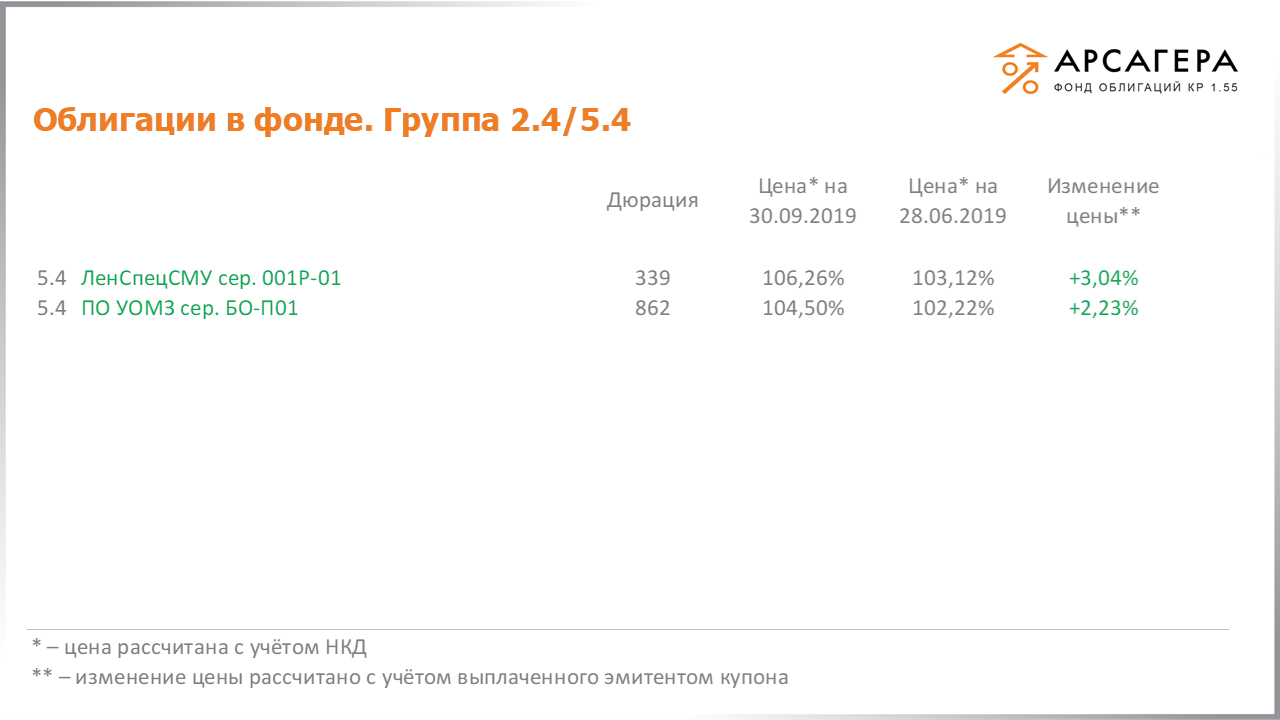

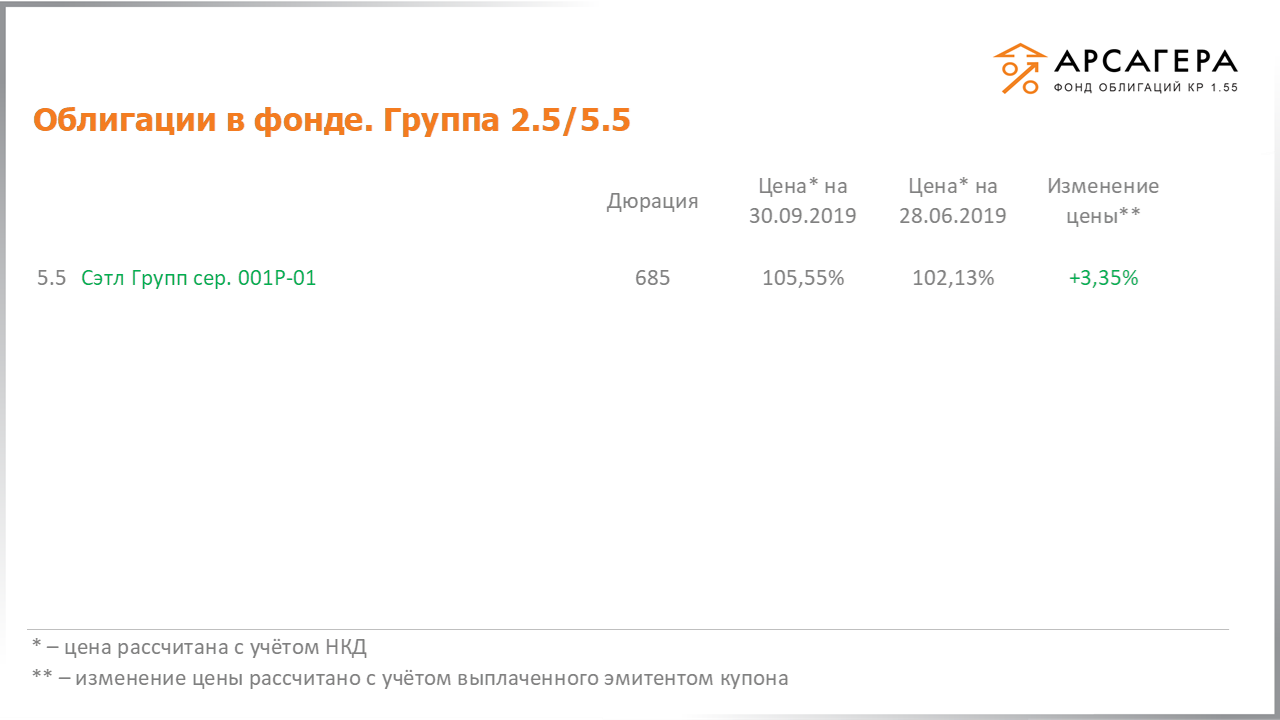

Худший результат у облигаций УОМЗ, лучший – у Облигаций Федерального Займа серии 46020.

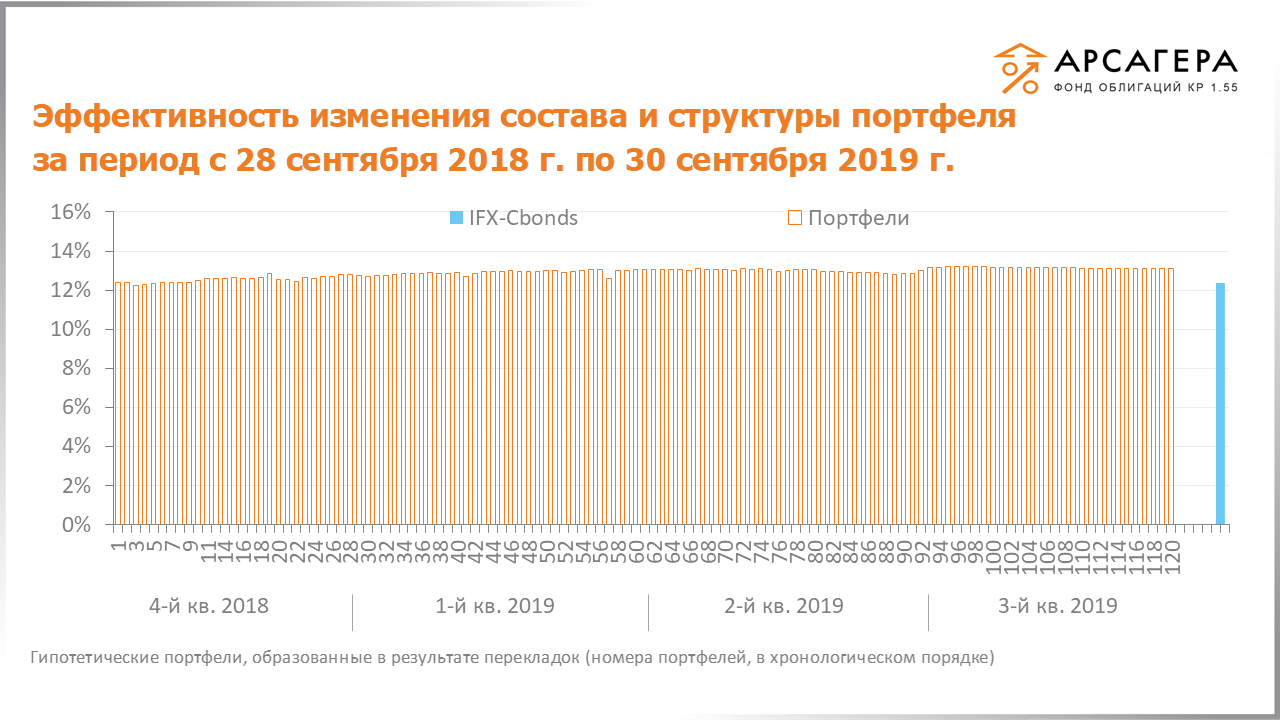

Переходим к третьей части нашего отчета. Для исследования эффективности управления портфелем в нашей компании была разработана методика MARQ. Приведенная диаграмма позволит Вам сделать вывод о том, насколько эффективным было активное управление портфелем, по сравнению с пассивной стратегией. Детальное описание методики размещено на сайте компании. Оценить эффективность действий управляющей компании можно по двум критериям: 1) Динамика столбиков от первого к последнему (возрастающая или убывающая). 2) Положение последнего столбика относительно эталона: индекса Cbonds.

По динамике столбиков, можно отметить, что на протяжении последнего года она возрастающая, результат фонда оказался лучше индекса.

По итогам 3 квартала 2019 года наблюдался нетто-отток денежных средств, который составил около 4,1 млн. рублей.

СЧА фонда на конец квартала составляет около 64.5 млн рублей. Количество пайщиков – 210. За год нетто-приток составил 290 тыс. рублей. Отметим, что в целом по всем открытым фондам облигаций произошел приток средств в размере около 5 млрд руб за квартал и отток около 16,6 млрд рублей за год.

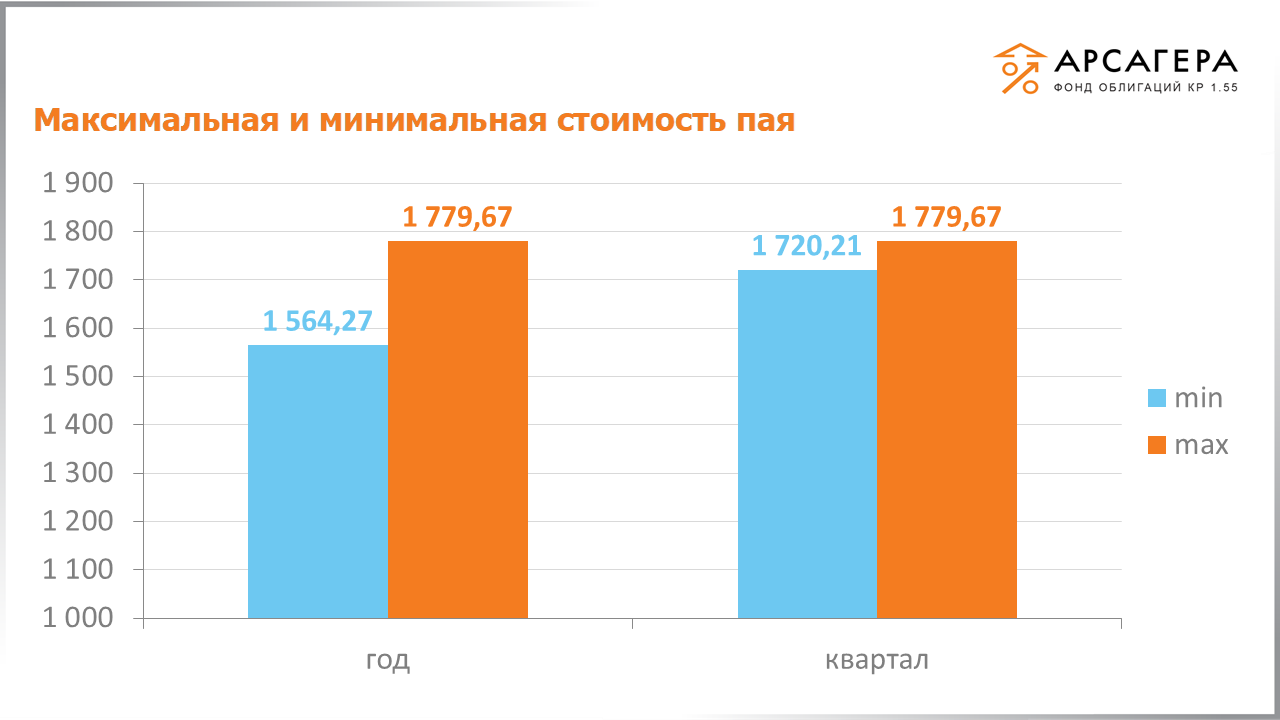

Следующая диаграмма покажет, каких максимумов и минимумов достигала расчетная стоимость пая на квартальном и годовом окнах.

На этом я прощаюсь. С Вами был Вячеслав Питенко. Всего хорошего. До свидания.