Система управления капиталом: алгоритм и принцип определения лимитов на актив

- 0

- 3051

Этот материал продолжает цикл публикаций о системе управления капиталом (Arsagera System of Assets Management - ASAM) в рамках портфеля ценных бумаг, которую использует УК Арсагера.

Система определения и поддержания лимитов в рамках управления фондами ценных бумаг в компании Арсагера называется Arsagera Limit Management (ALM).

2.1. Облигации

Для определения ограничений на состав и структуру вложений в облигации учитываются три основных риска, присущих долговому рынку:

- кредитный риск (дефолт при осуществлении выплат по ценной бумаге);

- риск ликвидности (потери, связанные с продажей ценных бумаг до погашения);

- риск изменения процентных ставок (снижение стоимости уже обращающихся на рынке облигаций при повышении процентных ставок).

В рамках управления перечисленными рисками устанавливаются следующие ограничения:

- на суммарную долю облигаций одного эмитента (кредитный риск);

- на долю одного облигационного выпуска (риск ликвидности);

- на максимальную средневзвешенную дюрацию портфеля (риск изменения процентных ставок).

Ограничение на долю облигаций одного эмитента

В рамках ранжирования облигаций для оценки кредитного качества облигационного выпуска используется оценка кредитоспособности эмитента облигаций или поручителя (см. принципы ранжирования активов и виды операций).

В зависимости от группы, к которой относятся облигации эмитента по данному критерию, устанавливается ограничение на максимальную суммарную долю облигаций эмитента в портфеле согласно таблице 7. В случае если для оценки кредитоспособности использовались только рейтинги рейтинговых агентств или оценка осуществлялась только в соответствии с разработанными в компании методиками, ограничение на максимальную суммарную долю облигаций эмитента в портфеле устанавливается согласно столбцу 2 таблицы 7. Если же для оценки кредитоспособности использовались как рейтинги рейтинговых агентств, так и внутренняя оценка на основе разработанных в компании методик, ограничение на максимальную суммарную долю облигаций эмитента в портфеле устанавливается согласно столбцу 3 таблицы 7.

Таблица 7. Ограничение на долю облигаций эмитента в портфеле

|

Группа по оценке |

Ограничение |

Ограничение |

|---|---|---|

|

1 |

2 |

3 |

|

2.1 и 5.1 |

10% |

12% |

|

2.2 и 5.2 |

4% |

8% |

|

2.3 и 5.3 |

3% |

6% |

|

2.4 и 5.4 |

2% |

4% |

|

2.5 и 5.5 |

2% |

2% |

|

2.6 и 5.6 |

- |

- |

Ограничение на долю одного облигационного выпуска

В рамках ранжирования облигаций для оценки ликвидности облигационного выпуска используются данные о среднедневном обороте сделок с облигациями на Московской Бирже за три месяца, предшествующие проведению ранжирования. В зависимости от группы, к которой относится облигационный выпуск по данному критерию, устанавливается ограничение на долю облигационного выпуска в портфеле, рассчитываемое как минимальное значение из лимита, установленного на суммарную долю облигаций эмитента данного выпуска, и значения, указанного таблице

8. При этом если две трети торговых дней за указанные три месяца относительная минимальная разница между спросом и предложением, вычисляемая путем деления разности лучших предложения и спроса за торговую сессию на полусумму лучших предложения и спроса за торговую сессию, составляла не более 1,5%, используется столбец 2 таблицы 8. В ином случае используется столбец 3 таблицы 8.

Таблица 8. Ограничение на долю одного облигационного выпуска

|

Группа по оценке ликвидности |

Ограничение на долю |

Ограничение на долю |

|---|---|---|

|

1 |

2 |

3 |

|

2.1 и 5.1 |

12% |

6% |

|

2.2 и 5.2 |

8% |

4% |

|

2.3 и 5.3 |

6% |

3% |

|

2.4 и 5.4 |

4% |

2% |

|

2.5 и 5.5 |

2% |

2% |

|

2.6 и 5.6 |

- |

- |

Ограничение на средневзвешенную дюрацию по облигационному портфелю

В качестве бенчмарка (ориентира) для облигационного портфеля УК Арсагера использует индекс IFX-Cbonds, значение которого рассчитывается на основании облигаций, включенных в индексный список. То есть фактически результат облигационного портфеля сравнивается с результатом виртуального портфеля, состоящего из облигаций, включенных в индексный список, по которому можно рассчитать средневзвешенную дюрацию тем же способом. В случае если процентные ставки неизменны, а средневзвешенная дюрация по облигационному портфелю будет в силу установленного ограничения меньше, чем дюрация индексного портфеля, то результат лучше индекса будет достижим только при включении в облигационный портфель значительного количества облигаций с более высоким по сравнению с индексным портфелем кредитным риском. В целях предупреждения подобной ситуации ограничение на максимальную средневзвешенную дюрацию по облигационному портфелю не должно быть меньше дюрации индексного портфеля. В связи с этим было проведено исследование возможного отклонения, в случае изменения уровня процентных ставок, результатов тестовых облигационных портфелей с различной средневзвешенной дюрацией от результата индекса. По итогам исследования было установлено, что разница между средневзвешенной дюрацией облигационного портфеля и дюрацией индекса до полугода не приводит к существенному отклонению результата портфеля от индекса в случае изменения уровня процентных ставок. Таким образом, ограничение на максимальную средневзвешенную дюрацию по облигационному портфелю, определенное как дюрация индексного портфеля плюс 182 дня, с одной стороны, дает возможность превосходить результат индекса без существенного увеличения кредитного риска, а с другой, не позволяет результату портфеля существенно отклоняться от изменения индекса в случае роста процентных ставок. В то же время при снижении процентных ставок указанное ограничение не позволяет существенно улучшать результат портфеля по сравнению с результатом индекса. В связи с этим был разработан алгоритм определения ограничения на максимальную средневзвешенную дюрацию в зависимости от соотношения номинальной доходности долговых инструментов и официального прогноза уровня инфляции.

Согласно данным исследования доходности долевых и долговых инструментов более 20 развитых и развивающихся стран мира, проведенного Credit Suisse, за 117 лет в рамках вложений в краткосрочные облигации наибольшую среднегодовую реальную доходность продемонстрировали облигации в Дании (2,1%), Канаде (1,5%), Швеции (1,8%) и Новой Зеландии (1,7%). В большинстве стран на этом же временном интервале среднегодовая реальная доходность вложений в краткосрочные облигации не превысила 1%, а в некоторых даже показала отрицательное значение. То есть среднегодовая реальная доходность краткосрочных облигаций, как правило, не превышает 1,5%. Реальная доходность определяется как разница между номинальной доходностью инструмента и инфляцией. Предположим, что текущая ставка по долговым инструментам составляет 8% годовых, а инфляция находится на стабильном уровне 5%, соответственно, реальная доходность составляет3%. Основываясь на результатах исследования, логично предположить, что при таком значении реальной доходности процентные ставки в среднесрочной перспективе будут снижаться (при отсутствии причин для увеличения инфляции). Другими словами, если разница между уровнем процентных ставок долговых инструментов и инфляцией превышает 1,5%, то повышается вероятность снижения уровня процентных ставок. В этом случае логичным является смягчение ограничения на максимальную средневзвешенную дюрацию по портфелю. В то же время очевидно, что при одинаковом уровне реальной доходности долговых инструментов, предположим 3%, но разном уровне номинальной доходности, например 5% и 15%, вероятность снижения процентных ставок в первом случае будет выше (то есть важно не только абсолютное значение реальной доходности, но и относительное соотношение инфляции и номинальной доходности). Учитывая это, в качестве параметра для определения ограничения на максимальную средневзвешенную дюрацию по портфелю используется также относительное соотношение текущего уровня процентных ставок и прогноза инфляции. Окончательная формула выглядит следующим образом:

Dпортфеля = DIFX-Cbonds + 365 * МИНИМУМ { МАКСИМУМ [0,5; (rОФЗ /IЦБ)*((rОФЗ – IЦБ)/3)]; 2},

где Dпортфеля – ограничение на максимальную средневзвешенную дюрацию по облигационному портфелю;

DIFX-Cbonds – средневзвешенная дюрация, рассчитанная по индексному портфелю;

rОФЗ – текущее значение кривой бескупонной доходности государственных облигаций сроком до погашения 5 лет;

IЦБ – текущий прогноз Банка России по годовой инфляции.

В зависимости от соотношения текущего уровня процентных ставок и прогноза инфляции ограничение на максимальную средневзвешенную дюрацию по облигационному портфелю, согласно приведенной формуле, может отклоняться от дюрации индекса на величину от 182 до 730 дней. При этом учитывается как абсолютная разница (реальная доходность), так и относительное соотношение.

В случае если (rОФЗ – IЦБ) < 1% (реальная доходность меньше одного процента), то при инфляции выше 1% устанавливается максимально жесткое ограничение, которое определяется как дюрация индекса плюс 182 дня. В диапазоне реальной доходности от 1% до 1,5% (конкретное значение зависит от относительного соотношения номинальной доходности и прогноза инфляции) ограничение начинает превышать минимальное значение. Для определения верхней границы ограничения использовались данные исследования возможного отклонения результатов тестовых облигационных портфелей с различной средневзвешенной дюрацией от результата индекса в случае изменения уровня процентных ставок. При значительном превышении средневзвешенной дюрации портфеля над дюрацией индекса отклонение результатов получается чувствительным даже к незначительному росту процентных ставок. В связи с этим на основе экспертной оценки максимальное отклонение на 730 дней от дюрации индексного портфеля было выбрано в качестве приемлемой верхней границы ограничения. Для приведенных выше случаев (реальная доходность – 3%, номинальная доходность – 5% и 15% соответственно, инфляция – 2% и 12%), в первом ограничение на максимальную средневзвешенную дюрацию составит дюрация индекса плюс 730 дней, а во втором – дюрация индекса плюс 456 дней.

В заключение приведем таблицу ограничений на максимальную средневзвешен- ную дюрацию в зависимости от номинальной доходности и прогноза инфляции.

Таблица 8.1 Ограничение на максимальную средневзвешенную дюрацию

| Прогноз годовой инфляции | DIFX-Cbonds +182 | DIFX-Cbonds +365 | DIFX-Cbonds +545 | DIFX-Cbonds +730 |

| Значение кривой бескупонной доходности государственных облигаций сроком до погашения 5 лет | ||||

| 1% | 1.8% | 2.3% | 2.7% | 3.0% |

| 2% | 3.0% | 3.7% | 4.2% | 4.6% |

| 3% | 4.1% | 4.9% | 5.5% | 6.0% |

| 4% | 5.2% | 6.0% | 6.7% | 7.3% |

| 5% | 6.2% | 7.1% | 7.9% | 8.5% |

| 6% | 7.3% | 8.2% | 9.0% | 9.7% |

| 7% | 8.3% | 9.3% | 10.1% | 10.9% |

| 8% | 9.3% | 10.4% | 11.2% | 12.0% |

| 9% | 10.3% | 11.4% | 12.3% | 13.1% |

| 10% | 11.3% | 12.5% | 13.4% | 14.2% |

| 11% | 12.3% | 13.5% | 14.5% | 15.3% |

| 12% | 13.4% | 14.6% | 15.5% | 16.4% |

| 13% | 14.4% | 15.6% | 16.6% | 17.5% |

| 14% | 15.4% | 16.6% | 17.6% | 18.6% |

| 15% | 16.4% | 17.6% | 18.7% | 19.6% |

2.2. Акции

Инвестор, принявший решение инвестировать в акции, рассчитывает получить доходность, соответствующую рынку акций, которая в свою очередь в долгосрочном периоде должна превзойти доходность альтернативных инструментов сбережения, в первую очередь, облигаций и банковских депозитов (подробнее см. «Взаимосвязь доходности акций и облигаций» и «Сравнительное исследование эффективности инвестиций в мире»). Если инвестиции на рынке акций осуществляются с иной целью – азартная игра, различные мошеннические операции и т. п., то предложенная ниже методика не представляет интереса и лишена практического смысла. Также она будет бесполезна тем, кто умеет предсказывать колебания стоимости акций и успешно играть на них.

В качестве доходности, соответствующей рынку акций, примем среднюю доходность (средний результат) участников рынка акций без учета транзакционных издержек. Эту доходность можно рассчитать с помощью отношения суммарного дохода (убытка) участников рынка к суммарной стоимости акций в портфелях участников рынка на начало периода. Для вычисления суммарной стоимости акций в портфелях участников рынка предлагается использовать суммарную капитализацию допущенных к торгам акций, находящихся в свободном обращении (фри-флоат). То есть не учитываются акции, принадлежащие мажоритарным акционерам и аффилированным лицам. Соответственно, суммарным доходом (убытком) участников рынка можно считать изменение суммарной капитализации фри- флоата всех акций, допущенных к торгам, и полученные на данный объем за рассматриваемый период дивиденды.

На практике у большинства инвесторов результат портфеля акций будет отличаться от среднего результата. Разницу между фактическим результатом и средним назовем отклонением портфеля от среднего результата (очевидно, что отклонение может быть как положительное, так и отрицательное).

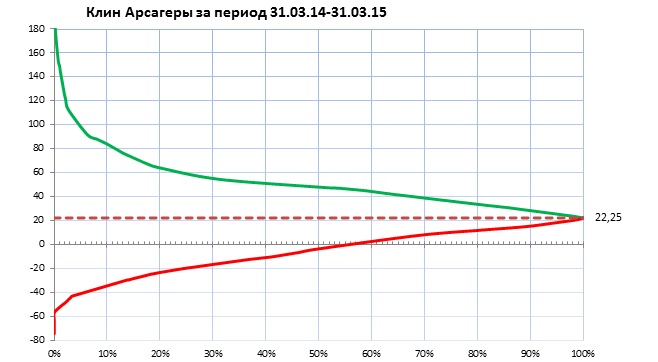

Еще раз вернемся к утверждению: инвестор, принявший решение инвестировать в акции, рассчитывает получить доходность, соответствующую рынку акций. Таким образом, основной риск инвестора на рынке акций – это существенное отрицательное отклонение результата портфеля от этой доходности (см. «Клин Арсагеры или особый взгляд на диверсификацию активов»).

На примере рассмотрим, в каких пределах возможно отклонение от среднего результата и от чего оно зависит. В качестве характеристики доходности рынка акций возьмем результат акций, входящих в индекс МосБиржи на определенную дату, отранжируем их по доходности за рассматриваемый период и рассчитаем результаты портфелей, построенных по описанному ниже алгоритму. Первый портфель состоит из акции, показавшей худший результат. Второй портфель состоит из двух акций, показавших худший результат, при этом их доли в портфеле представлены в пропорции, равной пропорции долей этих акций в индексе МосБиржи. Третий портфель состоит из трех акций, показавших худший результат, при этом их доли в портфеле также пропорциональны долям в индексе. И так далее, пока последний портфель полностью не повторит структуру индекса МосБиржи. Аналогично рассчитаем результаты портфелей из акций, показавших лучший результат. Отразим полученные результаты на графике, где в качестве оси X возьмем пересечение структуры построенного портфеля со структурой индекса МосБиржи (при доле 100% в портфеле акции, показавшей худший результат, и ее доли в размере Х% в индексе МосБиржи – пересечение будет X%).

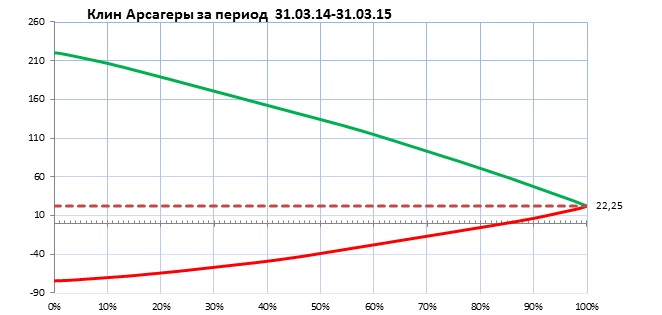

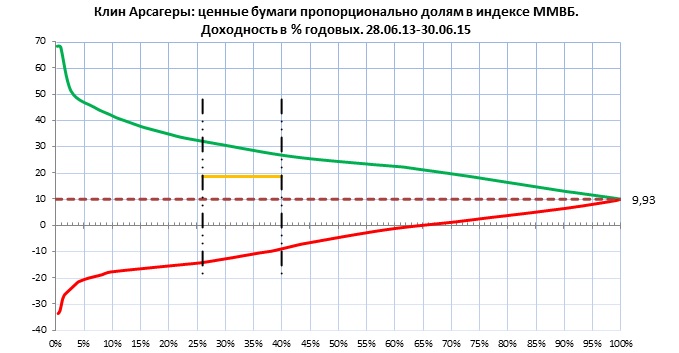

На графике зеленой линией соединены результаты портфелей из акций, показавших лучший результат, красной линией – портфели из акций, показавших худший результат, пунктирной линией результат индекса МосБиржи. График, построенный таким образом, получил название Клин Арсагеры.

Как видно из графика, существует ярко выраженная обратная зависимость между возможным отклонением результата портфеля от среднерыночного результата и пересечением структуры портфеля со структурой индекса. Таким образом, задавая пересечение структуры портфеля со структурой индекса МосБиржи, можно ограничить возможное отклонение (как положительное, так и отрицательное) результата портфеля от результата индекса. Способ инвестиций по индексу подробно описан в материале «Индексный фонд: выбор и смысл».

Уровень диверсификация Арсагеры

Введем понятие уровень диверсификации Арсагеры (уровень ДА) – показатель, который в процентах отражает пересечение портфеля по составу и структуре активов с рыночным портфелем. Под рыночным портфелем понимается гипотетический портфель, состоящий из фри-флоата всех акций, обращающихся на рынке. Отметим, что результат (доходность) рыночного портфеля является средним результатом, который разделят все участники рынка. Очевидно, что чем больше уровень ДА портфеля акций, тем меньшим будет возможное отклонение его результата от среднерыночного. В пределе, при уровне ДА, равном 100%, результат портфеля будет полностью совпадать со среднерыночным.

На основании проведенных исследований было установлено, что среднерыночный результат несущественно отличается от изменения индекса МосБиржи (что неудивительно, учитывая специфику российского фондового рынка, где на 40 ценных бумаг, входящих в индекс МосБиржи, приходится более 80% от капитализации фри-флоата всех акций, обращающихся на рынке). В связи с этим, а также учитывая, что индекс МосБиржи является наиболее известным публичным индексом на российском фондовом рынке, было принято решение в качестве среднерыночного результата использовать изменение индекса, а уровень диверсификации Арсагеры рассчитывать относительно гипотетического портфеля, отражающего состав и структуру индекса МосБиржи, по следующей формуле:

ДАпортфеля = ∑ni=1 ДАi ,

ДАi = МИНИМУМ(ДПi ;ДИi ),

где ДПi – доля i-ого выпуска акций в портфеле;

ДИi – доля i-ого выпуска акций в индексе;

n – количество выпусков акций в портфеле.

Несмотря на то, что ДА считается по долям акций в индексе, нулевого пересечения с рыночным результатом не может быть в природе. Так как если существует на рынке какая-либо акция, то, значит, она занимает какую-то, пусть и незначительную, долю в общерыночном результате, и, как следствие, приобретение любой акции в портфель приводит к дополнительному пересечению с результатом рынка.

Также необходимо учитывать корреляцию между акциями, входящими в индекс и акциями за пределами этого списка, особенно между акциями, представляющими эмитентов одной отрасли. Уровень диверсификации Арсагеры не учитывает корреляцию курсовой динамики акций эмитентов, принадлежащих одной отрасли. Поэтому в качестве характеристики уровня диверсификации можно также использовать скорректированный уровень диверсификации Арсагеры. Действительно, в результате проведенных исследований, относительно среднерыночного результата была установлена зависимость курсовой динамики акций эмитента от оценки инвесторами перспектив отрасли, к которой он относится, несмотря на возможное отличие экономики данного эмитента в сравнении с другими представителями отрасли. Скорректированный уровень диверсификации Арсагеры для портфеля (уровень ДА’) рассчитывается как сумма значения уровня диверсификации Арсагеры портфеля и отраслевой надбавки.

ДА’портфеля = ДАпортфеля + ∑mj=1 ДО’j ,

где m – количество отраслей, к которым принадлежат эмитенты акций, находящихся в портфеле,

Отраслевая надбавка зависит от суммарной доли акций эмитентов, принадлежащих каждой отрасли, в портфеле и в индексе, а также от количества выпусков акций каждой отрасли, находящихся в составе портфеля. Для каждой отрасли надбавка рассчитывается по следующей формуле:

ДО’j = (МИНИМУМ ( ∑ki=1 ДПi ; ∑li=1 ДИi) - ∑ki=1 ДАi ) * KOj ,

где k – количество выпусков акций эмитентов, принадлежащих j-ой отрасли, в портфеле;

l – количество выпусков акций эмитентов, принадлежащих j-ой отрасли, в индексе;

ДПi – доля i-ого выпуска акций эмитента, принадлежащего j-ой отрасли, в портфеле;

ДИi – доля i-ого выпуска акций эмитента, принадлежащего j-ой отрасли, в индексе;

ДАi = МИНИМУМ(ДПi ;ДИi ),

KOj = 0,3 + 0,5 * ( МИНИМУМ ( ρj; 5 ) – 1 )/4 – коэффициент, характеризующий уровень корреляции между компаниями одной отрасли;

ρj – количество выпусков акций эмитентов, принадлежащих j-ой отрасли, доля которых в портфеле больше доли в индексе (в том числе выпуски акций, не входящие в индекс).

Для ограничения отклонения результата портфеля от среднерыночного результата устанавливается минимальный уровень ДА’ для портфеля. Также необходимо установить максимальный уровень ДА’ для портфеля с целью получения возможности превысить среднерыночный результат.

Задание только диапазона уровня ДА’ по портфелю с целью ограничения отклонения результата портфеля от среднерыночного результата не является достаточным. Например, если составлять портфель следующим образом. Первый портфель состоит из акции, показавшей худший результат. Второй портфель состоит из двух акций, показавших худший результат, при этом доля в портфеле акции, показавшей второй худший результат, будет равна её доле в индексе МосБиржи, а доля акции, показавшей худший результат, будет составлять оставшуюся часть портфеля. Третий портфель состоит из трех акций, показавших худший результат, при этом доли в портфеле акций, показавших второй и третий худший результат, будут равны долям в индексе, а доля акции, показавшей самый худший результат, будет составлять оставшуюся часть портфеля. И так далее пока последний портфель полностью не повторит структуру индекса МосБиржи. То получится уже такой график возможного отклонения результата портфеля от индекса в зависимости от пересечения их структуры.

Таким образом, для достижения приемлемого уровня возможного отклонения результата необходимо установить ограничение на долю акций одного эмитента.

Ограничение на долю акций одного эмитента

Самым простым способом ограничения является установление единого лимита на долю акций любого эмитента (например, в правилах многих паевых инвестиционных фондов указывается, что доля акций одного эмитента не должна превышать 10%). Компания Арсагера не считает использование такого упрощения оправданным с точки зрения риска, который принимает на себя инвестор.

Существует более правильный способ – можно задать ограничение на долю акций одного эмитента по следующему алгоритму:

- расчет доли капитализации акций эмитента в капитализации рынка;

- определение необходимого уровня ДА по портфелю;

- определение лимита на долю акций конкретного эмитента как произведение доли капитализации акций эмитента в капитализации рынка и частного от деления 100% на ДА по портфелю.

Например, если доля капитализации акций эмитента в капитализации рынка

1%, а необходимый уровень ДА 25%, то лимит на долю акции в портфеле должен составлять 4%.

При таком способе уровень ДА по портфелю будет соблюдаться автоматически, а пропорции долей акций в портфеле будут соответствовать пропорциям долей в капитализации рынка. Таким образом, результаты портфеля будут находиться в пределах «Клина Арсагеры» при заданном значении ДА, то есть иметь заданный уровень риска портфеля. Недостатком такого способа формирования портфеля является то, что на российском фондовом рынке есть эмитенты (Газпром, ЛУКОЙЛ и Сбербанк), доля которых в капитализации фри-флоата более 10%, соответственно, в случае включения этих бумаг в портфель их доля будет слишком большой. Например, согласно законодательству, доля акций одного эмитента не может превышать 11% от стоимости активов паевого инвестиционного фонда. Также неправильным будет не задать минимальный лимит на акцию, например в размере 1%. Действительно, есть акции, доля которых в капитализации рынка акций составляет 0,01% и менее; крайне неудобным для формирования и поддержания структуры портфеля будет приобретение подобных акций в размере 0,04%. На практике, при управлении портфелем акций в компании Арсагера приняты ограничения на максимальную и минимальную долю вложения в акции конкретного эмитента, и эти доли кратны 1%.

Путеводным элементом определения уровня ДА, которому должен соответствовать портфель акций, является желаемый уровень превышения доходности портфеля над доходностью рынка акций, например над результатом индексного фонда на основе индекса МосБиржи. Очевидно, что при ДА = 100% не удастся добиться превышения среднерыночного результата. Снижение уровня ДА портфеля будет приводить как к возможности превысить среднерыночный результат, так и к появлению риска получить результат хуже него.

К сожалению, иного способа определения уровня ДА на портфель кроме ориентации на статистические исследования зависимости уровня ДА и результатов различных рыночных портфелей (построение «Клинов Арсагеры») на базе прошлых данных не придумано. Поэтому эмпирическим путем можно задать зависимость возможного отклонения результата портфеля при различных уровнях ДА на основе усреднения «Клинов Арсагеры», построенных на различных временных отрезках. Наши исследования показывают, что для возможного получения результата портфеля акций в долгосрочном периоде, на 4-5% годовых превышающего среднерыночный результат, уровень ДА должен находиться в диапазоне 30-40%.

Графически на определенном периоде это может выглядеть вот так:

Оранжевой линией обозначен результат фонда и диапазон уровня ДА фонда за период.

В подходе, используемом в компании Арсагера, доля акций в портфеле зависит от ликвидности акций и от занимаемой доли акций эмитента в капитализации российского фондового рынка.

Ограничение по ликвидности необходимо для обеспечения сохранности структуры портфеля фонда при крупных (до 20% от стоимости чистых активов) вводах (приобретение паев)/выводах (погашение паев).

В качестве характеристики ликвидности используется приведенный среднедневной оборот сделок с акциями за предыдущий квартал (подробнее см. принципы ранжирования активов и виды операций).

В качестве характеристики доли акций эмитента на российском фондовом рынке можно выбрать:

- долю акций в индексе, тогда для всех акций, не входящих в индекс, ограничение зависит только от ликвидности;

- долю капитализации фри-флоата акций эмитента в суммарной капитализации фри-флоата российского фондового рынка, что соответствует доле, которая используется для определения среднерыночного результата, но могут возникнуть проблемы с определением фри-флоата в связи с запутанной структурой владения акциями эмитента;

- долю капитализации акций эмитента с учетом акций, принадлежащих мажоритарным акционерам и аффилированным лицам, в суммарной капитализации фондового рынка (более технологичный способ, учитывая, что стоимость акций и их общее количество находятся в открытом доступе).

В итоге для определения доли акций эмитента на российском фондовом рынке был выбран последний способ с расчетом на то, что если фри-флоат акций компании небольшой, то это скажется на ликвидности акций и, как следствие, на установленном ограничении.

В зависимости от ликвидности акций эмитента, а также доли в капитализации рыночных акций (используется наименьший критерий), устанавливаются базовые ограничения по доле акций одного эмитента в портфеле и разрешенное отклонение от данных ограничений.

Базовое ограничение по доле используется при формировании первоначаль- ной позиции в портфеле по ценной бумаге. Сумма базового ограничения и отклонения устанавливает лимит, до достижения которого разрешается не сокращать позицию по ценной бумаге.

Определение значения базового ограничения для доли акции в портфеле и отклонения проводится с использованием таблицы 9. Каждая ценная бумага проверяется на соответствие требованиям по группе риска согласно ранжированию (подробнее см. принципы ранжирования активов и виды операций), скорректированной доли в капитализации рыночных акций и приведенного среднедневного оборота за последний квартал, начиная с пункта 1, и в случае соответствия, устанавливается указанное в таблице базовое ограничение и отклонение.

Если только обыкновенные или только привилегированные акции эмитента входят в список рыночных акций, то в целях определения базового ограничения в качестве скорректированной доли берется доля в капитализации рыночных акций. Если в список рыночных акций входят как обыкновенные, так и привилегированные акции эмитента, то в целях определения базового ограничения в качестве скорректированной доли по капитализации для привилегированных акций берется сумма доли по капитализации привилегированных акций и половины доли по капитализации обыкновенных акций.

Аналогично для обыкновенных акций берется сумма доли по капитализации обыкновенных акций и половины доли по капитализации привилегированных акций.

В целях определения базового ограничения используются данные о группе риска и приведенном среднедневном обороте из последнего проведенного ранжирования акций.

Таблица 9. Базовые ограничения и лимиты отклонений

|

|

Базовое |

Лимит |

Группа |

Скорректированная доля |

Приведенный |

|---|---|---|---|---|---|

|

1 |

10% |

1% |

6.1 |

≥ 2,5% |

≥ 1 млрд руб. |

|

2 |

8% |

1% |

6.1 |

≥ 1,5% |

≥ 400 млн руб. |

|

3 |

6% |

1% |

6.1 |

≥ 0,9% |

≥ 100 млн руб. |

|

4 |

5% |

1% |

6.1, 6.2 |

≥ 0,5% |

≥ 50 млн руб. |

|

5 |

4% |

1% |

6.1, 6.2 |

≥ 0,3% |

≥ 20 млн руб. |

|

6 |

3% |

1% |

6.1, 6.2, 6.3 |

≥ 0,1% |

≥ 5 млн руб. |

|

7 |

2% |

1% |

6.1, 6.2, 6.3, 6.4 |

без ограничений |

|