Идеология и постулаты инвестирования

- 0

- 10567

Это развернутое описание идеологии инвестирования, сформулированное в виде прикладных принципов, которые сформировались в результате многолетнего опыта инвестирования и работы с Клиентами.

Здравый смысл – то, с чем большинство согласятся, что большинством принято за истину в повседневной жизни. Люди используют этот термин, предполагая, что речь идет о вещах, которые всем известны. Часто этим термином обозначают предположения, для объяснения которых не надо пользоваться специальными знаниями или терминологией. В рамках технологии принятия инвестиционных решений опора на здравый смысл является основополагающей для всех этапов инвестиционного анализа, позволяя выявить только те факторы, которые в действительности влияют на стоимость активов.

Весьма близким по смыслу является понятие рациональное поведение. Ключевым следствием рационального поведения является способность отвергнуть автоматические эмоциональные решения. Понятие рационального поведения инвестора является одним из ключевых в рамках идеологии инвестирования нашей компании, и в дальнейшем будет неоднократно встречаться в документах УК Арсагера.

На здравый смысл опирается созданная в компании Система Управления Капиталом. Первоначально на базе здравого смысла формулируются постулаты инвестирования – утверждения, принимаемые без доказательства. Это та основа, которая позволяет создавать необходимый инструментарий для управления активами с высоким качеством. Все постулаты сгруппированы в три блока:управление рисками, управление капиталом, оценка результата.

На следующем уровне происходит разработка методик, применяемых для анализа инвестиционной привлекательности активов. Создание и совершенствование методик является важнейшей составной частью работы команды специалистов компании. Это залог будущих успешных результатов инвестирования.

Обобщив итоги работы на предыдущих уровнях, на заключительном этапе мы проводим анализ конкретных активов с позиции эффективности вложения в них средств. Это квинтэссенция инвестиционного процесса; труды целой команды реализуются в прогнозе конкретных цифр потенциальной доходности от владения любым из объектов инвестирования.

Постулаты инвестирования

Управление рисками

В данном разделе описаны следующие постулаты инвестирования:

Мера риска определяет доходность

Соотношение «риск-доходность» определяет клиент

Регулярное ранжирование – лучший способ формирования однородных по мере риска групп активов

1. Мера риска определяет доходность

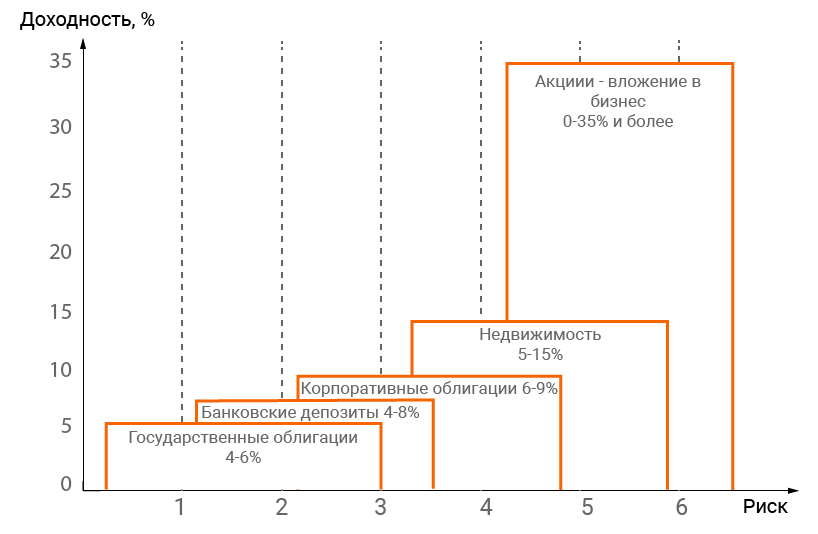

Риск и доходность – «две стороны одной медали». Чем выше уровень ожидаемой доходности, тем больший риск должен взять на себя инвестор. Чем выше риски инвестирования, тем более высокую доходность будут требовать инвесторы от данной инвестиции. Каждый инвестор стремится получить максимальную доходность при минимальном уровне риска.

Одним из наиболее важных моментов во взаимоотношении инвестора и управляющего является выбор оптимального соотношения «риск – доходность».

Задача инвестора – определить комфортное для себя соотношение риска и доходности

Что такое «максимизация доходности при ограниченном риске»?

Задача управляющей компании, с одной стороны, не нарушать установленного правилами и регламентами уровня риска, с другой стороны, необходимо при помощи технологий управления капиталом обеспечить максимальную доходность, соответствующую этой мере риска.

2. Соотношение «риск-доходность» определяет клиент

Комфортное соотношение «риск – доходность» определяется индивидуально для каждого человека. УК Арсагера может помочь клиенту выразить это в количественных ограничениях, но выбрать это соотношение клиент должен самостоятельно. Компания предлагает клиенту инструменты сбережений с определенным уровнем риска. Возможность инвестиций, а также долю в общем размере сбережений продукта с той или иной мерой риска определяет клиент.

Критерий для оценки эффективности управления

Если не определена мера риска при передаче капитала в управление, управляющий сможет обосновать любой результат своей работы, свободно перемещаясь по всему полю «риск – доходность» и утверждая, что высокая доходность получена при минимальном риске, а низкая доходность – результат высокой надежности. На деле высокая доходность может означать, что клиент реально нес высокий риск, а управляющий его об этом не предупредил. В другом случае низкая доходность может объясняться плохой работой управляющего, а не высокой степенью надежности.

УК Арсагера разработана методика, которая четко дает знать клиенту, какая мера риска установлена в том или ином инвестиционном продукте.

Инвестиционная декларация и инвестиционный регламент – это документы, которые позволяют установить систему количественных ограничений при управлении инвестиционным портфелем и закрепить меру риска для того или иного инвестиционного продукта. Этот документ является обязательством перед клиентом о том, что, с одной стороны, будет соблюдаться установленный уровень риска, а с другой стороны, будет реализована доходность, соответствующая этой мере риска. Не существует другого способа ограничения меры риска, кроме инвестиционной декларации и регламента, которые неукоснительно соблюдаются. Управляющий может сколько угодно заверять, что не будет рисковать, но это всего лишь слова. Разумнее доверять инвестиционной декларации и регламенту: это юридические документы, защищающие права клиента.

3. Регулярное ранжирование – лучший способ формирования однородных по мере риска групп активов

При разработке структуры инвестиционной декларации нашей компанией были проанализированы все виды рисков, сопровождающих инвестирование на рынках ценных бумаг и недвижимости, и способы их ограничения. Инвестиционная декларация определяет объекты инвестиций и требования к составу и структуре активов. Состав и структура активов определяют меру риска портфеля, закрепляются в инвестиционной декларации и регламенте в виде количественных ограничений.

Тонкая и грубая настройка меры риска

Лимит на категорию ценных бумаг (акции/облигации) является инструментом грубой настройки уровня риска. Система ранжирования ценных бумаг на группы позволяет осуществить тонкую настройку уровня риска, устанавливая лимиты на каждую группу ценных бумаг и лимит на одного эмитента в рамках каждой группы. Требования к составу и структуре активов закрепляются в виде многоуровневой системы количественных ограничений.

Для ценных бумаг это выглядит следующим образом:

- лимит на категорию ценных бумаг (акции/облигации);

- лимит на группу ценных бумаг в рамках каждой категории (акции/облигации);

- лимит на одного эмитента в рамках каждой группы.

Количественные критерии ранжирования

- для акций – ликвидность (оборот) и капитализация (размер компании);

- для облигаций – ликвидность (среднедневной оборот сделок по итогам трех последних завершившихся месяцев и дюрация выпуска облигаций), кредитное качество (надежность), качество корпоративного управления (для корпоративных облигаций).

Система ранжирования ценных бумаг – это базис, позволяющий построить систему управления рисками. Система ранжирования ценных бумаг закреплена юридическим документом, сопровождающим управление портфелем. Лимиты на те или иные группы ценных бумаг, например, только на голубые фишки и высоконадежные облигации, обеспечивают ситуацию, при которой акции из второго и третьего эшелона, а также высокодоходные («мусорные») облигации не окажутся в портфеле.

Управление капиталом

В данном разделе описаны следующие постулаты инвестирования:

Успешность инвестирования – точный прогноз процентных ставок

Инвестирование в акции – вложение в бизнес

Потенциальная доходность – главный критерий инвестирования

«Стратегия полного инвестирования» средств – лучший выбор инвестора в средне- и долгосрочном периоде

4. Успешность инвестирования – точный прогноз процентных ставок

Уровень процентных ставок в экономике определяет стоимость финансовых активов

Приведем упрощенный пример. Если инвесторы готовы вкладывать деньги с доходностью 50% годовых (вложения окупаются за два года), то цена за бизнес, приносящий $100 000 в год, будет $200 000. При требуемой доходности в 20% годовых этот же бизнес будет стоить $500 000. Что же получается? Бизнес все так же приносит доход в $100 000, но его оценка изменилась в 2,5 раза. Такая разница объясняется исключительно доходностью, которую требуют инвесторы от вложения в бизнес, а она, в свою очередь, зависит от уровня процентных ставок в экономике.

Допустим, Инвестор сумел спрогнозировать, что в будущем (в течение года) произойдет снижение доходности, требуемой от такого рода бизнеса, с 50% до 20% годовых. В этом случае, купив бизнес, приносящий $100 000 в год за $200 000, Инвестор сможет через год продать этот же бизнес за $500 000, плюс за год сам бизнес принесет $100 000. Итого: вложив $200 000, получаем $600 000 или 200% за год вместо ожидаемых 50% годовых.

Предположим, что на следующий год Инвестору удается спрогнозировать, что через год уровень доходности, с которой инвесторы будут готовы приобретать такой бизнес, будет составлять 30-35% годовых. То есть инвесторы будут готовы приобрести его за три годовые прибыли – $300 000. В такой ситуации рациональным поведением Инвестора будет продажа этого бизнеса, так как даже с учетом того, что за год бизнес принесет $100 000, владелец такого бизнеса будет в убытке. Это яркая иллюстрация того, как от точного прогноза процентных ставок зависит будущая стоимость активов, и, как следствие, успешность инвестирования!

Уровень процентных ставок – важнейший макроэкономический показатель

Каждой группе активов в зависимости от меры риска соответствует определенный диапазон доходности, с которой инвесторы готовы их приобретать. Доходность наиболее надежных активов (как правило, это государственные долговые инструменты) определяет базовый уровень процентных ставок. От более рискованных активов инвесторы ожидают более высокую доходность. Изменение базового уровня процентных ставок влияет на доходность всех групп активов.

5. Применение экономических моделей — залог успешного прогнозирования цен финансовых активов и недвижимости

Для прогноза базового уровня процентных ставок в нашей компании используются следующие экономические модели.

Инфляционная модель

В рамках этой модели базовый уровень процентных ставок связывается с показателями инфляции. Комплексное изучение макроэкономических показателей – денежных агрегатов, спроса на деньги со стороны экономики, изменение золотовалютных резервов и других макроэкономических показателей с использованием материалов и документов Правительства РФ и Центрального Банка – позволяет прогнозировать будущий уровень инфляции и, как следствие, уровень процентных ставок.

Модель паритета процентных ставок (МППС)

Модель основана на том, что инвесторы при прочих равных готовы получать одинаковую итоговую доходность вне зависимости от валюты, в которой номинирован актив. МППС позволяет через прогнозирование будущего кросс-курса валют (рубль/доллар и рубль/евро), а также процентной ставки по активам, номинированным в иностранной валюте, рассчитать ставку для рублевых активов.

Кредитные, депозитные, облигационные модели

Данная совокупность моделей базируется на том утверждении, что средний уровень ставок по банковским кредитам и депозитам оказывает влияние на базовый уровень процентных ставок. Анализ уровня процентных ставок на этих двух огромных сегментах финансового рынка позволяет прогнозировать базовый уровень процентных ставок. При этом изучаются объемы, структура, сроки и ставки по кредитам и депозитам на основании информации, получаемой от крупнейших российских банков и эмитентов.

Расчет общего вектора изменения базового уровня процентных ставок

Каждая из описанных моделей характеризует рациональное поведение определенной группы инвесторов: в частности, инфляционная модель описывает поведение внутренних (национальных) инвесторов, а модель паритета процентных ставок – иностранных (внешних) инвесторов. Модели, позволяющие прогнозировать уровень кредитных и депозитных ставок, описывают поведение экономических субъектов, имеющих дефицит или избыток денежных средств. Влияние каждой модели (каждой группы) учитывается при расчете общего вектора изменения процентных ставок в будущем.

Прогноз уровня процентных ставок для конкретных активов

На основе прогноза базового уровня процентных ставок составляется оценка будущей доходности для всех активов, обращающихся на рынке, учитывающая индивидуальные инвестиционные характеристики этих активов.

Для каждого выпуска облигаций, обращающегося на рынке, составляется прогноз доходности, с которой инвесторы будут готовы покупать эти облигации в будущем. Данный прогноз учитывает будущее изменение кредитного качества (надежности) и ликвидность этого выпуска, а также сокращение срока до погашения выпуска.

Для каждого выпуска акций, обращающихся на рынке, составляется прогноз доходности, с которой инвесторы будут готовы вкладывать деньги в этот бизнес в будущем. Данный прогноз учитывает способность эмитента создавать денежные потоки (прибыль) для акционеров, страновые и отраслевые риски, ликвидность акций эмитента, качество корпоративного управления, размер долгового финансирования и капитализацию компании.

6. Инвестирование в акции – вложение в бизнес

Приведем упрощенный пример. Предприниматель может рассматривать возможность вложить деньги в три разных бизнеса: ресторан, магазин или развлекательный центр. При этом он анализирует бизнес-планы, оценивает объемы требуемых вложений и возможные потоки доходов, после чего выбирает наиболее доходный бизнес и вкладывает в него деньги.

Если с течением времени ожидаемая доходность одного бизнеса уменьшится, а другого увеличится, предприниматель не будет иметь возможность технологично выйти из менее доходного бизнеса и вложить деньги в другой, более доходный. Если бы акции магазина, ресторана и развлекательного центра обращались на рынке и обладали хорошей ликвидностью, то предприниматель смог бы это сделать легко и технологично.

Ликвидный (биржевой) рынок акций – это, прежде всего, возможность технологичного входа в бизнес и выхода из него, а не механизм для игры на рыночных колебаниях курсовой стоимости. Поэтому система управления капиталом, применяемая в УК Арсагера, изучает возможности эффективного вложения в бизнес, а не игры на курсовых колебаниях рынка.

Стоимость каждого бизнеса определяется двумя основными факторами:

- способностью этого бизнеса генерировать доходы для акционеров;

- минимальной требуемой доходностью, с которой инвесторы готовы инвестировать в это бизнес с учетом всех его рисков.

Способность бизнеса генерировать доходы

В рамках изучения эмитентов аналитики проводят комплексное исследование факторов, влияющих на деятельность компаний. Обстоятельному анализу подвергаются основные отрасли: роль и место в экономике страны, анализ спроса и предложения, ценовая конъюнктура на рынках товаров и услуг; изучаются особые условия функционирования (налоговый режим, законодательные ограничения, реформирование отраслей). Результатом этого этапа является определение наиболее перспективных отраслей и их сегментов.

На следующем уровне проводится анализ конкретных эмитентов. Задача аналитиков состоит в том, чтобы, используя результаты изучения отрасли, спрогнозировать основные финансовые показатели компаний в течение выбранного периода прогноза. При этом большое внимание уделяется также учету основных видов рисков, сопровождающих инвестирование в конкретный актив. Результатом этого этапа является определение наилучших инвестиционных возможностей внутри выбранных отраслей экономики. Более подробно наш подход к анализу эмитентов описан в материале «Как мы прогнозируем экономические показатели деятельности компаний».

Минимальная требуемая доходность

Это доходность, ради которой инвесторы готовы инвестировать в бизнес. Для повышения точности прогноза этот показатель можно разложить на составляющие:

Rакц = Rдолг + Δстр + Δотр + Δлик + Δку + Δркр + Δпа,

где Rдолг – прогноз будущей стоимости долгового финансирования данного эмитента. Эта составляющая базируется на оценке кредитного качества эмитента и его способности генерировать поток доходов для обслуживания кредитов и займов. Задача аналитиков при прогнозе данной составляющей усложняется тем, что из сотен эмитентов акций, обращающихся на рынке, в лучшем случае половина имеет облигации. В этой ситуации для эмитентов составляется прогноз доходности, с которой эмитент смог бы разместить облигации.

Δстр – премия за страновой риск. Характеризует уровень риска ведения бизнеса в стране.

Размер данной премии определяется статистическими методами, зависит от рейтинга национальной экономики и не зависит от конкретного эмитента. Чем лучше рейтинг, тем ниже риски инвесторов и размер требуемой инвесторами премии, соответственно, и выше стоимость бизнеса.

Δотр – премия за отраслевой риск. Характеризует уровень риска, специфического для конкретной отрасли и зависит от стабильности денежных потоков, генерируемых компаниями данной отрасли. Данная премия носит наднациональный характер и не зависит от страны, бизнес в которой оценивается инвестором.

Δлик – премия за ликвидность. Чем лучше ликвидность, тем проще инвесторам осуществлять технологичный вход и выход из инвестиций, следовательно, тем ниже размер данной премии и выше стоимость акций.

Δку – премия за качество корпоративного управления. Чем выше качество корпоративного управления, тем лучше защищены права инвесторов, следовательно, ниже размер данной премии и выше стоимость акций. Качество корпоративного управления характеризуется прозрачностью эмитента, соблюдением и обеспечением равных прав для всех акционеров, эффективностью модели управления акционерным капиталом (МУАК).

Δркр – премия за размер кредитного рычага. Чем выше закредитованность компании, тем выше риски бизнеса и риски банкротства компании в случае неуспешности основной деятельности.

Δпа – премия за потери альтернатив. Диверсифицированный портфель инвестора, как и рынок в целом, не может в долгосрочном периоде избежать потерь от инвестиций в акции компаний, чей бизнес окажется коммерчески неуспешным или даже обанкротиться. Поэтому вполне логично появление премии, которая характеризует дополнительную доходность, которую требует инвестор от успешных в будущем бизнесов, с целью компенсировать потери от инвестиций в бизнесы, которые будут коммерчески неуспешными.

Подробнее о методике вычисления ставки требуемой доходности (ставки дисконтирования) можно прочитать здесь.

Влияние новостей на стоимость бизнеса

Все текущие новости рассматриваются с точки зрения их влияния на стоимость бизнеса. Общеполитические и общеэкономические новости могут оказать влияние на базовый уровень процентных ставок или на размер премии за страновой риск. Отраслевые новости или новости по конкретному эмитенту могут отразиться на способности эмитента генерировать доходы, его кредитном качестве, ликвидности акций или качестве корпоративного управления. Важна не спонтанная реакция на новости, которая характерна для игроков на курсовой стоимости, а оценка влияния этих новостей на будущие цены акций через денежные потоки и уровень процентных ставок.

7. Потенциальная доходность – главный критерий инвестирования

Прогноз будущей стоимости каждого актива

Будущая стоимость акций определяется на основании прогноза доходов, генерируемых бизнесом для акционеров, и прогноза минимальной требуемой доходности, с которой в будущем инвесторы будут готовы осуществлять вложения в данный бизнес. Для каждого актива, обращающегося на рынке, аналитики рассчитывают его будущую стоимость. На начало 2024 года это около 870 выпусков облигаций и акции примерно 190 эмитентов.

Будущая стоимость облигаций определяется размером и графиком купонных выплат и прогнозом доходности, с которой инвесторы будут готовы приобретать эти облигации в будущем. Эта доходность зависит от прогноза кредитного качества эмитента, срока до погашения и ликвидности конкретного выпуска.

Потенциальная доходность и хит-парад

Текущая стоимость актива, прогноз будущей стоимости, а так же период прогнозирования определяют потенциальную доходность от владения активом. Прогноз потенциальной доходности по всем активам, обращающимся на рынке, позволяет оценивать все поле инвестиционных возможностей и осуществлять инвестиции только в наиболее потенциально доходные активы. Результат своей работы Аналитическое Управление компании выдает в виде так называемого хит-парада – списка, в котором все активы внутри категорий (акции, облигации) отсортированы по потенциальной доходности.

Формирование и переформирование портфеля

Формирование портфеля производится на основании критерия максимальной потенциальной доходности и с учетом ограничений, установленных инвестиционной декларацией и регламентом. Потенциальная доходность определяется текущей стоимостью актива и прогнозом будущей стоимости. Каждый из этих параметров подвержен изменению: текущая стоимость изменяется в результате колебания котировок ценных бумаг, а прогноз будущей стоимости активов подвергается актуализации по итогам появления новой информации. В результате изменения текущей и прогнозной стоимости активов может меняться их потенциальная доходность и место, занимаемое в хит-параде. В этом случае может возникнуть необходимость переформирования портфеля таким образом, чтобы в нем снова оказались активы, обладающие максимальной потенциальной доходностью. Задача управляющего трейдера – постоянно поддерживать в портфеле наиболее доходные активы с учетом ограничений, установленных инвестиционной декларацией и регламентом. Более подробно этот процесс описан в материале «Как инвестировать в акции, используя потенциальную доходность?».

8. Стратегия полного инвестирования средств – лучший выбор инвестора в средне- и долгосрочном периоде

Потенциальная доходность позволяет выбирать лучшие активы

Уровень потенциальной доходности является динамическим критерием, так как постоянно меняется текущая стоимость актива и корректируется прогноз его будущей стоимости. Использование этого критерия позволяет в каждый момент времени выбирать наилучшие активы для инвестирования вне зависимости от текущей ситуации на рынке. Данный подход позволяет учитывать и использовать не только абсолютное изменение цены актива, но и относительное изменение цен на активы друг относительно друга.

Этот переход от расстояния к скорости – выбор наиболее быстро растущих активов. В случае ухудшения ситуации на рынке стоимость таких активов, как правило, снижается медленнее остальных и обеспечивает лучший результат по сравнению со среднерыночным.

Использование потенциальной доходности в качестве критерия инвестирования создает базу для применения стратегии полного инвестирования. Это означает, что в портфеле нет денежных средств: они появляются только в момент переформирования портфеля, а в течение остального времени вложены в активы в соответствии с текущей оценкой потенциальной доходности и структурой, установленной инвестиционной декларацией и регламентом.

Это происходит потому, что потенциальная доходность денег равна нулю и денежные средства могут оказаться в портфеле как актив только в том случае, если все остальные активы будут иметь отрицательную потенциальную доходность (если компания будет прогнозировать падение будущих цен по всем активам без исключения). Вряд ли такая ситуация возможна на практике.

Оценка результата

9. Качество результатов управления познается в сравнении с рынком

Рыночный индекс – главная характеристика рынка

Для оценки ситуации на фондовом рынке используются индексы. Наиболее известными рыночными индексами являются индекс DowJones и S&P 500. На российском рынке наиболее часто используются индексы МосБиржи.

При этом статистика развитых рынков показывает, что на интервале 5 лет и более:

- 80% профессиональных управляющих проигрывают рыночным индексам;

- 13% работают с той же эффективностью;

- и лишь 7% удается показать результат лучше индекса.

Более подробно об этом эффекте в нашем материале «Кто выигрывает на фондовом рынке?».

Как работать лучше, чем работает индекс?

Во-первых, стратегия полного инвестирования. В рыночном индексе по определению отсутствуют деньги – он полностью состоит из ценных бумаг. Индекс не пытается сыграть на колебаниях рынка и обыгрывает при этом целую армию профессиональных управляющих.

Во-вторых, оптимизировать транзакционные издержки. Инфраструктура фондового рынка может ежегодно отбирать у участников существенную часть зарабатываемого дохода. Перекладки в портфеле должны осуществляться только при покупке более потенциально доходного актива.

В-третьих, и это самое главное – только покупая активы, которые растут быстрее рынка в целом, а падают медленнее, можно работать лучше, чем индекс.

Как известно, состав и структура индексов достаточно четко определены. Внутри индекса отдельные составляющие могут вести себя неодинаково. Индекс может не включать в себя активы, обращающиеся на рынке, которые могут показывать динамику лучше, чем в среднем бумаги индекса. Если портфель инвестора будет состоять из множества активов, средняя динамика которых выше, чем составляющие индекса, итоговый результат по портфелю будет лучше индекса.Так как курсовая динамика определяется экономикой бизнеса, а она, в свою очередь, доступна для прогнозирования аналитиками, то с помощью грамотного прогноза можно выбирать лучшие активы. Это означает, что динамика портфеля будет лучше среднерыночной, а следовательно, есть возможность получить результат лучше индексного.

Выбор лучших активов

Использование потенциальной доходности в качестве основного критерия инвестирования дает возможность выявлять лучшие активы из всего множества обращающихся на рынке. Лучшими, как мы уже заметили, являются активы, которые растут быстрее остальных, а падают медленнее.

Компания не обещает своим клиентам обеспечивать рост стоимости портфеля в любой ситуации: в большинстве случаев, когда рынок будет расти, будет расти и портфель клиента, а когда рынок будет падать, будет падать и портфель. Существует стереотип, что управляющий точно знает, когда начнется падение цен и продаст актив. А когда начнется рост, он тут же их купит. Это заблуждение. И зачастую оно поддерживается самими же «специалистами» по инвестициям.

Главная задача компании в долгосрочном периоде – превосходить результаты индексного фонда. Клиент должен понимать, что если рынок акций (индекс) упал на 40%, а портфель акций упал на 20% – это хороший результат управления, несмотря на убыток. И, наоборот, если рынок акций вырос на 60%, а портфель акций вырос на 30% – это плохой результат, несмотря на то, что получена хорошая прибыль.

Более подробно об оценке качества управления и расчете бенчмарков – в материале «Оценка результатов управления».