Макромониторинг #218 от 17.12.2019

Эксперт: Владислав Корсунский - аналитик по макроэкономике и долговым инструментам

- 0

- 255

Здравствуйте, уважаемые зрители. Сегодня 17 декабря, в эфире макромониторинг от компании Арсагера. В студии Владислав Корсунский.

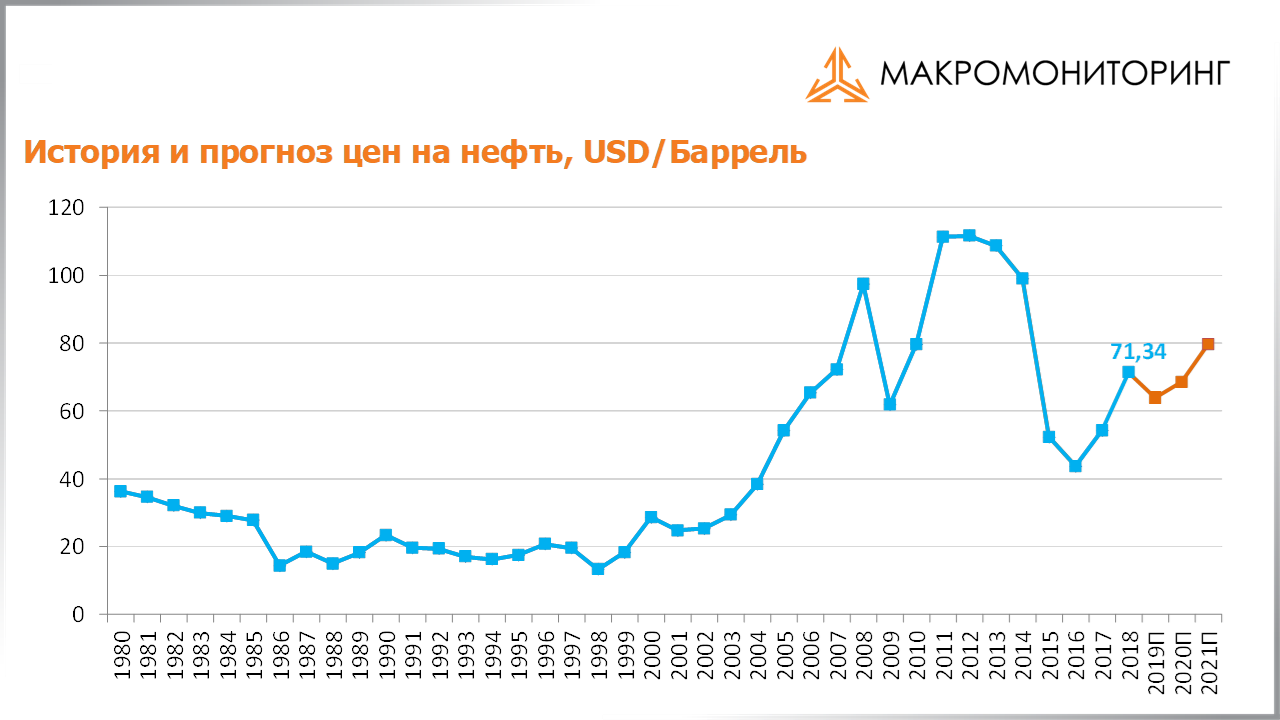

С момента выхода последней передачи цены на нефть выросли на 7,3% на фоне сокращения запасов топлива в США, а также решения группы стран ОПЕК+ о дополнительном ограничении добычи нефти с 1 января 2020 года на 500 тыс. баррелей в сутки в дополнение к уже действующему ограничению на 1,2 млн баррелей в сутки. Кроме того, нефтяные котировки поддержал позитивный настрой участников рынка относительно урегулирования торгового конфликта между США и Китаем. Американская сторона не стала вводить планировавшиеся на 15 декабря дополнительные пошлины на товары из КНР, в свою очередь, не последовало и ответных мер со стороны Китая. На данный момент баррель нефти стоит 65 долларов и 34 цента.

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. Отметим, что в отчетном периоде мы скорректировали свой прогноз цен на нефть на ближайшие годы. Мы полагаем, что средняя цена на нефть в 2019 году составит около 64 долларов за баррель, в то время как прогноз среднегодовой цены в 2020 году был понижен до 68,5 долларов за баррель с 70,6 долларов за баррель.

Индекс Московской Биржи с момента выхода последней передачи увеличился на 2,9% до отметки 3 006 пунктов. При этом в отчетном периоде индекс обновил свой исторический максимум, достигнув 3 012 пунктов. Капитализация российского фондового рынка составляет сейчас 48,4 трлн рублей.

При текущих котировках мультипликатор P/E российского фондового рынка равен 6,8. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 13, стран с развитой экономикой – на уровне 19,7, при этом P/E индекса S&P500 составляет 23,9.

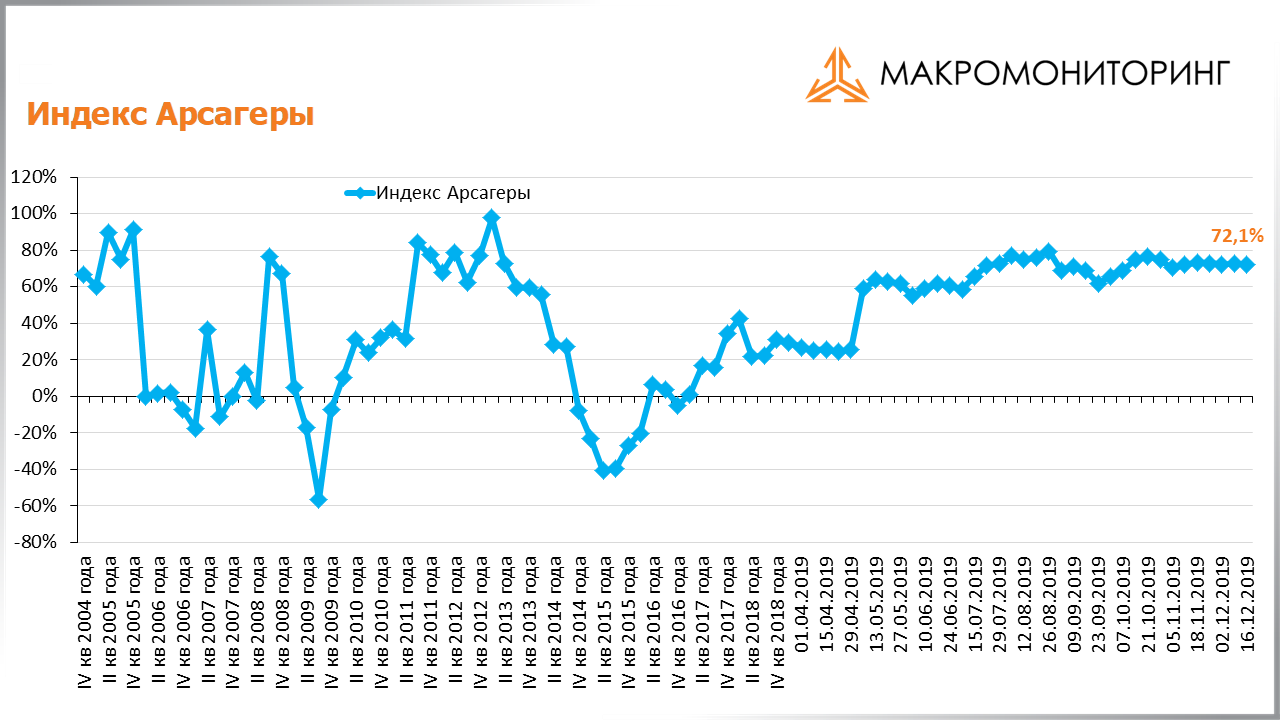

Если посчитать значение индекса МосБиржи на основе текущих процентных ставок и прибылей компаний за последний год, то мы увидим, что его значение должно составлять 5 174 пункта. Разница текущего и расчетного значений индекса МосБиржи составляет сейчас 72,1%. Эту разницу мы называем индекс Арсагеры. Такое высокое значение индекса Арсагеры во многом было предопределено существенным ростом чистой прибыли ряда компаний, причем в некоторых случаях внушительный рост прибыли не был связан с результатами от их основной деятельности. Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах. Значение индекса можно трактовать как то, на сколько процентов должен измениться индекс Московской Биржи, чтобы достичь своего справедливого с фундаментальной точки зрения уровня.

Наш прогноз процентных ставок с учетом привычного соотношения доходностей на долевом и долговом рынках показывает, что на конец 2020 года можно ожидать P/E российского фондового рынка на уровне 10,6. С учетом наших ожиданий изменения совокупного объема корпоративных прибылей компаний, входящих в индекс МоcБиржи, капитализация индекса с фундаментальной точки зрения должна увеличиться на 77%. С учетом дивидендных выплат, которые, вероятно, проведут компании в следующем году, справедливое значение для индекса Московской биржи на конец 2020 года мы оцениваем на уровне 5 021 пункта, что на 67% выше текущих значений.

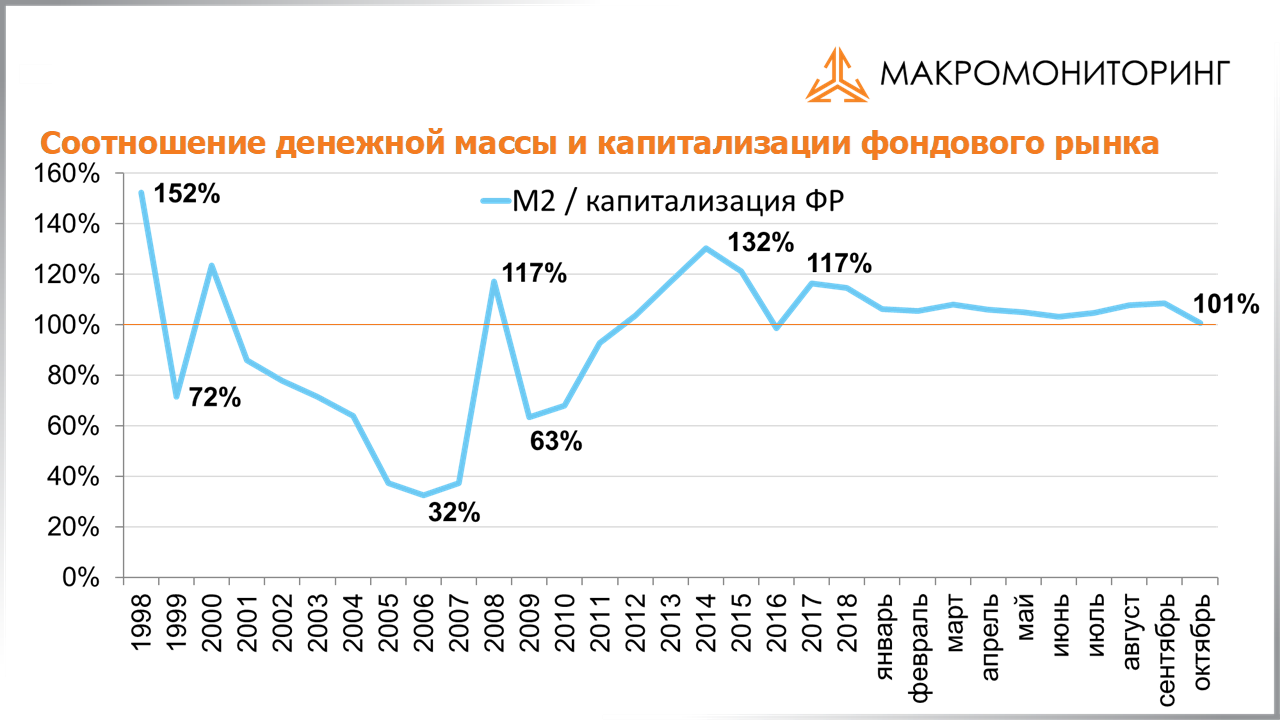

Кроме того, на текущий момент соотношение денежной массы и капитализации российского фондового рынка составляет порядка 99%. Такое высокое значение показателя М2/Капитализация говорит о том, что в настоящее время отечественный фондовый рынок остается интересным для приобретения активов. При этом мы ожидаем, что по итогам 2020 года рост денежной массы составит 10%.

Что касается рубля, то с момента выхода последней передачи его курс укрепился на 2,6% на фоне роста цен на нефть.

Международные резервы России по состоянию на 6 декабря выросли на 3,9 млрд долл. и составили 546,6 млрд долл.

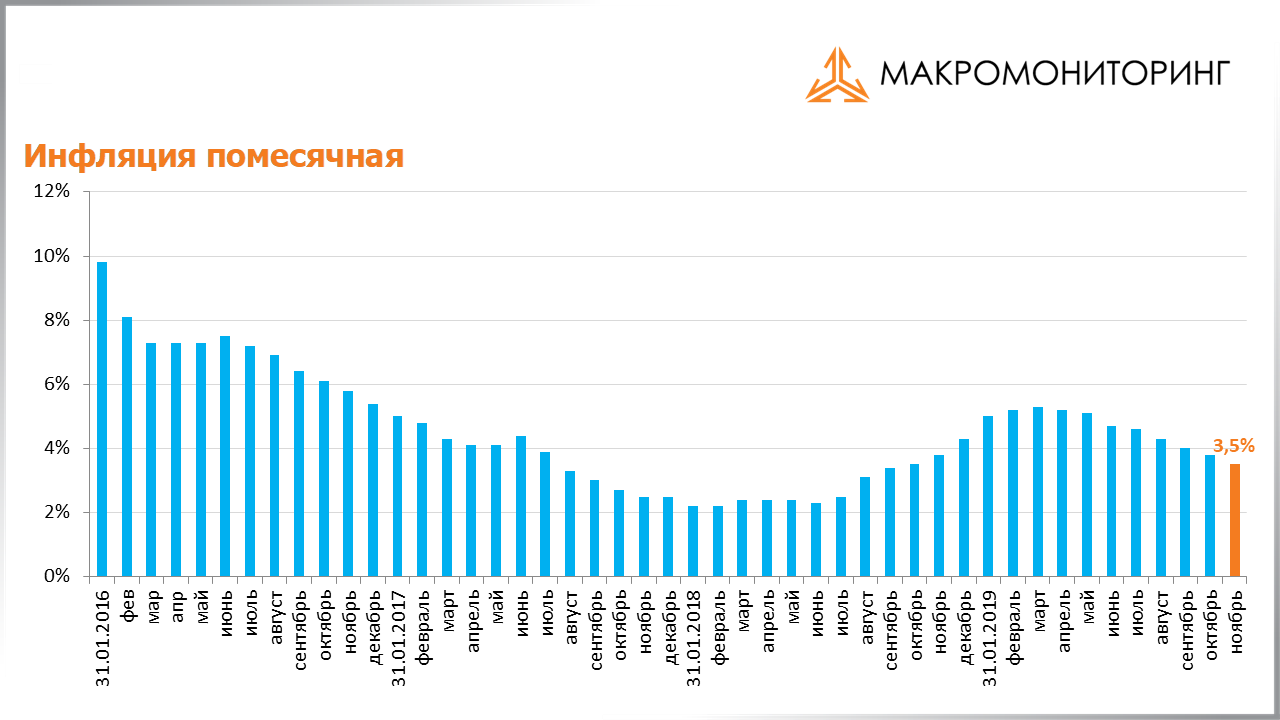

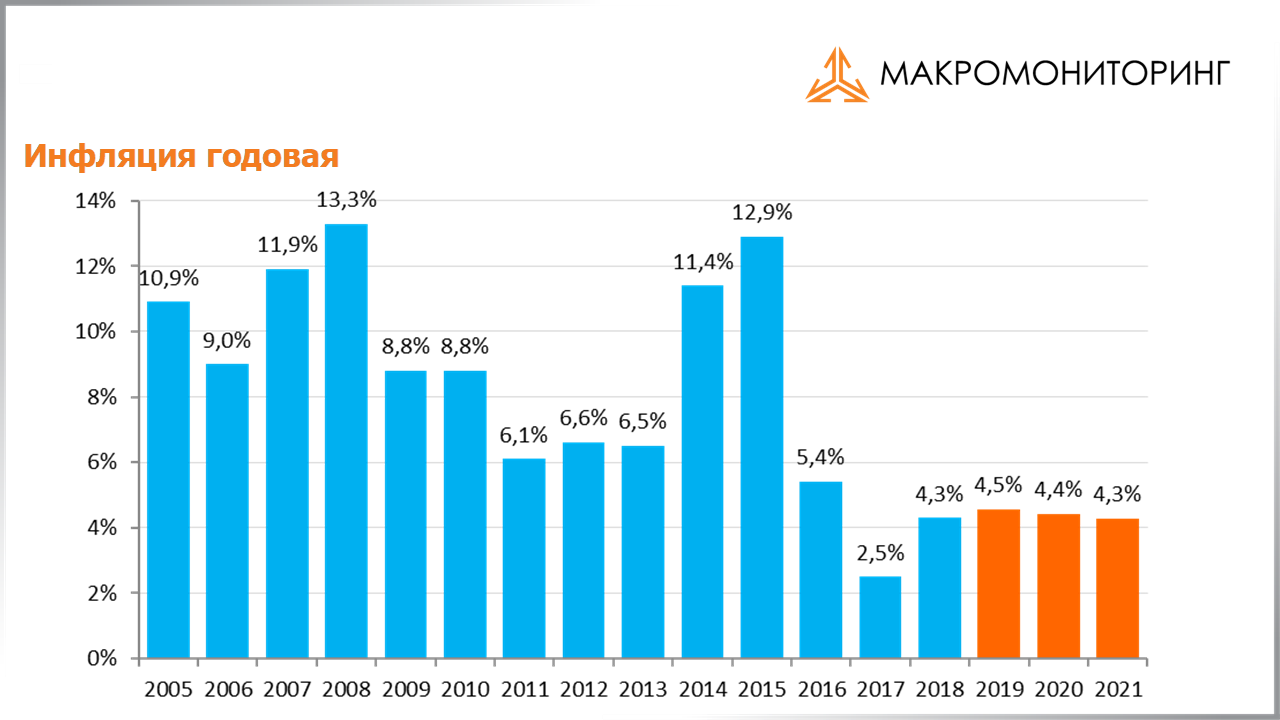

По данным Росстата, за период с 3 по 9 декабря потребительские цены в стране увеличились на 0,1%, при этом неделей ранее инфляция оказалась нулевой. По итогам ноября цены выросли на 0,3%. С начала года по состоянию на 9 декабря инфляция составила 2,8%, при этом в годовом выражении рост цен замедлился до 3,4% после 3,5% двумя неделями ранее.

Наш прогноз инфляции на ближайшие годы Вы можете видеть на своих экранах. В отчетном периоде мы понизили свой прогноз инфляции на ближайшие годы. На данный момент мы ожидаем, что темпы роста потребительских цен в ближайшие годы будут находиться в диапазоне 3-4%.

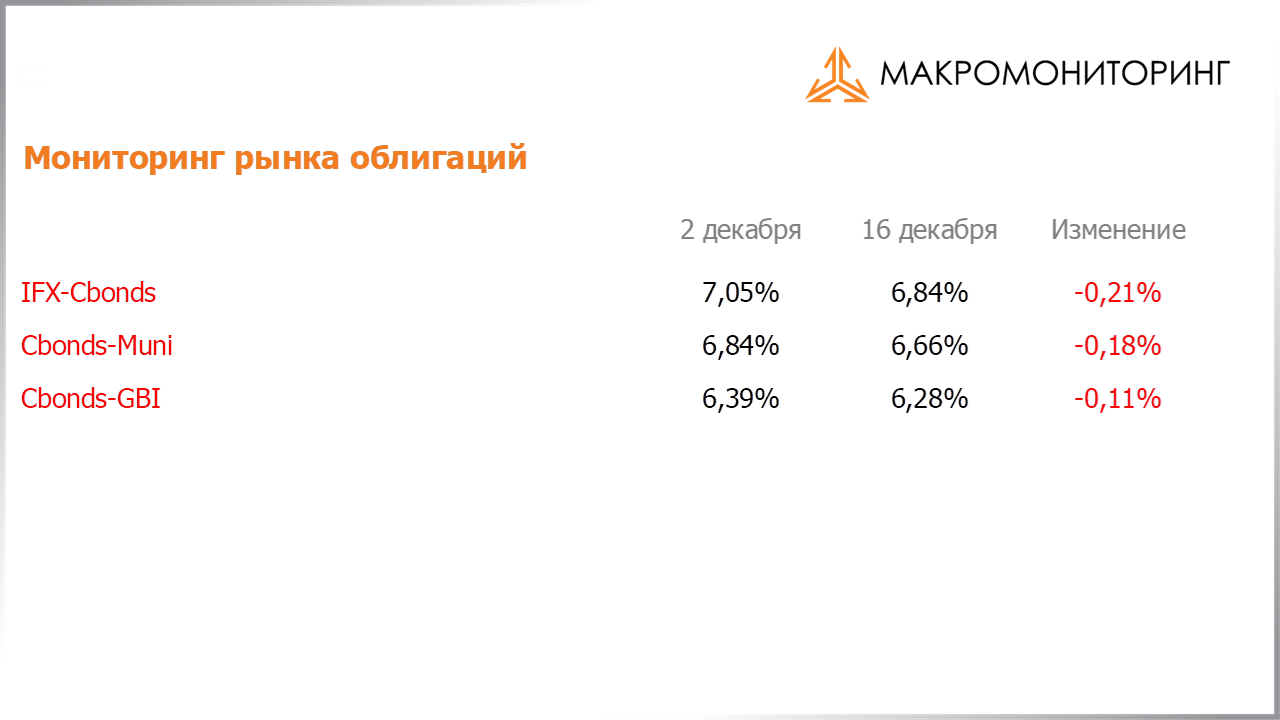

Что касается рынка облигаций, то за время, прошедшее с момента выхода последней передачи, доходность в корпоративном секторе снизилась на 21 б.п., в муниципальном секторе доходность сократилась на 18 б.п., а в государственном секторе доходность потеряла 11 б.п. Мы считаем, что при текущем уровне инфляции в России и уровне процентных ставок в мире, доходности на облигационном рынке России являются высокими.

Отметим, что 13 декабря состоялось очередное заседание Совета директоров Банка России, по итогам которого было принято решение снизить ключевую ставку на 25 б.п. до 6,25%. В заявлении по итогам заседания отмечалось то, что замедление инфляции происходит быстрее, чем прогнозировалось, а инфляционные ожидания населения продолжают снижаться. По прогнозу регулятора, с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,5-4% по итогам 2020 года и останется вблизи 4% в дальнейшем. При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки в первом полугодии 2020 года.

По нашему мнению, в течение следующего года процентные ставки будут снижаться. На данный момент мы ожидаем снижения уровня процентных ставок по корпоративному сегменту на 13,1%, по муниципальному сегменту - снижения на 14,1%, и по государственному сегменту – снижения на 10,4%.

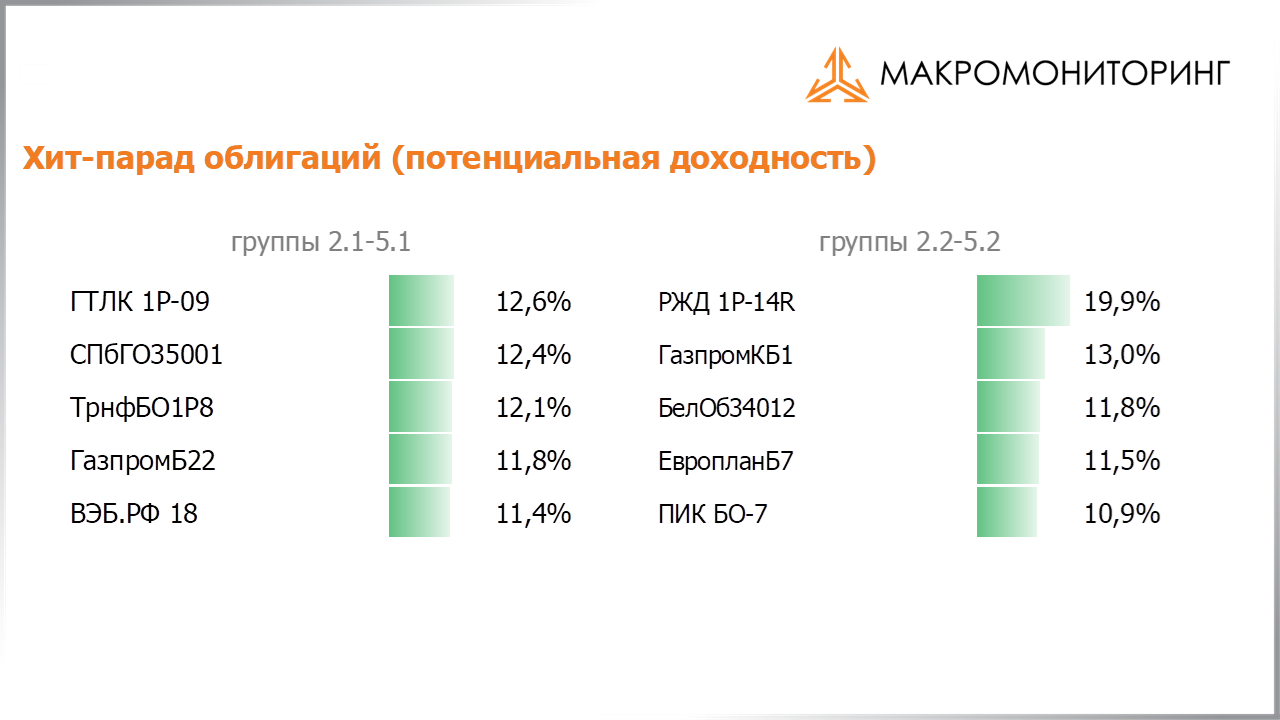

Мы считаем, что в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными являются облигации с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение в группах 2.1 и 5.1, составляет 4,4 года, а в группах 2.2 и 5.2 средняя дюрация составляет 3,8 года.

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 8,6 лет.

Что касается рынка недвижимости Санкт-Петербурга, то рост цен на вторичном рынке жилой недвижимости в ноябре составил 0,49%, а на первичном рынке недвижимости цены выросли на 0,6%. С начала года рост цен на первичном рынке составил 9,3%, в то время как на вторичном рынке цены выросли на 10,3%, превысив наш прогноз о росте цен на 8%. При сохранении текущей динамики цен на недвижимость в городе, рост цен на вторичном рынке жилья Санкт-Петербурга по итогам года окажется в пределах 11%.

Это были все новости, которыми я хотел с Вами поделиться. Спасибо за внимание и до свидания!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|