Наши фонды. Арсагера - фонд акций. 4 квартал 2017

Эксперт: Андрей Валухов - зам. начальника аналитического управления

- 0

- 237

Здравствуйте, уважаемые зрители! Предлагаем вашему вниманию передачу, посвященную «Арсагера – фонд акций», по итогам 4-го квартала 2017 года, также рассмотрим годовое окно.

Краткий анонс передачи. В первой части мы расскажем о динамике стоимости пая, доходности фонда и изменении индекса, а также о местах фонда в рейтингах. Вторая часть будет посвящена составу и структуре активов фонда. В третьей части будет изложен более подробный анализ операций с активами фонда, а также представлена другая интересная и полезная информация.

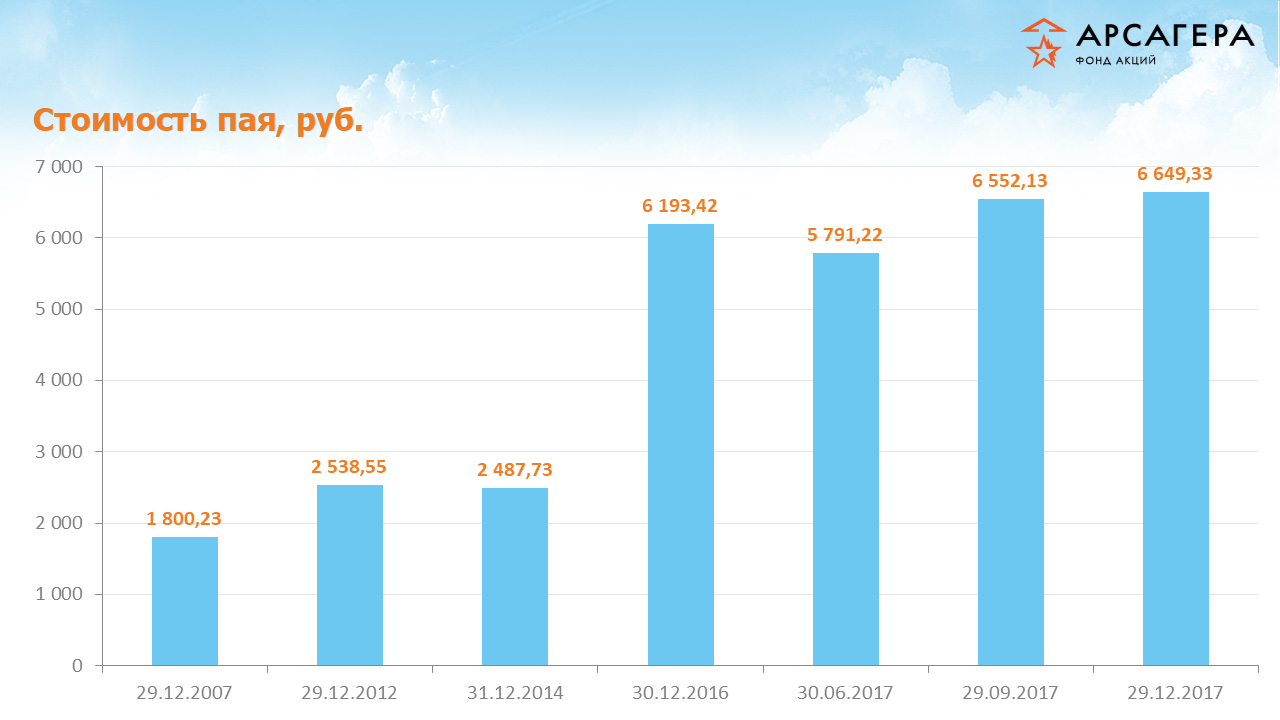

Начнем с динамики стоимости пая.

Динамика стоимости пая положительная на всех окнах.

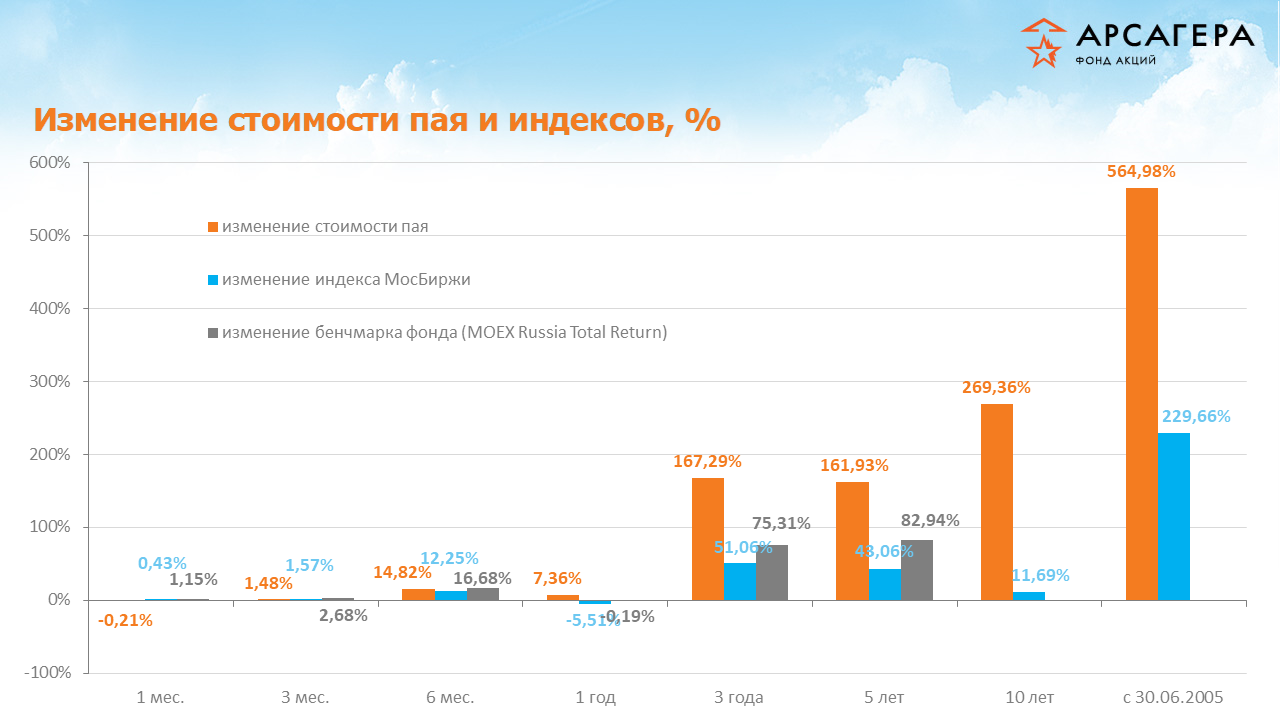

Девятый постулат инвестирования гласит: качество результатов управления познается в сравнении с рынком. Наша цель - работать лучше индекса.

Результат фонда опережает индекс на всех окнах кроме окна в 1, 3 и 6 месяцев.

Давайте посмотрим, какие места занимает наш фонд среди всех открытых фондов акций. Данные предоставлены информационным ресурсом Investfunds.

На квартальном окне мы 43-е, на годовом – 34-е, на трехлетнем 7-е, на пятилетнем окне мы 7-е, на окне в 10 лет – мы вторые.

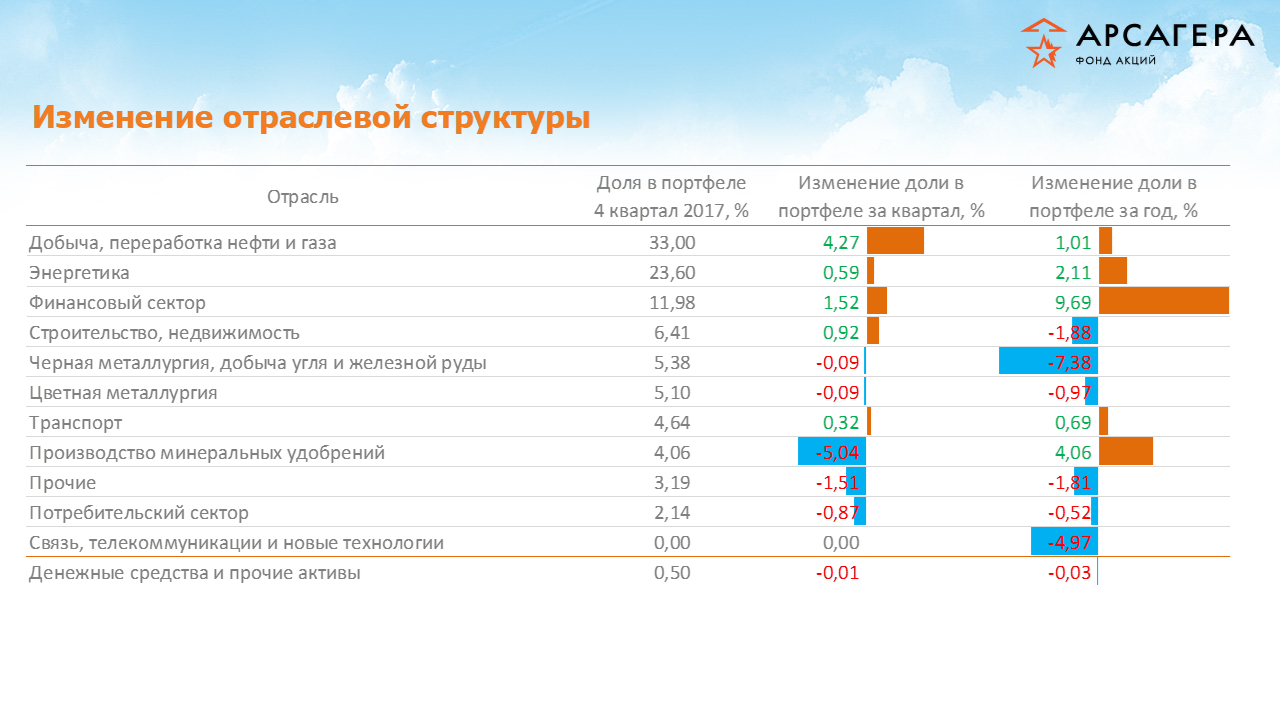

Перейдем к обзору активов фонда. Посмотрим, как изменилась отраслевая структура фонда.

Отметим существенное увеличение доли нефти и финсектора, снижение удельных весов минеральных удобрений и эмитентов из отрасли «Прочие». На годовом окне значительно выросла доля нефти, энергетики, финсектора, снизились удельные веса строительства, черной металлургии, эмитентов из отрасли «Прочие». На годовом окне отметим появление представителей минеральных удобрений и выбытие эмитентов из сектора «Связь».

Далее рассмотрим отклонение отраслевой структуры портфеля акций от индекса Мосбиржи.

Основной вклад в отраслевое отклонение внесли следующие отрасли – энергетика, нефть и финансовый сектор. В индексе доля энергетики незначительна, доля нефти и финансового сектора в индексе значительно выше, чем в портфеле. Также в индексе есть отрасли машиностроение и связь, отсутствующие в составе фонда. Сравнив доходность фонда с доходностью индекса, Вы сможете сделать вывод о том, насколько успешным был выбор управляющей компании.

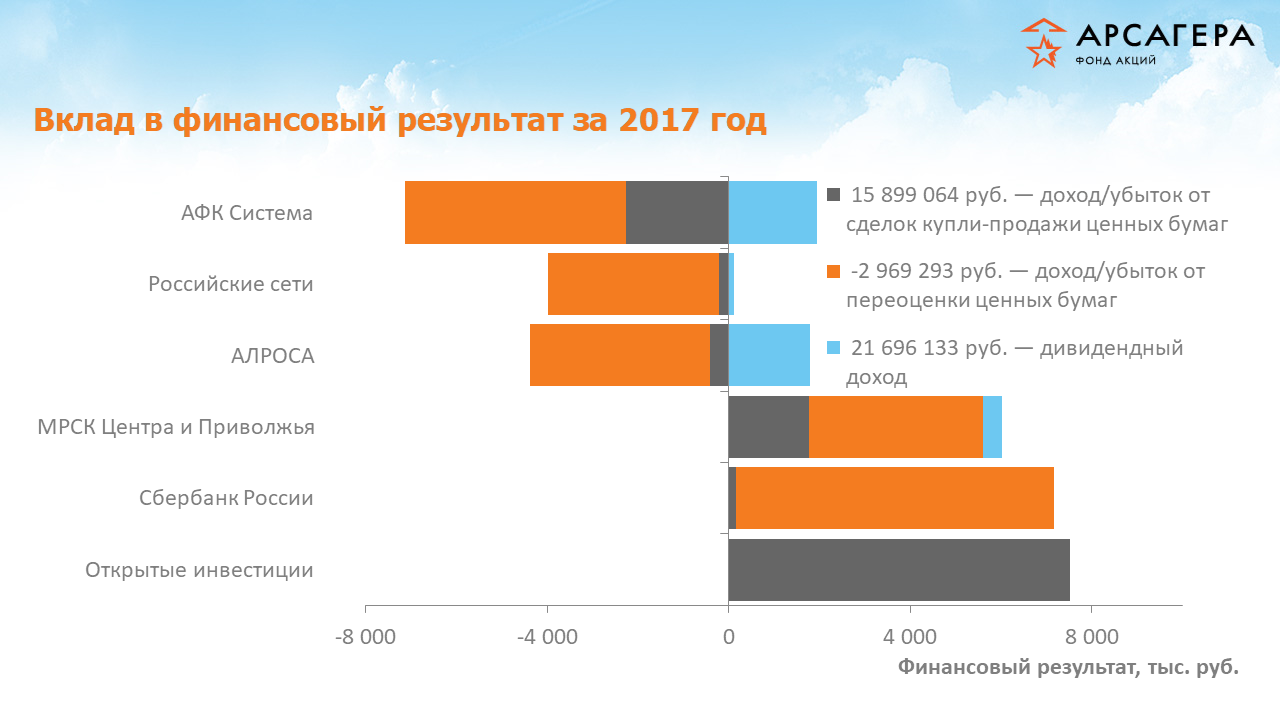

Давайте посмотрим, какие бумаги внесли наибольший вклад в итоговый финансовый результат в отчетном квартале.

Лучший результат у Сбербанка, худший результат у Аэрофлота.

На годовом окне худший результат у АФК Системы, лучший – у ОПИНа.

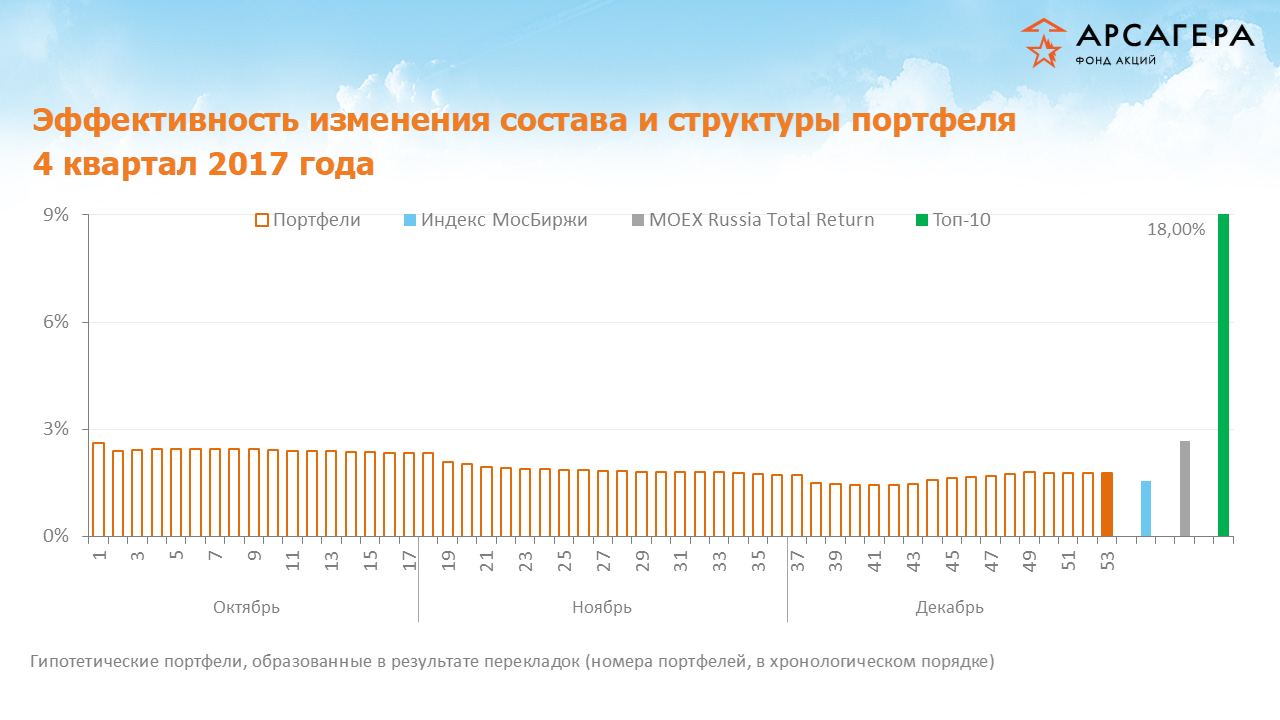

Перейдем к оценке эффективности управления фондом. Для исследования эффективности в нашей компании была разработана методика MARQ. Приведенные диаграммы позволят Вам сделать вывод о том, насколько эффективным было управление портфелем фонда.

Детальное описание методики размещено на сайте компании. Оценить эффективность действий управляющей компании можно по двум критериям: 1) Динамике столбиков от первого к последнему (возрастающая или убывающая); и 2) По положению последнего столбика относительно эталонов: индекса Мосбиржи и ТОП результата. Как видно из диаграммы, те действия по изменению состава и структуры портфеля, которые мы предпринимали в отчетном квартале, не оказали положительного влияния на результат, оказавшийся хуже индекса.

Говоря о динамике столбиков на годовом окне, можно отметить, что она убывающая, при этом итоговый результат оказался лучше индекса.

На трехлетнем окне отсутствует ярко выраженная тенденция, при этом результат – лучше индекса.

Чистый отток денежных средств составил порядка 5,5 млн. рублей за 4 квартал 2017, и приток около 68 млн рублей за год СЧА фонда на конец квартала составила 371 млн рублей, количество пайщиков – 884. В целом по всем открытым фондам акций наблюдался чистый приток денежных средств порядка 1.4 млрд рублей в 4 квартале и около 2.1 млрд рублей за год.

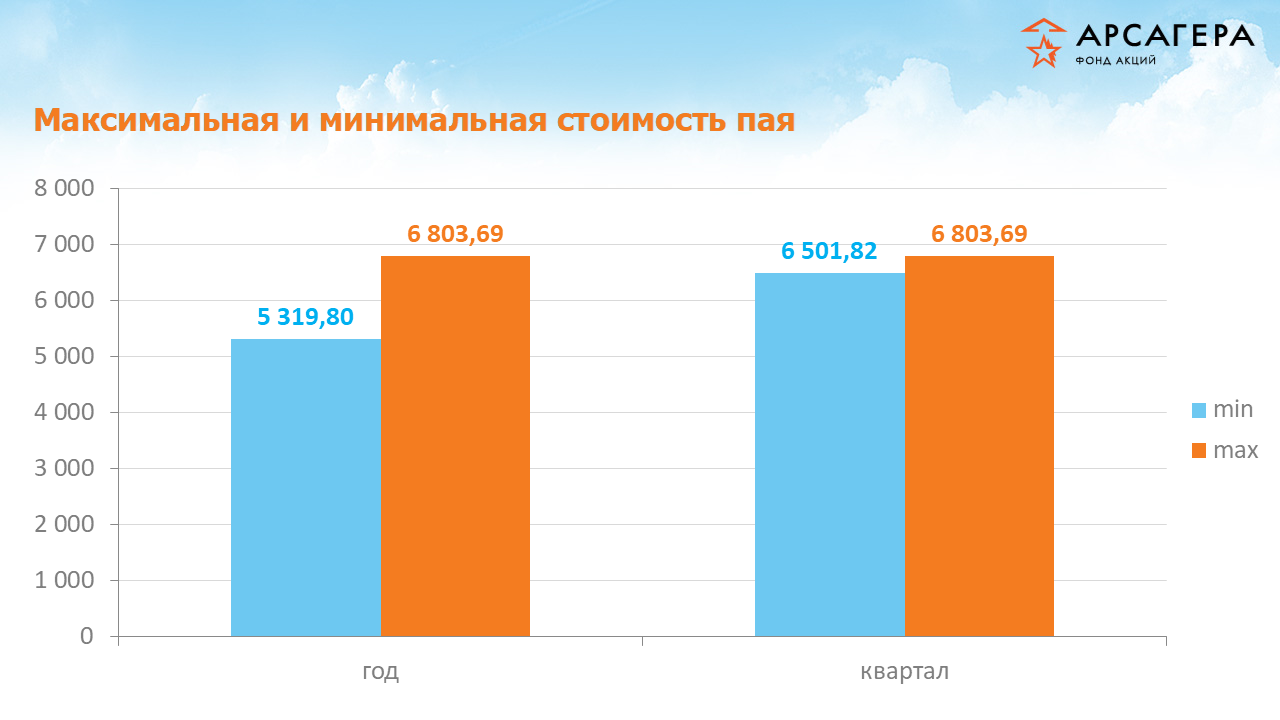

Следующая диаграмма покажет, каких максимумов и минимумов достигала расчетная стоимость пая на квартальном и годовом окнах.

На этом я прощаюсь с вами. С Вами был Валухов Андрей. Всего хорошего. До свидания.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|