Макромониторинг #240 от 17.11.2020

Эксперт: Владислав Корсунский - аналитик по макроэкономике и долговым инструментам

- 0

- 145

Здравствуйте, уважаемые зрители. Сегодня 17 ноября, в эфире макромониторинг от компании Арсагера. В студии Владислав Корсунский.

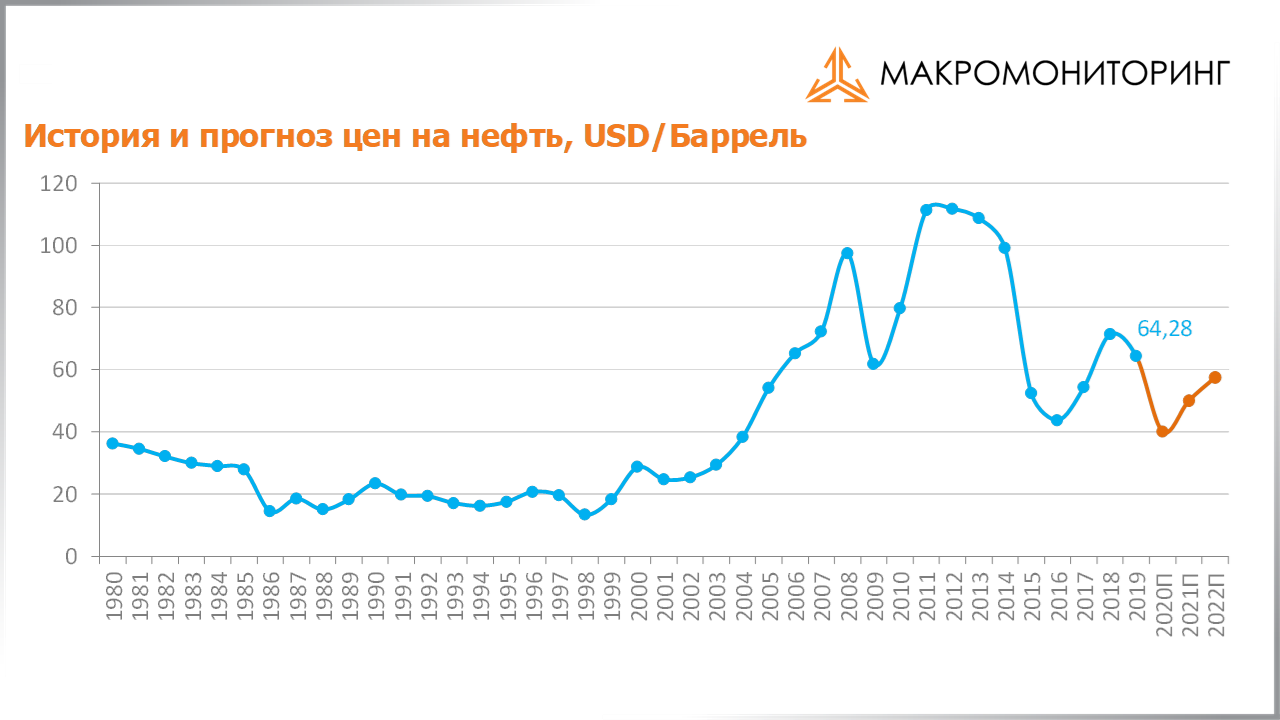

С момента выхода последней передачи цены на нефть выросли на 12,4% на фоне ожиданий продления ограничений на добычу нефти в рамках ОПЕК+. Кроме того, драйвером роста нефтяных котировок выступили новости об успехах в разработке вакцины от коронавируса, разработанной компаниями Pfizer и BioNTech. Так, стало известно, что потенциальная вакцина во время испытаний показала более чем 90%-ную эффективность. Эта новость может свидетельствовать о более сильном восстановлении спроса на нефть в следующем году. Сейчас баррель нефти стоит 43 долл. и 82 цента.

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. По нашему мнению, средняя цена на нефть в 2020 году составит около 40 долл. за баррель.

Индекс МосБиржи с момента выхода последней передачи вырос на 12,5% до отметки 3 080 пунктов. Капитализация российского фондового рынка составляет сейчас 48,6 трлн рублей.

При текущих котировках мультипликатор P/E российского фондового рынка равен 11,7. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 18,9, стран с развитой экономикой – на уровне 24,5, при этом P/E индекса S&P500 составляет 36,5.

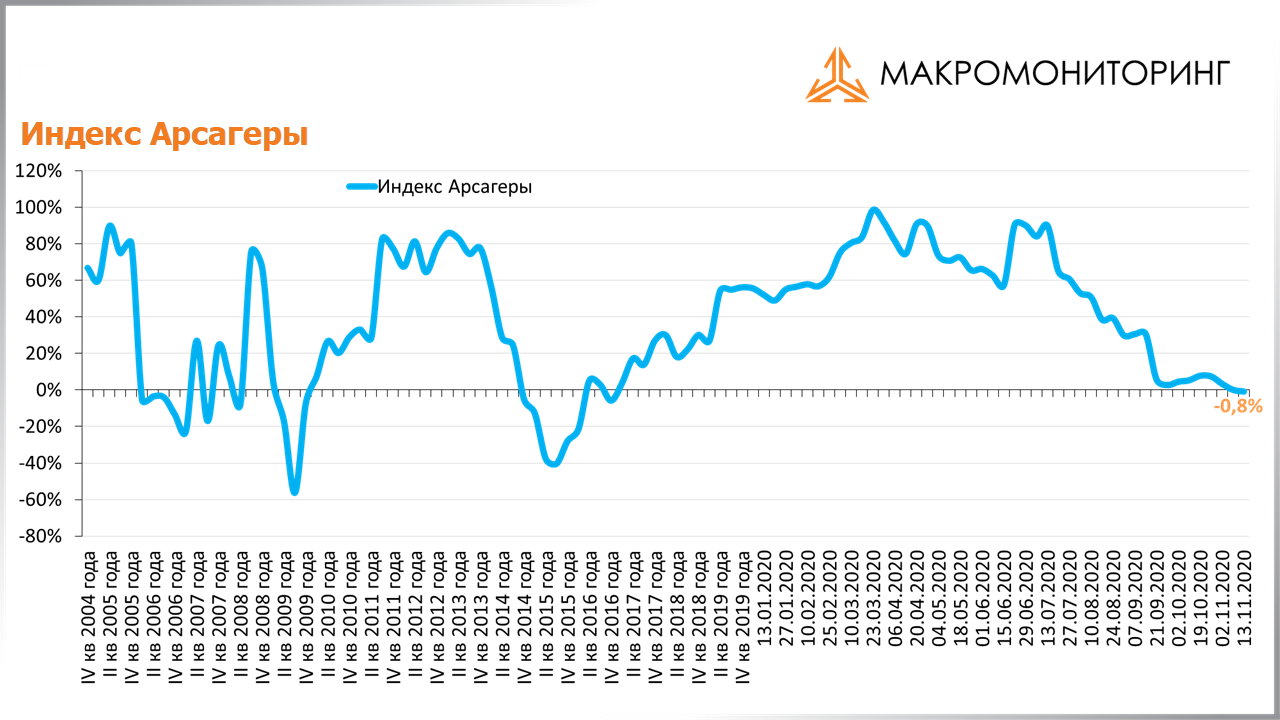

Если посчитать значение индекса МосБиржи на основе текущих процентных ставок и прибылей компаний за последний год, то мы увидим, что оно должно составлять 3 000 пунктов. Разница текущего и расчетного значений индекса МосБиржи сейчас составляет -0,8%. Эту разницу мы называем индекс Арсагеры.

Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах.

Наш прогноз процентных ставок с учетом привычного соотношения доходностей на долевом и долговом рынках показывает, что на конец 2021 года можно ожидать P/E российского фондового рынка на уровне 12,3. С учетом наших ожиданий роста совокупного объема корпоративных прибылей компаний, входящих в индекс МоcБиржи, капитализация индекса с фундаментальной точки зрения должна увеличиться в следующем году на 51%. Принимая во внимание размеры возможных дивидендов, справедливое значение для индекса МосБиржи на конец 2021 года мы оцениваем на уровне 4 357 пунктов, что на 41% выше текущих значений.

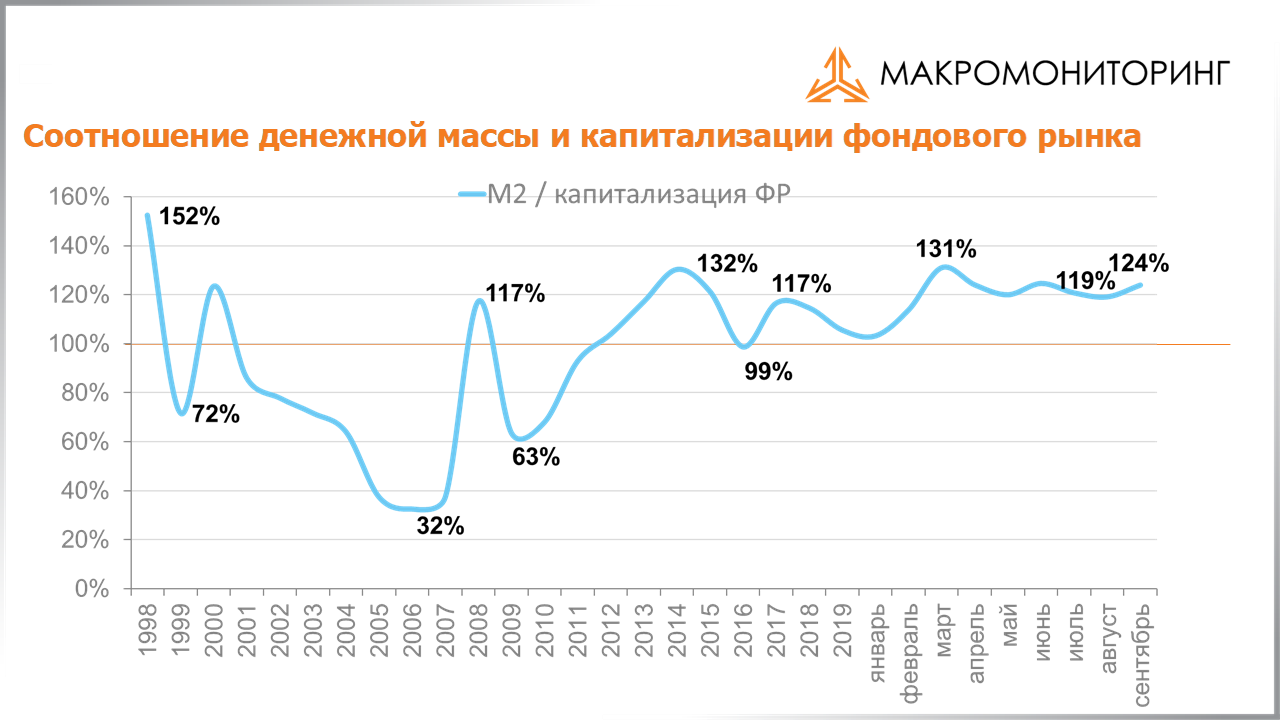

Кроме того, на текущий момент соотношение денежной массы и капитализации российского фондового рынка составляет порядка 115%. Такое высокое значение показателя М2/Капитализация говорит о том, что в настоящее время отечественный фондовый рынок остается интересным для приобретения активов. При этом мы ожидаем, что по итогам текущего года рост денежной массы составит около 10%.

Что касается рубля, то с момента выхода последней передачи его курс укрепился на 4% на фоне роста цен на нефть.

Международные резервы России с 23 октября по 6 ноября сократились на 2,2 млрд долл. на фоне снижения цен на золото и составили 587,6 млрд долл.

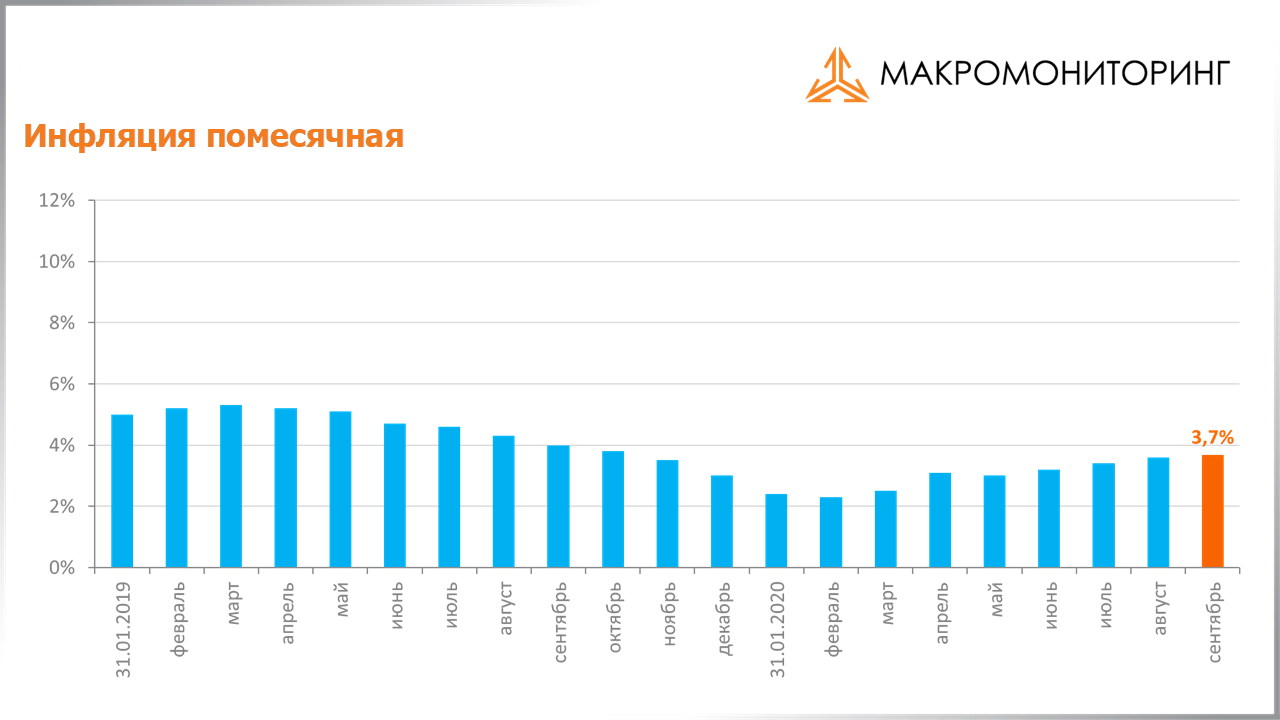

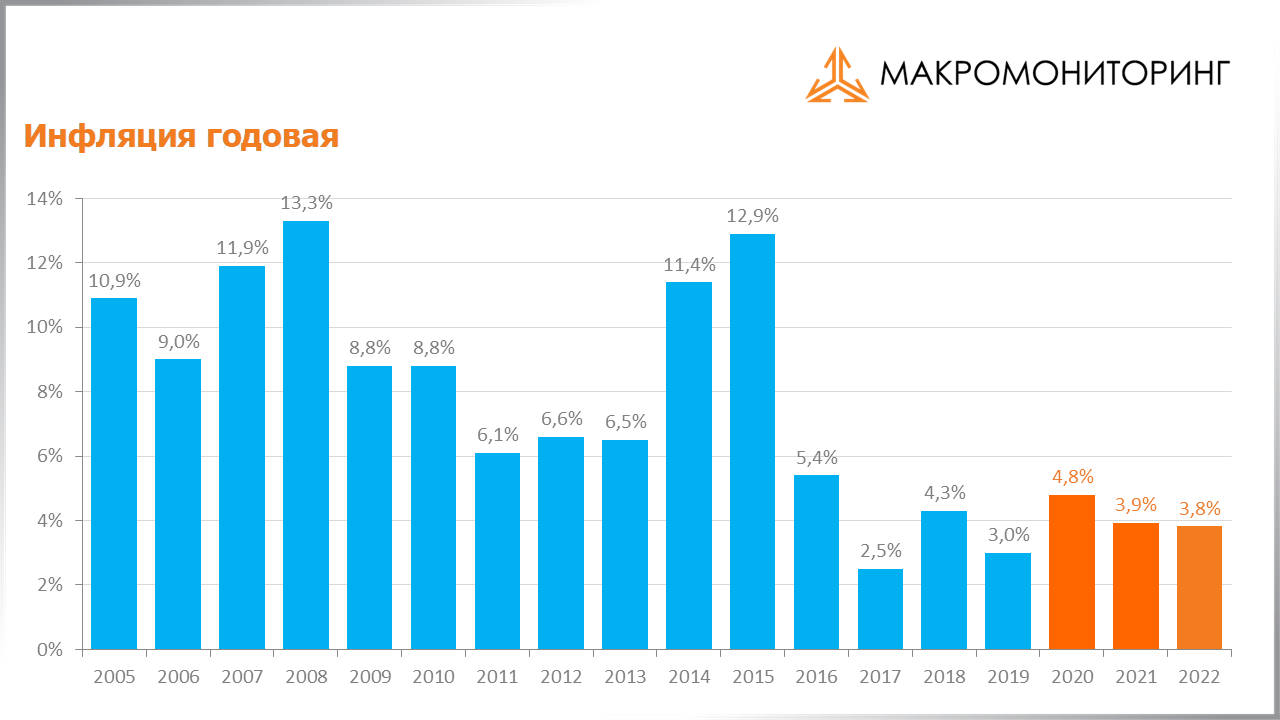

По данным Росстата, за период с 3 по 9 ноября потребительские цены в стране увеличились на 0,2%, при этом неделей ранее инфляция составила 0,1%. С начала года по состоянию на 9 ноября инфляция составила 3,5%, а в годовом выражении рост цен ускорился до 4,1% с 3,9% на момент выхода предыдущей передачи.

Наш прогноз инфляции на ближайшие годы Вы можете видеть на своих экранах. Мы ожидаем, что в текущем году темпы роста потребительских цен составят 4,8%.

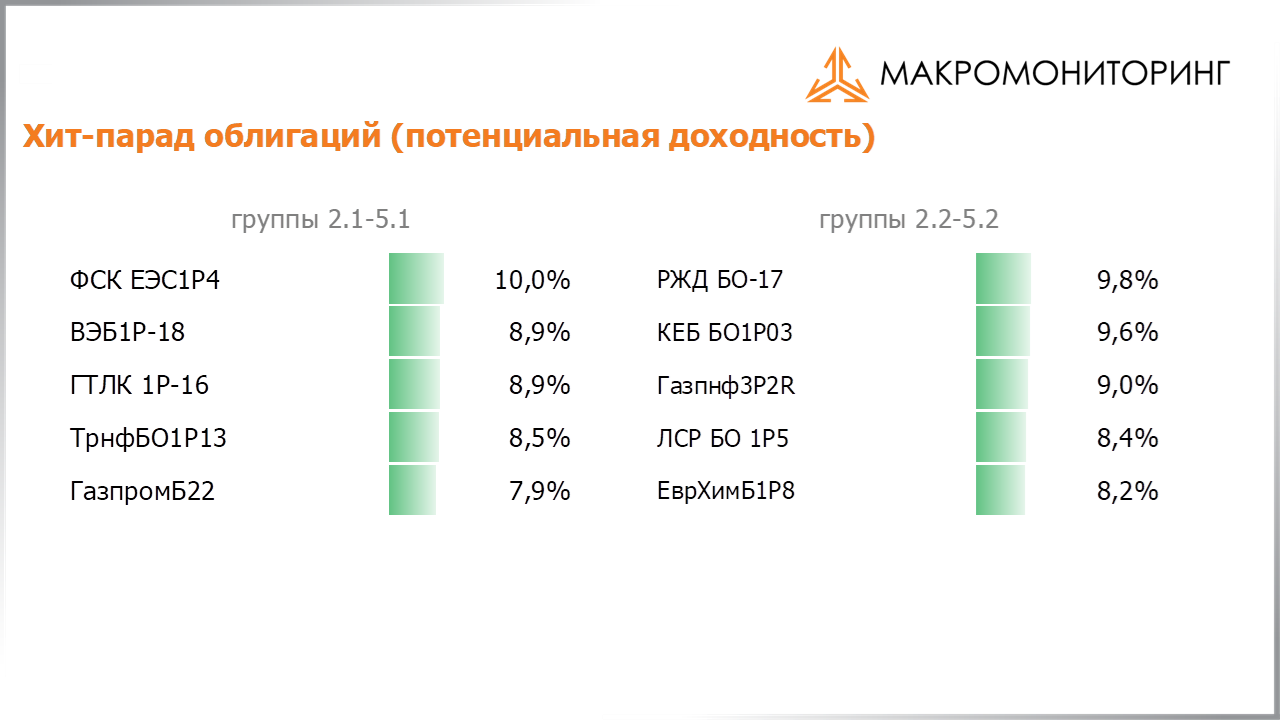

Что касается рынка облигаций, то за время, прошедшее с момента выхода последней передачи, доходность в корпоративном секторе сократилась на 15 б.п., в муниципальном секторе доходность уменьшилась на 6 б.п., а в государственном секторе доходность снизилась на 35 б.п. Мы считаем, что при текущем уровне инфляции в России и уровне процентных ставок в мире, доходности на облигационном рынке России по-прежнему являются достаточно высокими.

По нашему мнению, в течение года процентные ставки продолжат снижаться. На данный момент мы ожидаем снижения уровня процентных ставок по корпоративному сегменту на 6%, по муниципальному сегменту - снижения на 7,4%, а по государственному сегменту – снижения на 11,4%.

Что касается наших предпочтений, то в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными мы считаем облигации с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение в группах 2.1 и 5.1, составляет 4,8 года, а в группах 2.2 и 5.2 - 4,1 года.

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 9 лет.

Что касается рынка недвижимости Санкт-Петербурга, то на вторичном рынке жилой недвижимости в октябре цены выросли на 4,67%, в то время как на первичном рынке недвижимости цены показали рост на 5,13%. С начала года рост цен на первичном рынке жилья в городе составил 14,2%, при этом цены на вторичном рынке за этот же период выросли на 10,9%.

Это были все новости, которыми я хотел с Вами поделиться. Спасибо за внимание и до свидания!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|