Макромониторинг #243 от 19.01.2021

Эксперт: Владислав Корсунский - аналитик по макроэкономике и долговым инструментам

- 0

- 144

Здравствуйте, уважаемые зрители. Сегодня 19 января, в эфире макромониторинг от компании Арсагера. С вами в студии – Владислав Корсунский

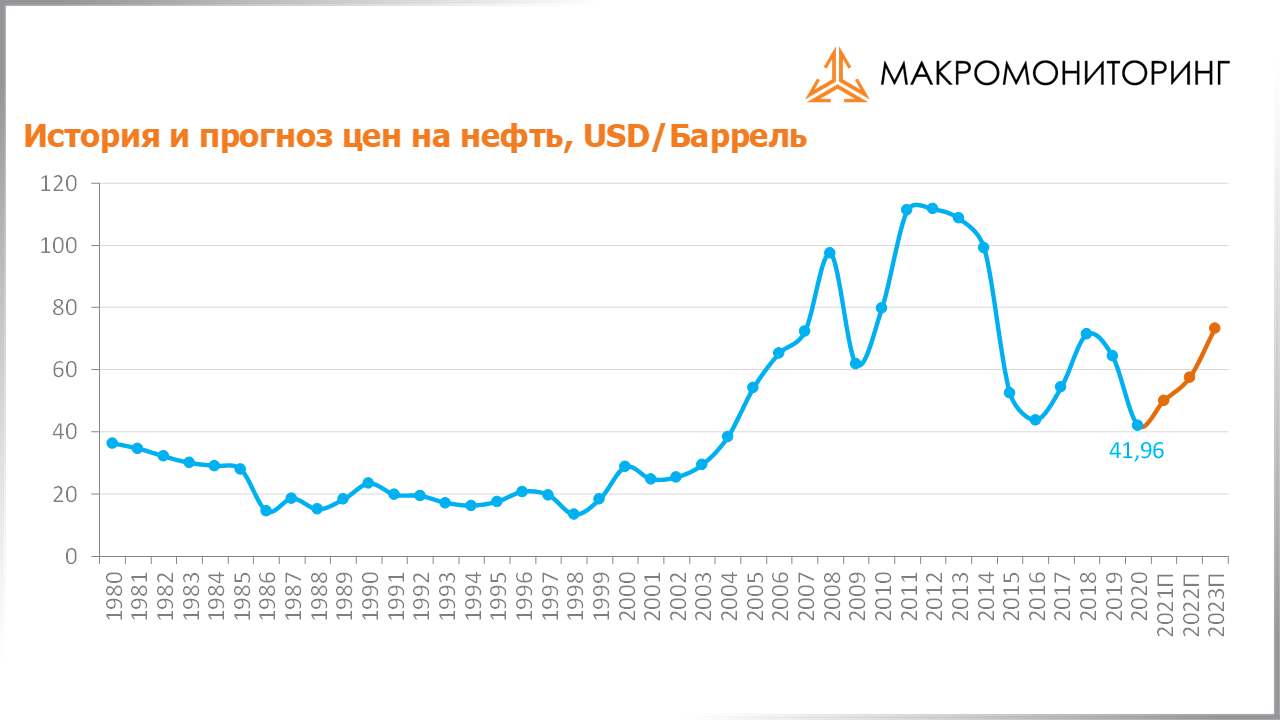

С момента выхода последней передачи цены на нефть выросли на 7,1% на фоне позитивных итогов встречи представителей ОПЕК+ в начале января. В частности, стало известно о добровольном дополнительном сокращении добычи Саудовской Аравией в феврале-марте. Кроме того, поддержку ценам на нефть в отчетном периоде оказывали надежды на принятие новых экономических стимулов в США. Сейчас баррель нефти стоит 54 долл. и 75 центов.

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. Отметим, что по итогам 2020 года средняя цена на нефть составила 41 долл. и 96 центов, в то время как наш прогноз предполагал 40 долл. за баррель. По нашему мнению, средняя цена на нефть в 2021 году составит около 50 долл. за баррель.

Индекс МосБиржи с момента выхода последней передачи увеличился на 7,2% до отметки 3 472 пункта. Капитализация российского фондового рынка составляет сейчас 54,3 трлн рублей.

При текущих котировках мультипликатор P/E российского фондового рынка равен 17,4. Столь высокое значение коэффициента Р/Е связано с падением прибыли компаний 2020 года на фоне роста цен на акции, что говорит об ожиданиях участников рынка по восстановлению уровня прибыльности компаний. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 21,5, стран с развитой экономикой – на уровне 28,4, при этом P/E индекса S&P500 составляет 38.

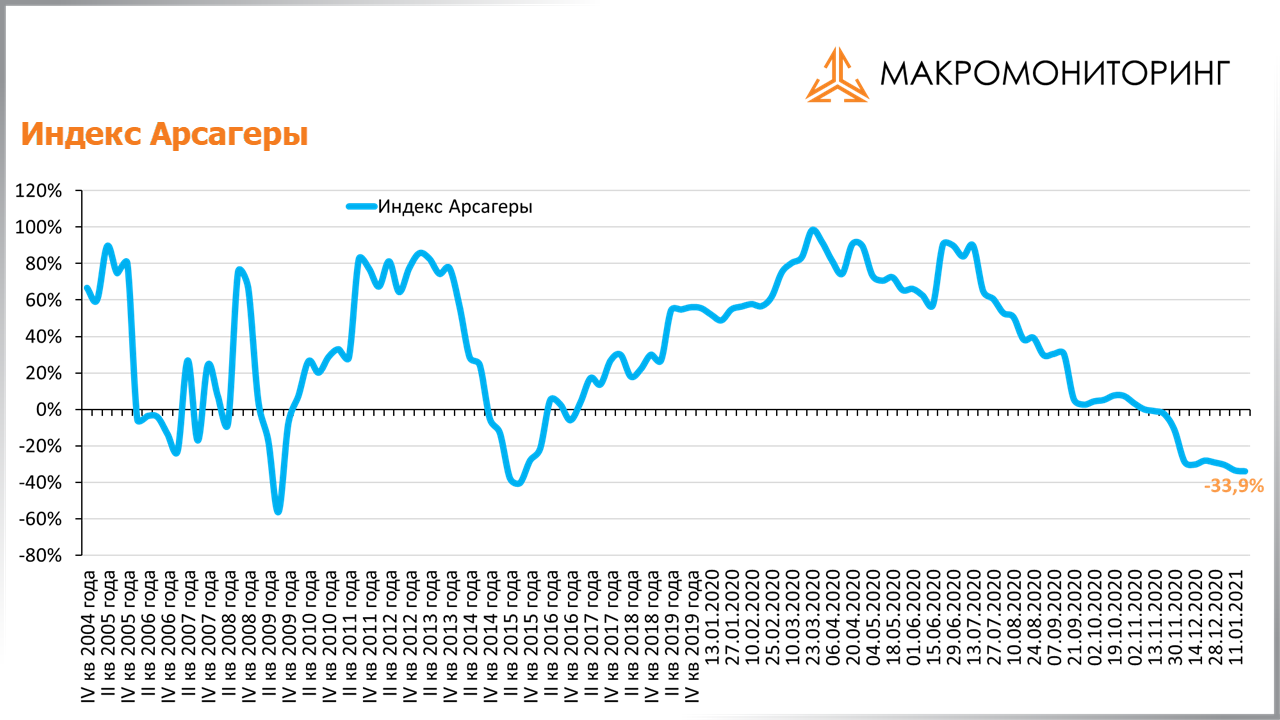

Если посчитать значение индекса МосБиржи на основе текущих процентных ставок и прибылей компаний за последний год, то мы увидим, что оно должно составлять 2 282 пункта. Разница текущего и расчетного значений индекса МосБиржи сейчас составляет -34%. Эту разницу мы называем индекс Арсагеры. Отрицательное значение индекса обусловлено как снижением корпоративных прибылей в прошлом году, так и ростом фондового рынка, в рамках которого инвесторами закладывается восстановление прибылей российских компаний в будущие годы.

Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах.

Наш прогноз процентных ставок с учетом привычного соотношения доходностей на долевом и долговом рынках показывает, что на конец 2021 года можно ожидать P/E российского фондового рынка на уровне 12,4. С учетом наших ожиданий роста совокупного объема корпоративных прибылей компаний, входящих в индекс МоcБиржи, капитализация индекса с фундаментальной точки зрения должна увеличиться в 2021 году на 22%. Принимая во внимание размеры возможных дивидендов, справедливое значение для индекса МосБиржи на конец 2021 года мы оцениваем на уровне 3 848 пунктов, что на 11% выше текущих значений.

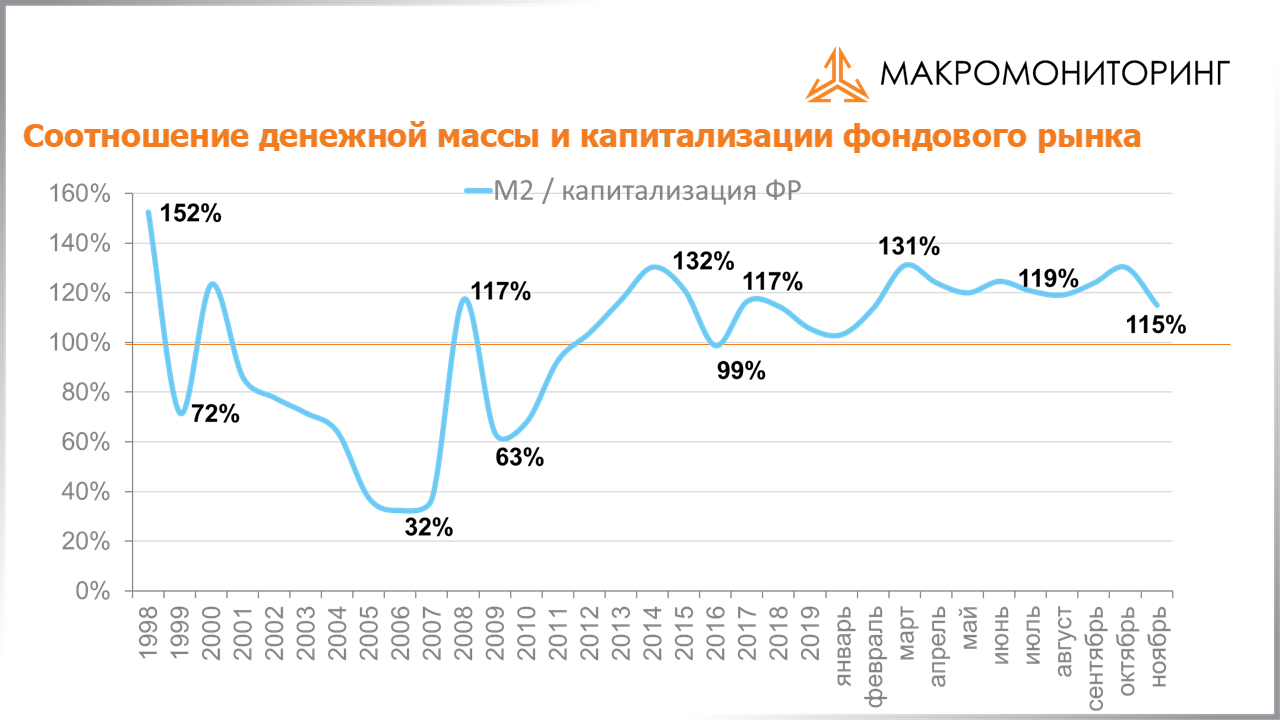

Кроме того, на текущий момент соотношение денежной массы и капитализации российского фондового рынка составляет порядка 103%. Такое высокое значение показателя М2/Капитализация говорит о том, что в настоящее время отечественный фондовый рынок остается интересным для приобретения активов. При этом мы ожидаем, что по итогам 2021 года рост денежной массы составит около 10,5%.

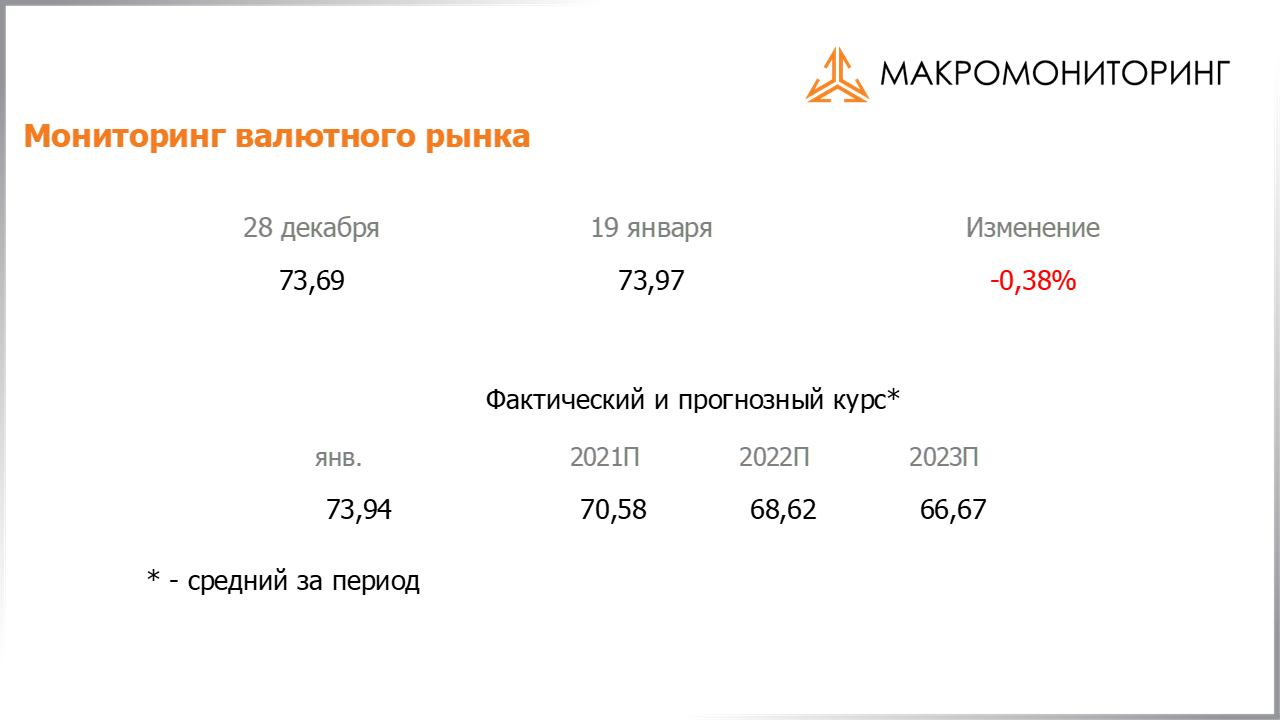

Что касается рубля, то с момента выхода последней передачи его курс снизился на 0,4% несмотря на увеличение цен на нефть. Возможно, снижение курса рубля было обусловлено усилившимися геополитическими рисками.

Отметим, что по итогам 2020 года среднее значение курса доллара составило 72,3 руб., в то время как наш прогноз, сделанный в апреле 2020 года, предполагал 72,5 руб. за доллар.

Международные резервы России с 18 декабря по 8 января увеличились на 3,8 млрд долл. и составили 597,4 млрд долл.

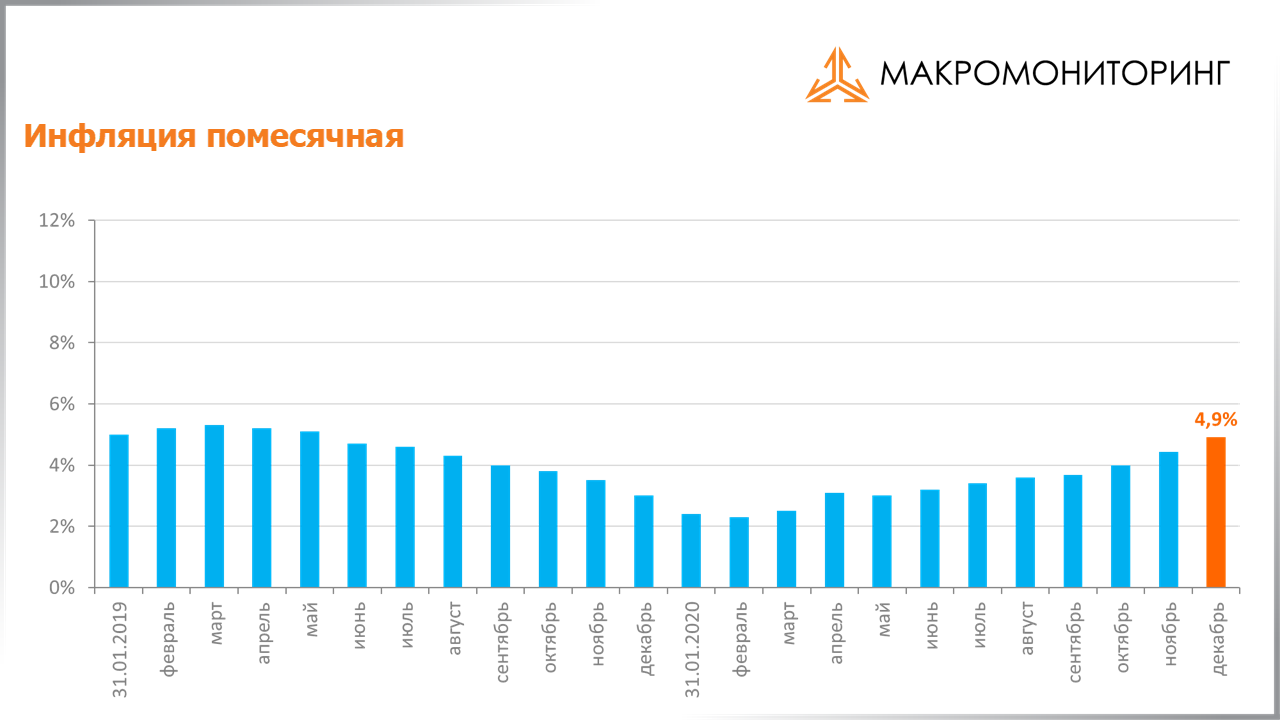

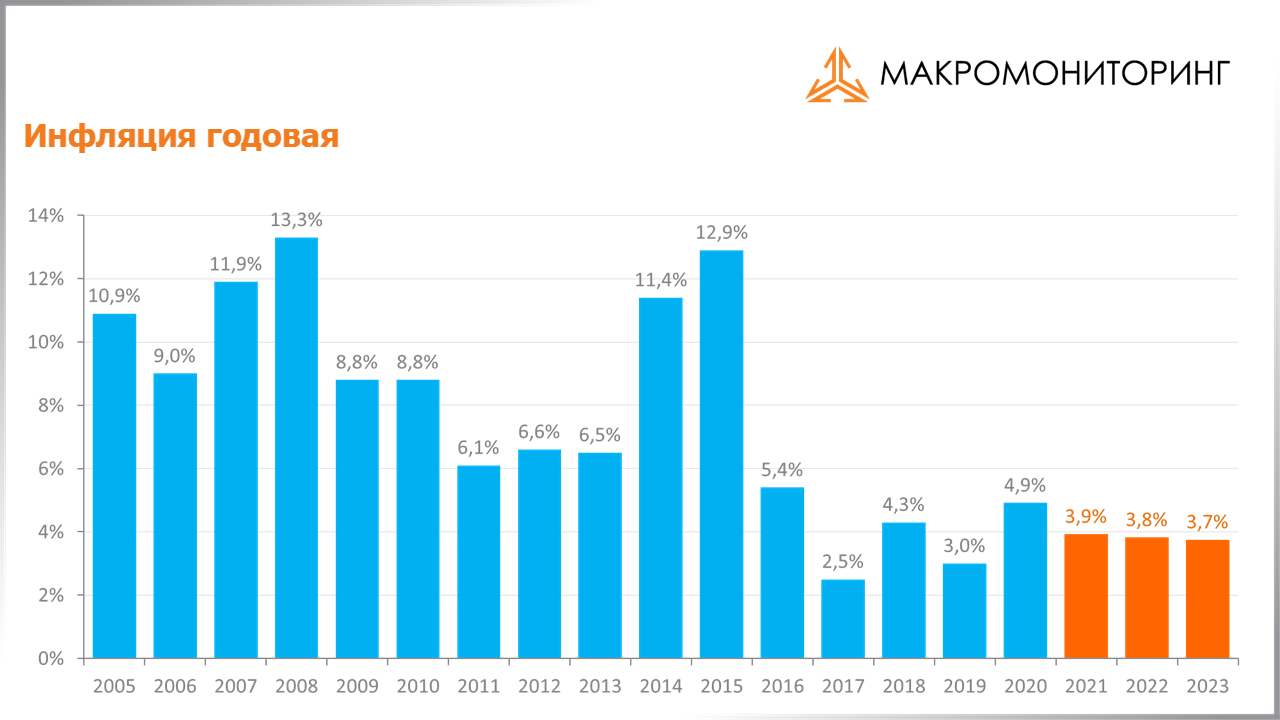

По данным Росстата, за период с 1 по 11 января потребительские цены в стране увеличились на 0,4% на фоне более длинного периода мониторинга и индексации с 1 января тарифов на транспорт. Отметим, что по итогам 2020 года инфляция составила 4,9%, в то время как мы ожидали рост цен на 4,8%. При этом в годовом выражении по состоянию на 11 января инфляция ускорилась до 5% с 4,7% на момент выхода предыдущей передачи.

Наш прогноз инфляции на ближайшие годы Вы можете видеть на своих экранах. Мы ожидаем, что в текущем году инфляция составит 3,9%.

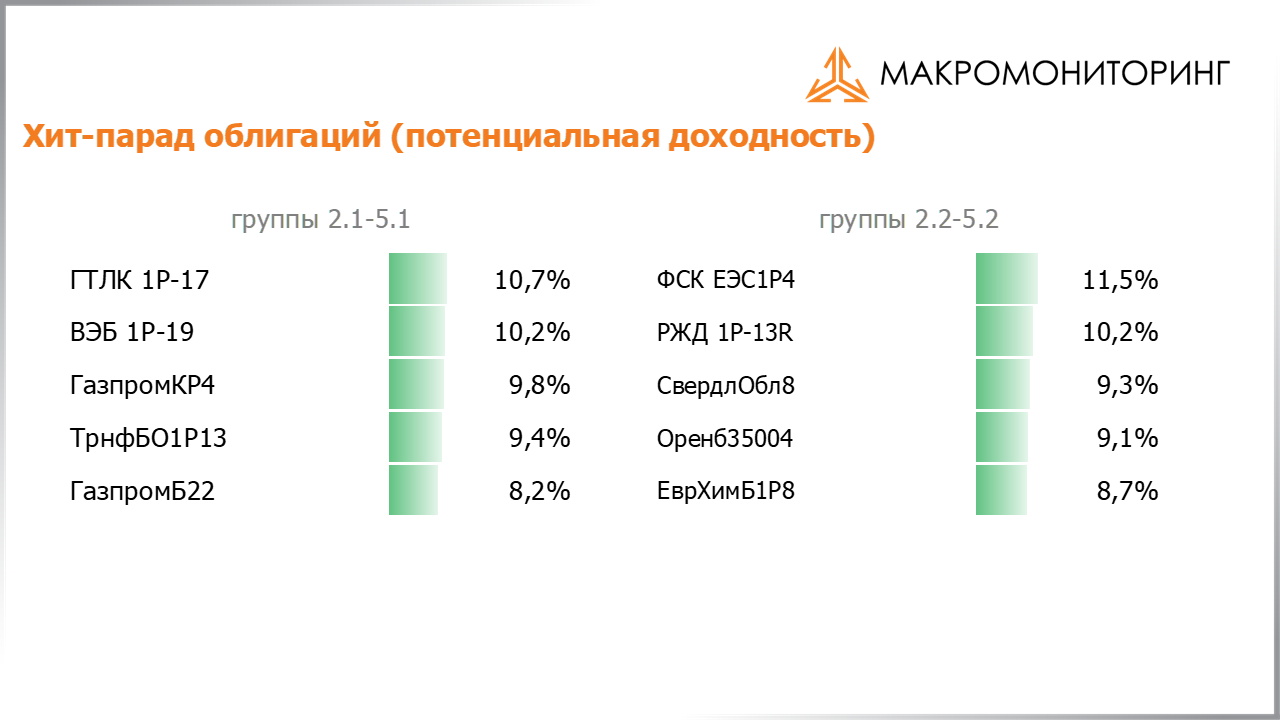

Что касается рынка облигаций, то за время, прошедшее с момента выхода последней передачи, доходность в корпоративном секторе увеличилась на 3 б.п., в муниципальном секторе доходность прибавила 7 б.п., при этом в государственном секторе доходность выросла на 27 б.п. Мы считаем, что при текущем уровне инфляции в России и уровне процентных ставок в мире, доходности на облигационном рынке России являются достаточно высокими.

По нашему мнению, в течение года процентные ставки будут снижаться. На данный момент мы ожидаем снижения уровня процентных ставок по корпоративному сегменту на 10,3%, по муниципальному сегменту - снижения на 10,7%, а по государственному сегменту – снижения на 13,7%.

Что касается наших предпочтений, то в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными мы считаем облигации с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение, в группах 2.1 и 5.1 составляет 4,9 года, в группах 2.2 и 5.2 - 5,1 года.

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 8,8 лет.

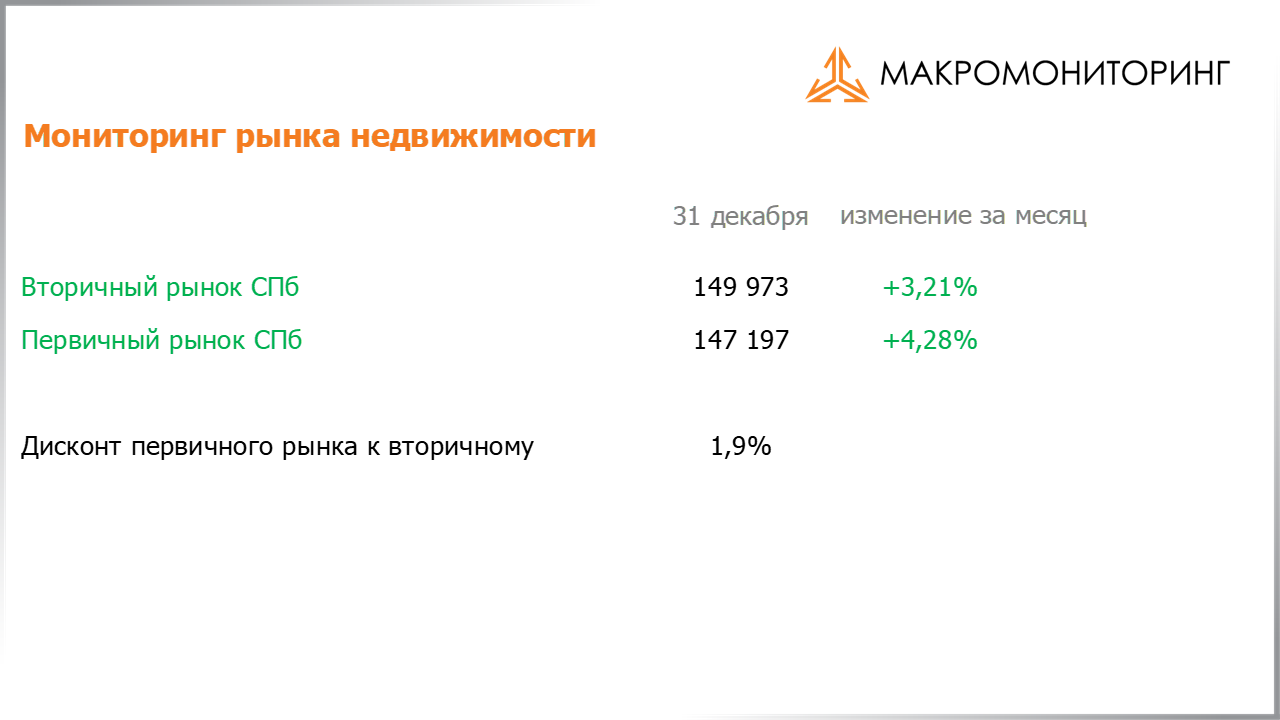

Что касается рынка недвижимости Санкт-Петербурга, то на вторичном рынке жилой недвижимости в декабре 2020 года цены выросли на 3,21%, в то время как на первичном рынке недвижимости цены показали рост на 4,28%. По итогам 2020 года рост цен на первичном рынке жилья в городе составил 24%, при этом цены на вторичном рынке за этот же период выросли на 17,5%.

Это были все новости, которыми я хотел с Вами поделиться. Спасибо за внимание и до свидания!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|