Макромониторинг #267 от 21.12.2021

Эксперт: Артем Абалов – начальник аналитического управления

- 0

- 200

Здравствуйте, уважаемые зрители. Сегодня 22 декабря, в эфире макромониторинг от компании Арсагера. С вами в студии – Артем Абалов.

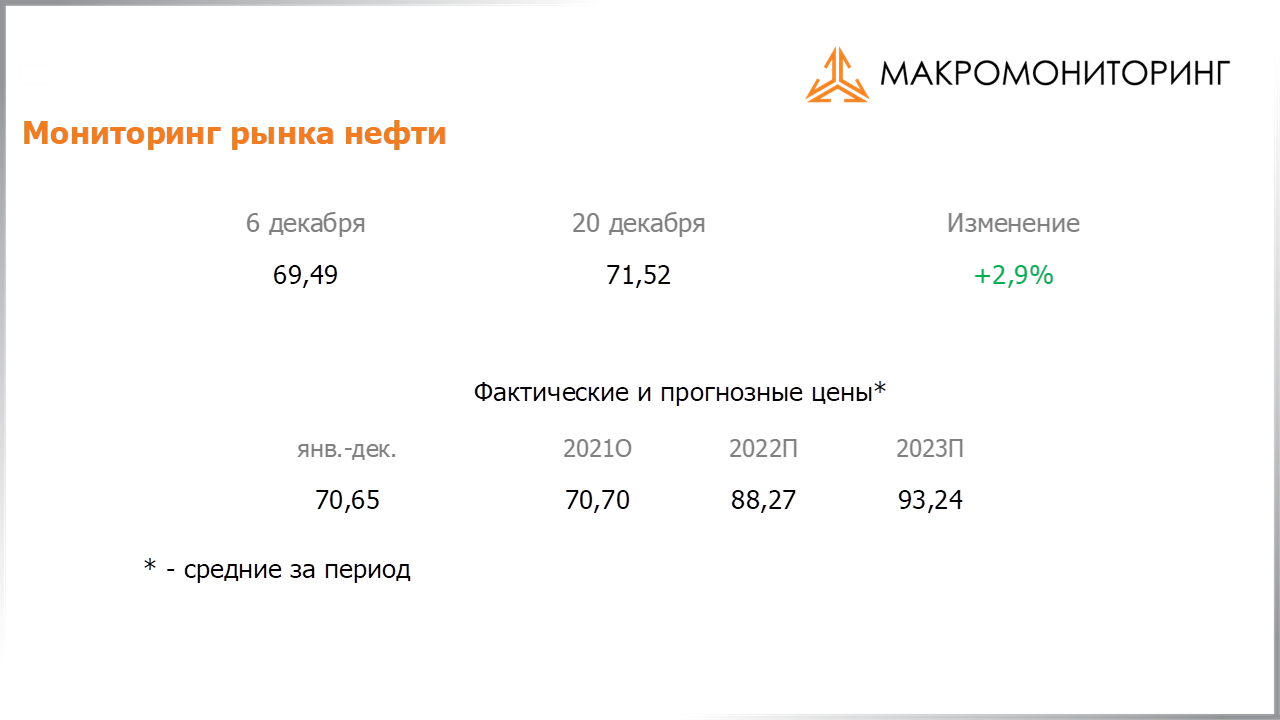

С момента выхода последней передачи цены на нефть увеличились на 2,9%. Поддержку нефтяным котировкам оказывало снижение запасов нефти в США, показавшее, что спрос на энергоносители остается высоким, несмотря на появление нового штамма коронавируста «омикрон». Сейчас баррель нефти стоит 71 долл. и 52 цента.

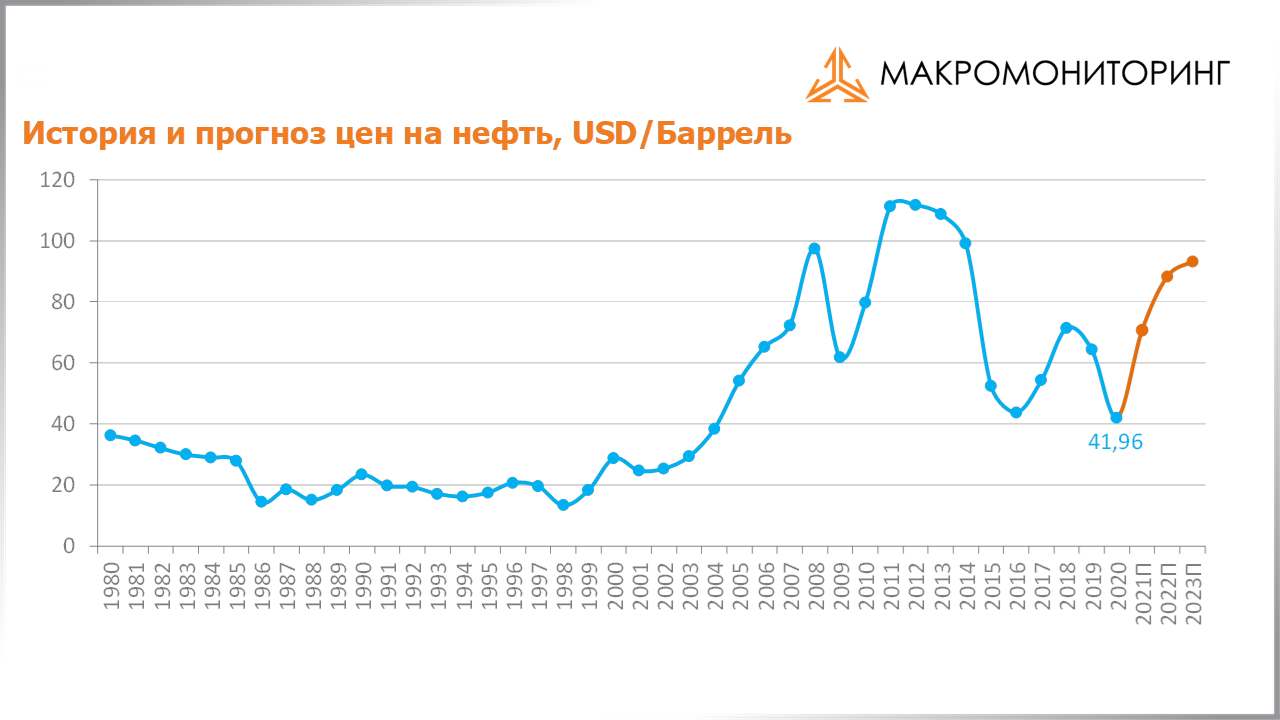

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. По нашей оценке, средняя цена на нефть за 2021 год составит около 70,7 долл. за баррель. В следующем году мы ожидаем восстановления цен до уровня 88 долл. за баррель.

Индекс МосБиржи с момента выхода последней передачи снизился на 3,7% и составил 3 669 пунктов. Капитализация российского фондового рынка составляет сейчас 60,7 трлн рублей.

При текущих котировках мультипликатор P/E российского фондового рынка равен 7,4. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 13,3, стран с развитой экономикой – на уровне 21,9, при этом P/E индекса S&P500 составляет 28,8.

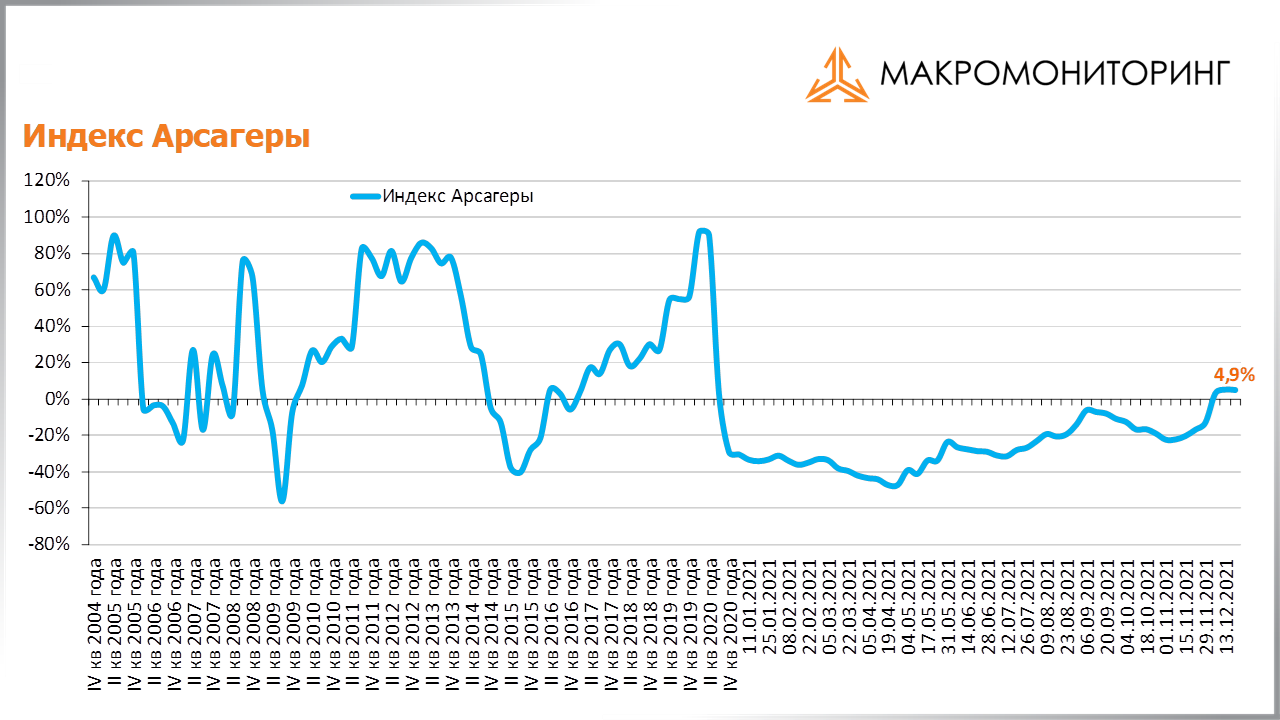

Если посчитать значение индекса МосБиржи на основе текущих процентных ставок и прибылей компаний за последний год, то мы увидим, что оно должно составлять 3 850 пунктов. Разница текущего и расчетного значений индекса МосБиржи сейчас составляет 4,9%. Эту разницу мы называем индекс Арсагеры. Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах.

Наш прогноз процентных ставок с учетом привычного соотношения доходностей на долевом и долговом рынках показывает, что на конец 2022 года можно ожидать P/E российского фондового рынка на уровне 10,5. На данный момент мы ожидаем, что совокупный объем корпоративных прибылей компаний, входящих в индекс Мосбиржи, по итогам следующего года увеличится по отношению к 2021 году на 7,4%. С учетом текущих оценок роста прибылей компаний, а также ожидаемого нами снижения уровня процентных ставок, капитализация индекса с фундаментальной точки зрения должна увеличиться в 2022 году на 49%. Принимая во внимание размеры ожидаемых дивидендов, справедливое значение для индекса МосБиржи на конец следующего года с этой точки зрения мы оцениваем на уровне 5 010 пунктов, что на 37% выше текущих значений.

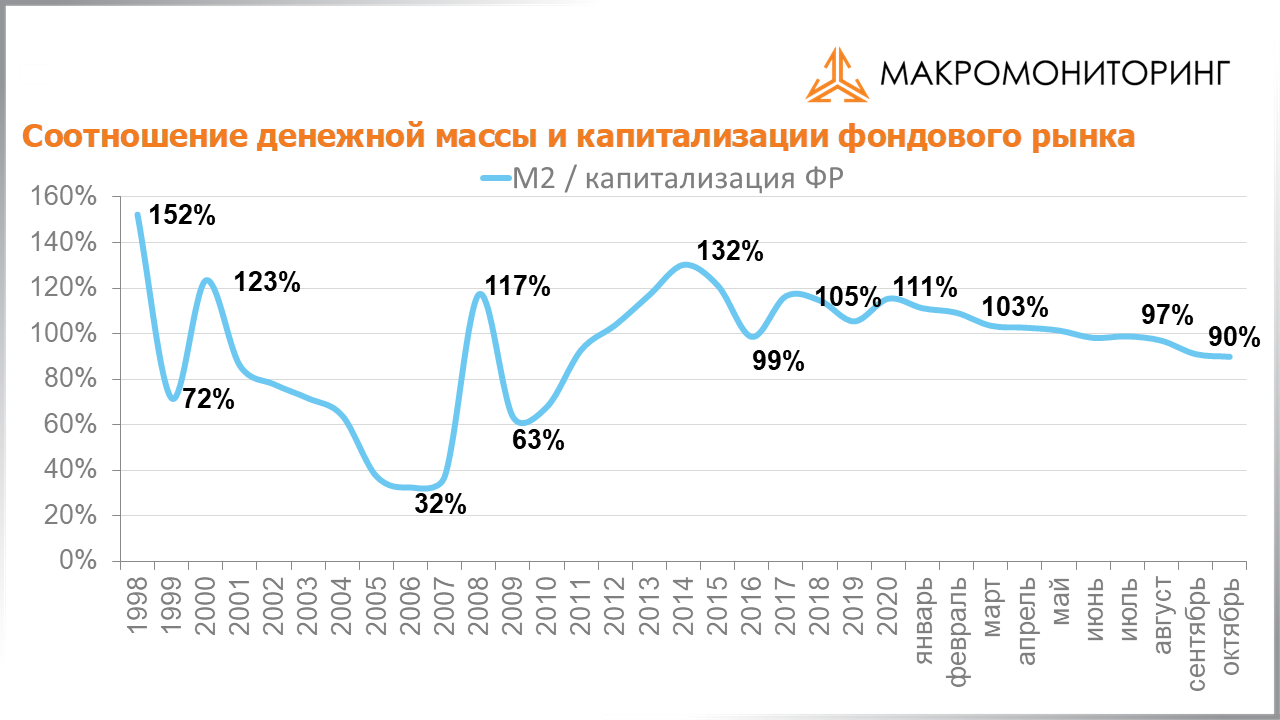

На данный момент соотношение денежной массы и капитализации российского фондового рынка составляет около 100%. Такое высокое значение показателя М2/Капитализация говорит о том, что в настоящее время отечественный фондовый рынок остается интересным для приобретения активов. При этом, по нашему мнению, по итогам 2021 года рост денежной массы может составить около 14%.

Что касается динамики курса рубля, то с момента выхода последней передачи курс рубля снизился на 0,84%.

Динамика международных резервов России с 26 ноября по 10 декабря была положительной, их объем увеличился на 5,7 млрд долл. и составил 625,5 млрд долл.

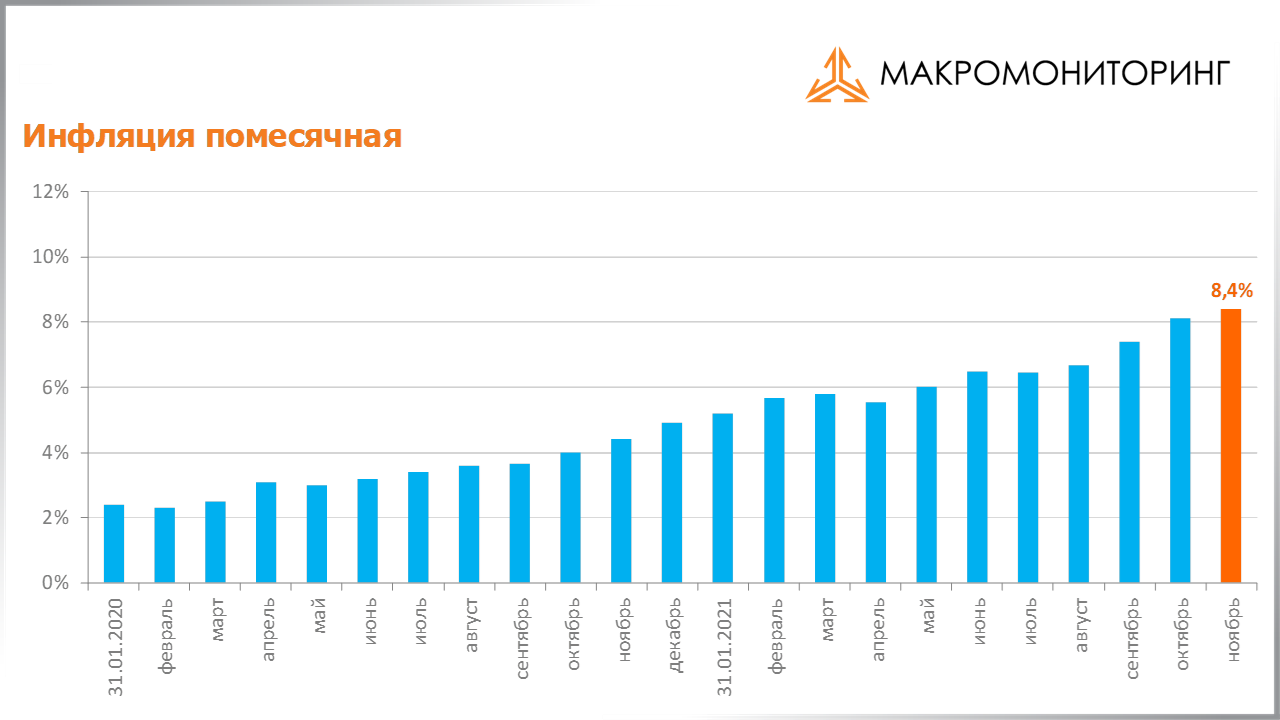

По данным Росстата, за период с 7 по 13 декабря инфляция на потребительском рынке составила 0,06% после 0,07% неделей ранее. При этом с начала года по состоянию на 13 декабря рост цен составил 7,6%, а в годовом выражении инфляция замедлилась до уровня 8,1% после 8,4% двумя неделями ранее.

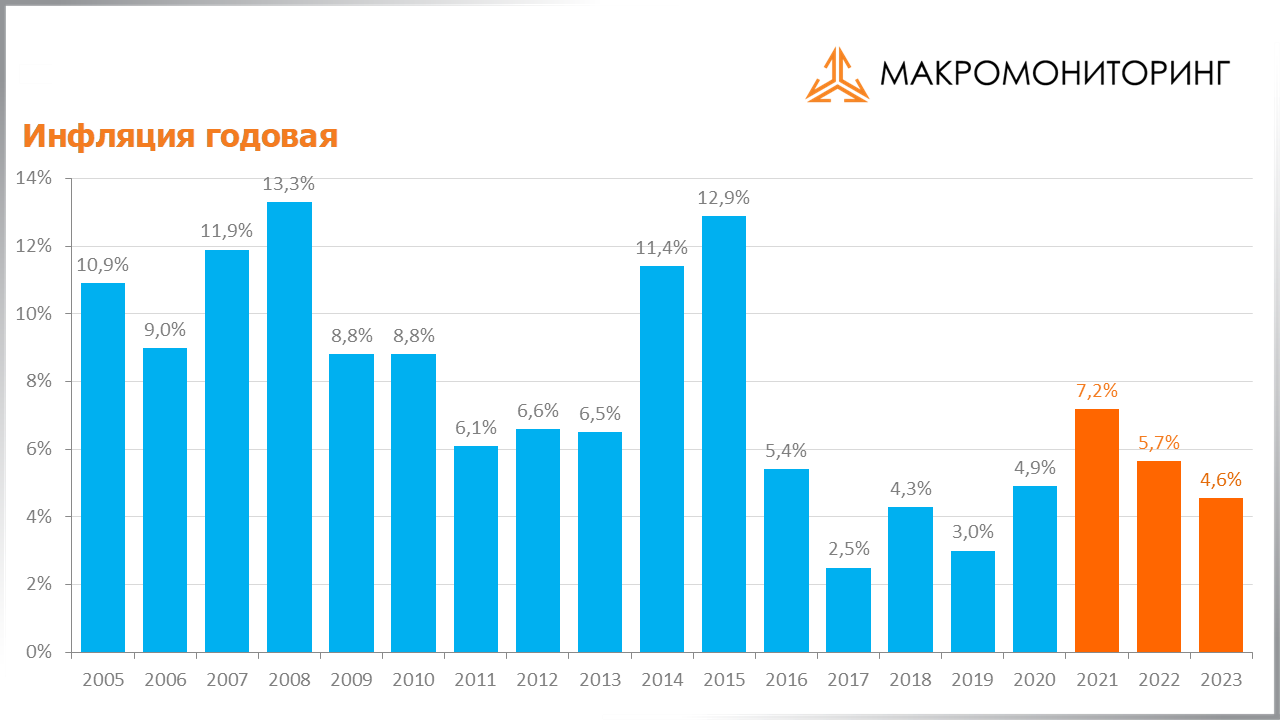

Наш прогноз инфляции на ближайшие годы Вы можете видеть на своих экранах. Уже сейчас наш прогноз инфляции на текущий год в размере 7,2% был превышен, вероятно, рост цен по итогам 2021 года составит в районе 8%. В дальнейшем, по нашему мнению, ее годовые темпы будут замедляться.

Что касается рынка облигаций, то за время, прошедшее с момента выхода последней передачи, доходность в корпоративном секторе сократилась на 12 б.п., в муниципальном секторе доходность увеличилась на 7 б.п., а в государственном секторе доходность снизилась на 9 б.п.

Мы считаем, что при текущем уровне инфляции в России и уровне процентных ставок в мире, доходности на облигационном рынке России являются высокими.

Отметим, что на заседании Совета директоров Банка России 17 декабря было принято решение повысить ключевую ставку на 100 б.п. до 8,5% годовых на фоне сохраняющейся на высоком уровне инфляции, с целью обеспечения ее снижения к целевому уровню в 4% к концу 2022 года. При этом Банк России заявил, что допускает возможность дополнительного повышения ставки на ближайших заседаниях.

Наши модели показывают, что в течение года процентные ставки будут снижаться. На данный момент мы ожидаем снижения уровня процентных ставок по корпоративному сегменту на 31,5%, по муниципальному сегменту - снижения на 36,5%, и по государственному сегменту – снижения на 37,2%.

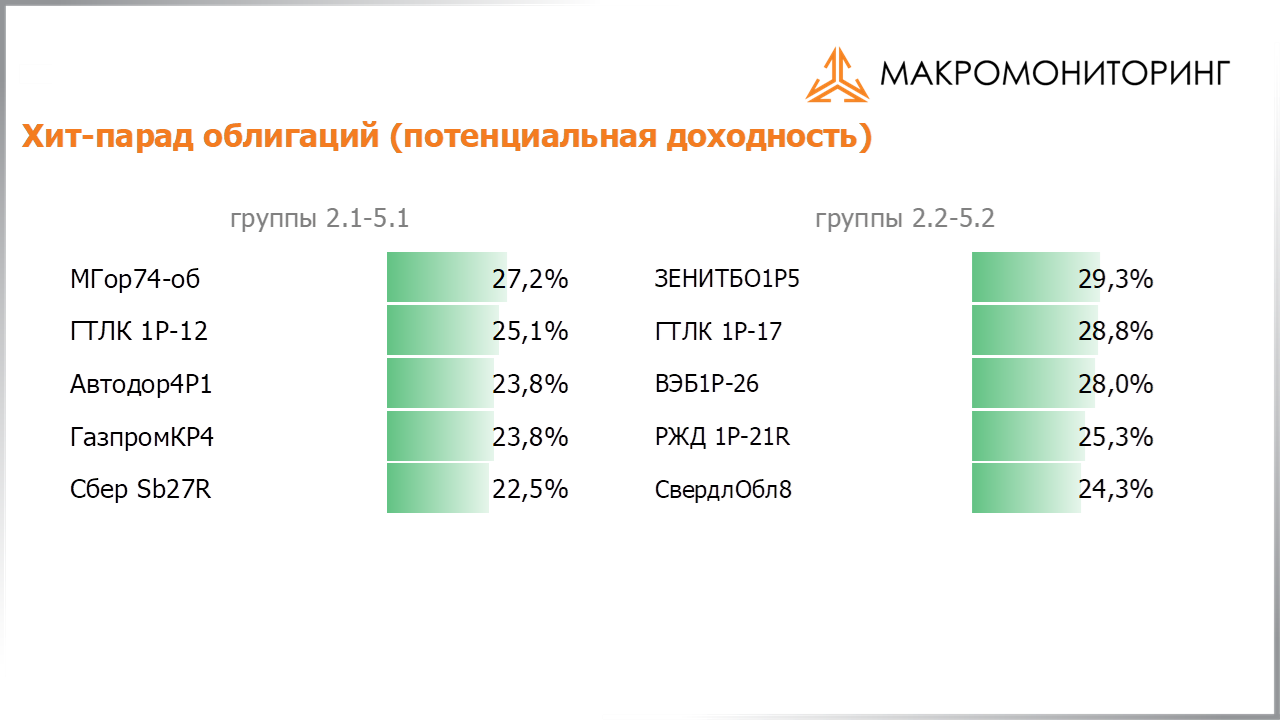

Переходя к нашим предпочтениям на рынке облигаций, отметим, что в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными мы считаем бумаги с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение в группе 2.1 и 5.1, составляет 4,3 года; в группах 2.2 и 5.2 составляет 3,8 года.

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 8,5 лет.

Значения потенциальной доходности, представленные в данном материале, рассчитаны в соответствии с принятой в компании методикой прогнозирования цен на облигации. В соответствии с ней формируется «хит-парад», который позволяет сравнивать потенциал активов друг с другом. Обращаем Ваше внимание, что значения потенциальной доходности стоит рассматривать исключительно как инструмент сравнения, а не как показатель доходности, которую получит инвестор. Данная информация не является инвестиционной рекомендацией.

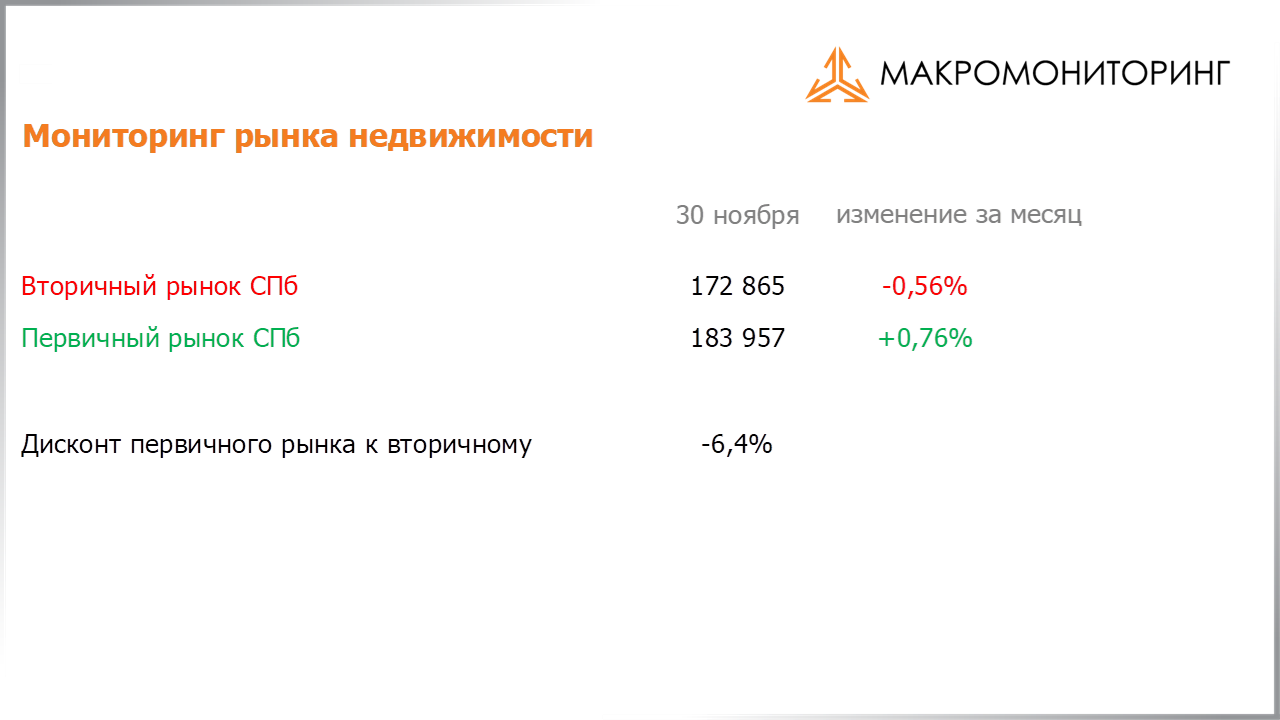

Что касается рынка недвижимости Санкт-Петербурга, то в ноябре цены на вторичном рынке сократились на 0,56%, в то время как на первичном рынке недвижимости цены выросли на 0,76%. По итогам 11 месяцев 2021 года рост цен на вторичном рынке жилья в городе составил 15,3%, в то время как на первичном рынке цены выросли на 25%.

Это были все новости, которыми я хотел с Вами поделиться. Программа Макромониторинг поздравляет своих зрителей с наступающими праздниками и желает всего самого наилучшего!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|