Макромониторинг #307 от 15.08.2023

Эксперт: Владислав Корсунский - аналитик по макроэкономике и долговым инструментам

- 0

- 179

Здравствуйте, уважаемые зрители. Сегодня 15 августа, с вами в студии – Владислав Корсунский и передача «макромониторинг» от компании Арсагера.

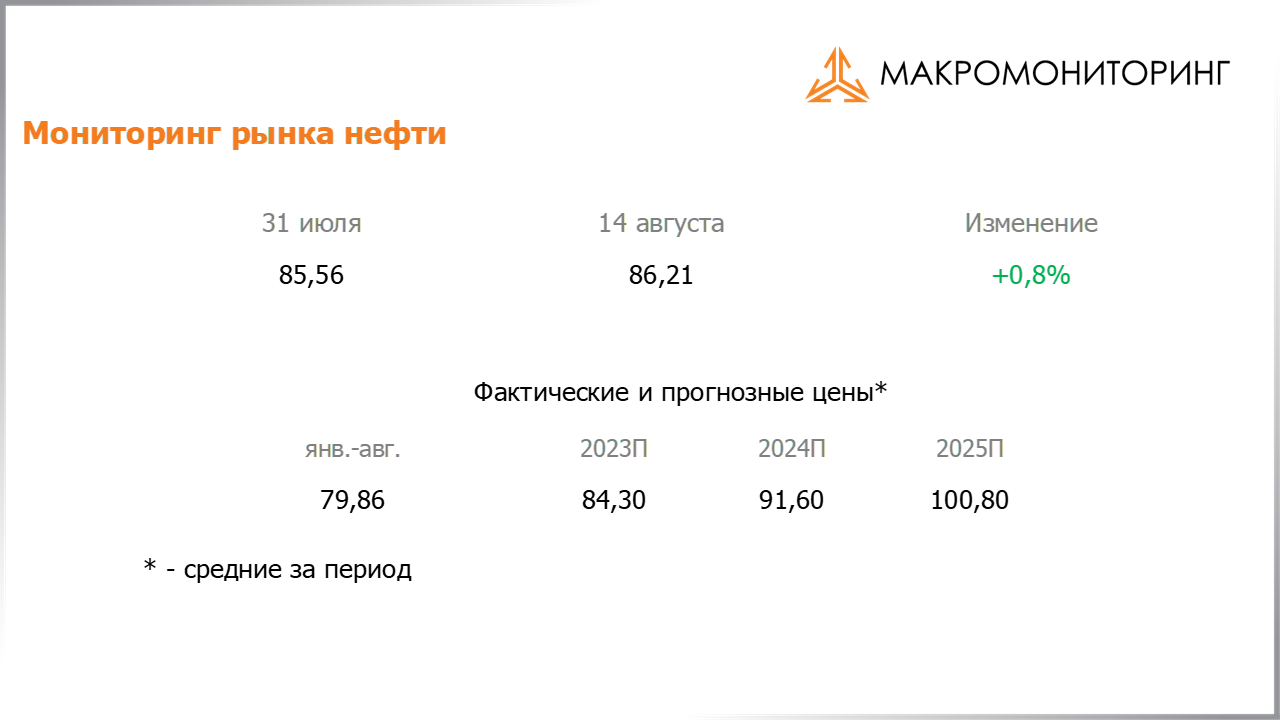

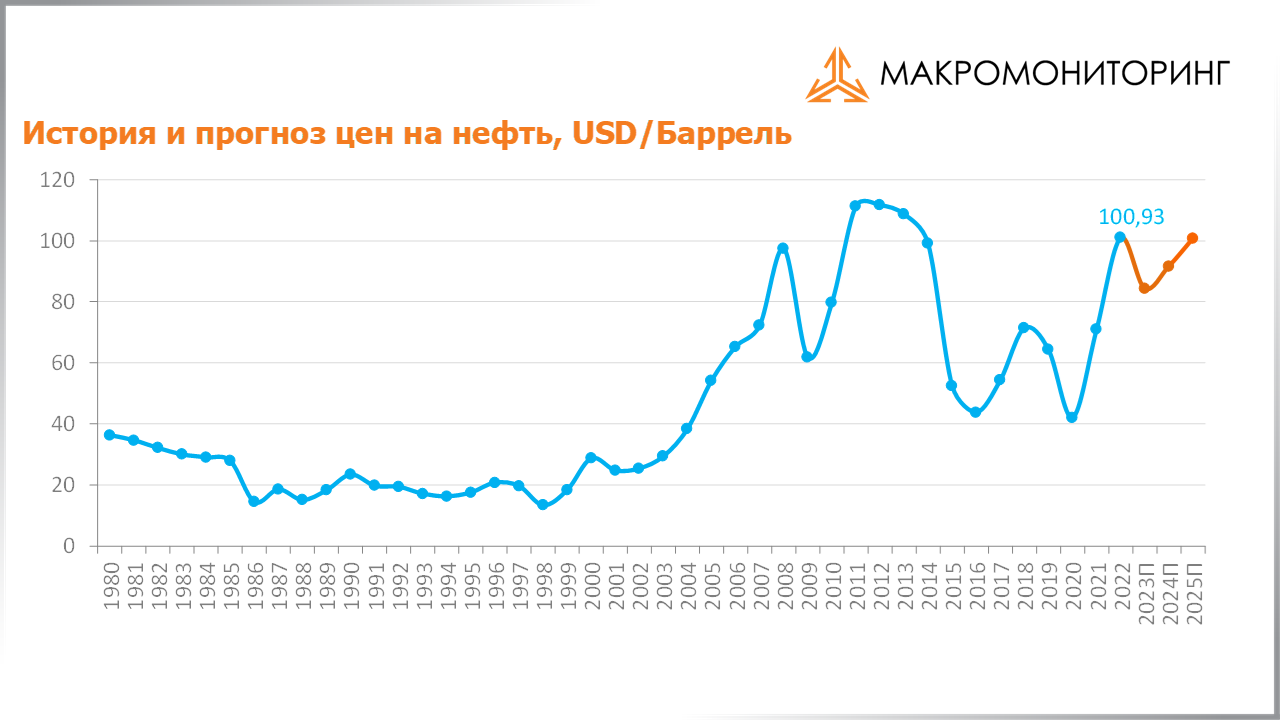

С момента выхода последней передачи цены на нефть изменились незначительно, прибавив 0,8%. По состоянию на закрытие торгов 14 августа котировка сорта Brent составила 86 долл. и 21 цент. В отчетном периоде участники нефтяного рынка продолжали оценивать новости, касающиеся баланса спроса и предложения, так как потенциально продление сокращения добычи Саудовской Аравией, о котором страна заявляла ранее, может привести к дефициту на рынке нефти.

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. В 2023 году мы ожидаем среднюю цену на нефть в размере около 84 долл. за баррель.

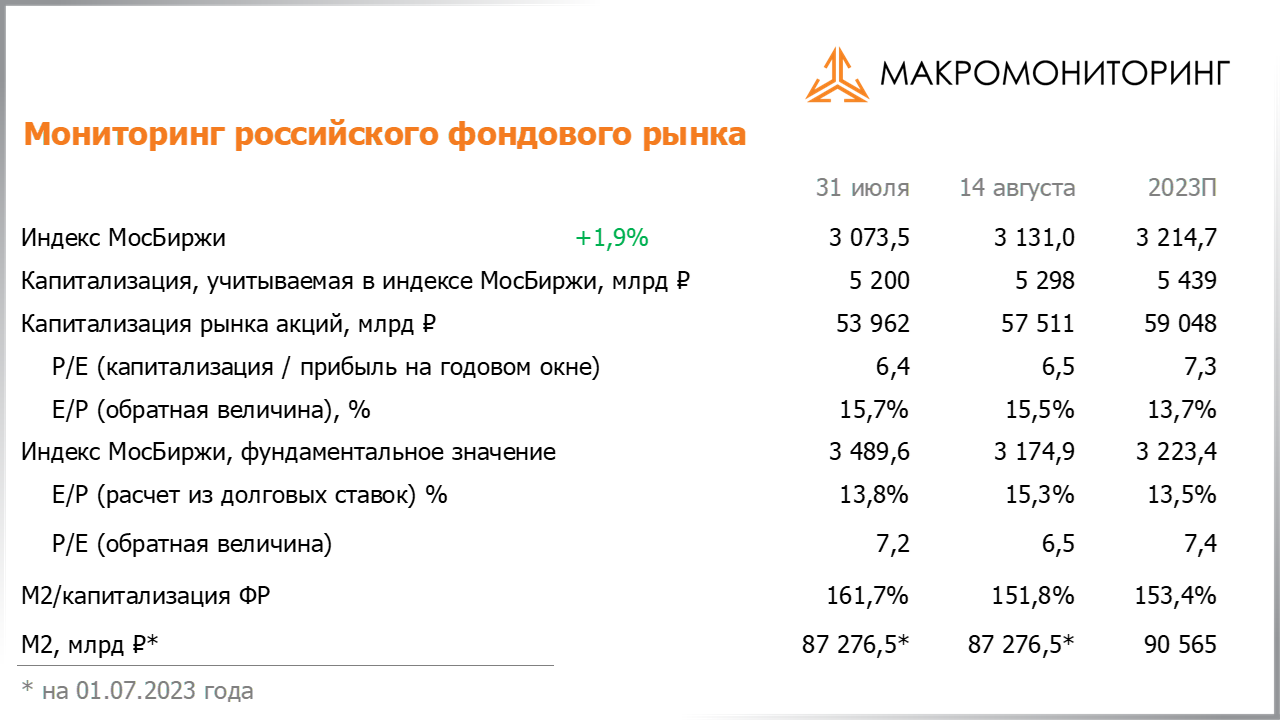

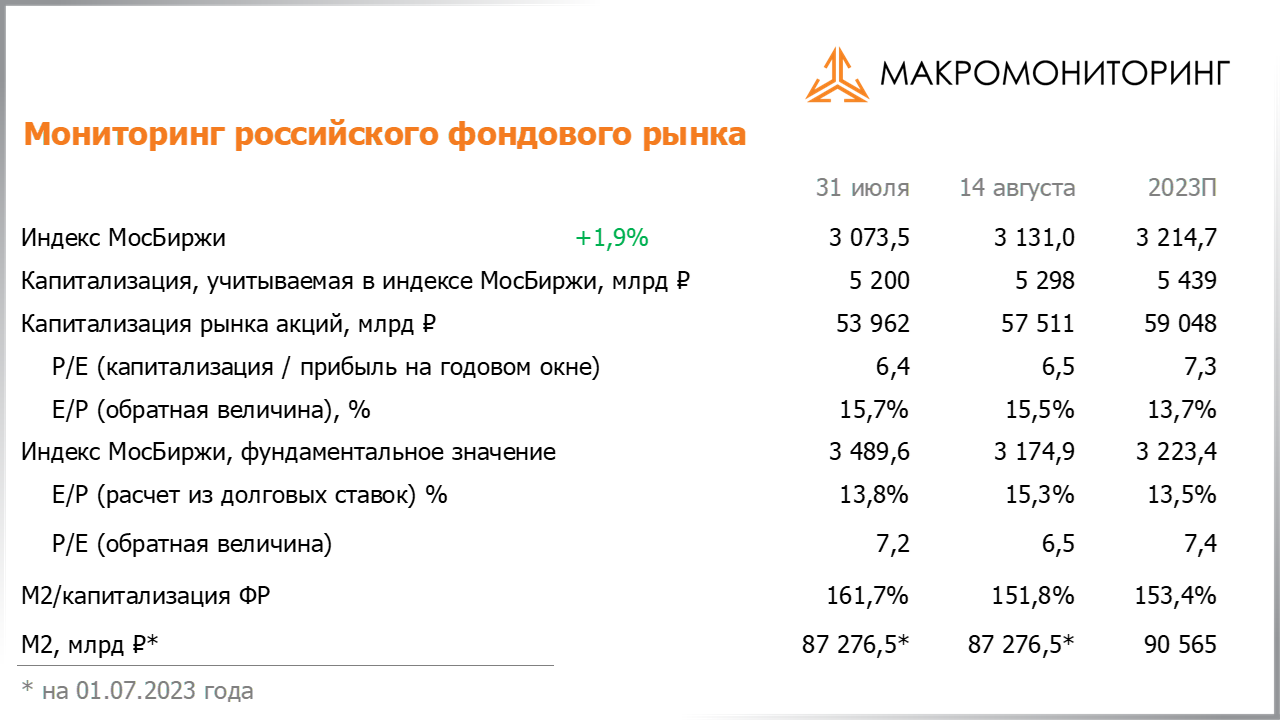

Индекс МосБиржи с момента выхода последней передачи вырос на 1,9% и достиг отметки в 3 131 пункт. Капитализация российского фондового рынка составляет на данный момент 57,5 трлн рублей по сумме капитализации 181 эмитента.

При текущих котировках мультипликатор P/E российского фондового рынка составляет 6,5. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 14,1, стран с развитой экономикой – на уровне 20,8, при этом P/E индекса S&P500 составляет 25,6.

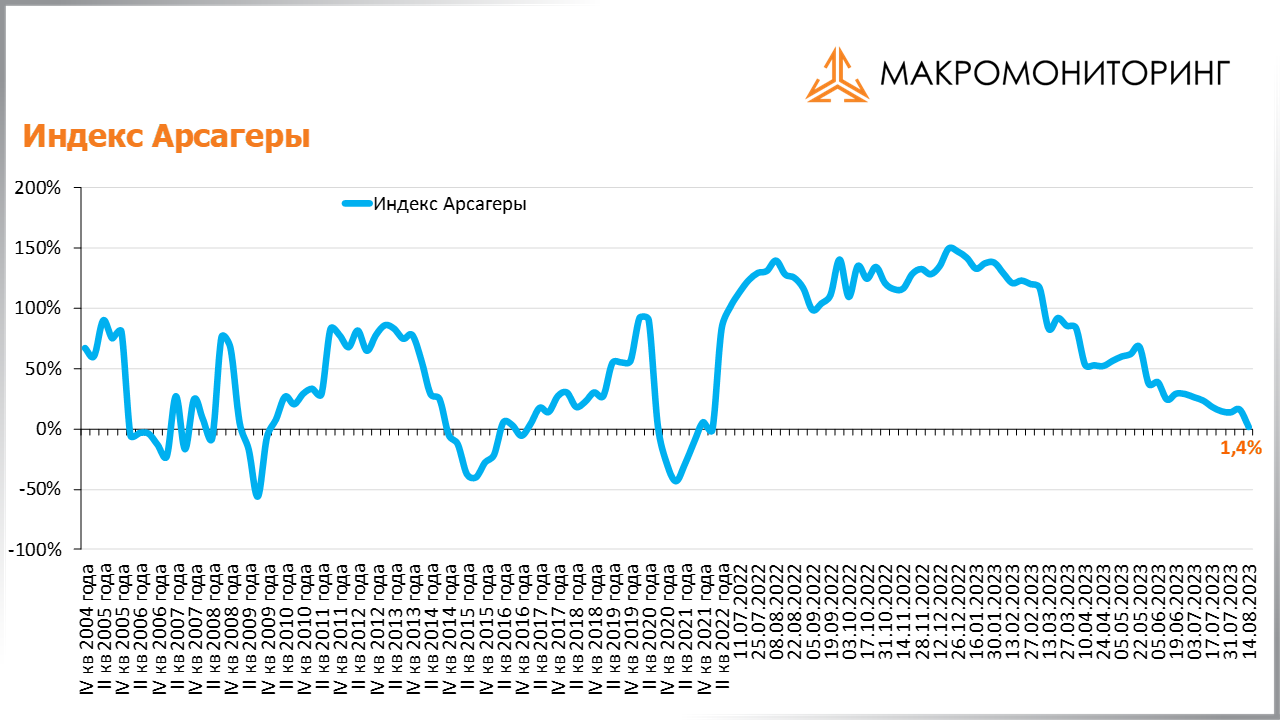

По нашему мнению, доходность акций в нормальной ситуации должна превышать доходность долговых инструментов примерно в 1,5 раза. Если предположить, что процентные ставки и объем годовых прибылей компаний останутся на текущем уровне, то с учетом указанного выше привычного соотношения доходностей на долевом и долговом рынках, значение индекса МосБиржи должно составлять 3 175 пунктов, что очень близко к текущей рыночной оценке индекса. Этому значению индекса также соответствует P/E на уровне 6,5. Соотношение текущего и расчетного значений индекса МосБиржи сейчас составляет всего 1,4%. Этот показатель, который отражает уровень недооценки фондового рынка, мы называем индексом Арсагеры. Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах. Таким образом, можно утверждать, что текущее значение индекса приблизилось к своему фундаментальному уровню с учетом текущего объема прибылей, которые заработали компании из индекса.

При этом, если предположить, что текущее соотношение доходностей акций и облигаций будет сохраняться, а уровень процентных ставок и объем прибылей компаний изменятся в рамках наших ожиданий, то значение индекса Мосбиржи к концу года может достигнуть 3 215 пунктов, что выше текущих значений на 3%. P/E рынка при этом составит 7,3. Заметим, что это значение учитывает выплату ожидаемых дивидендов за год с учетом текущего уровня дивидендной доходности индекса. Капитализация, учитываемая в индексе МосБиржи, в этой ситуации должна увеличиться к концу года до 5,4 трлн руб. с текущих 5,3 трлн руб.

Если же рынок акций достигнет своей справедливой оценки, обусловленной привычным соотношением доходностей акций и облигаций, а процентные ставки и прибыль компаний изменятся в рамках наших ожиданий, то P/E рынка к концу года может вырасти до 7,4, а значение индекса МосБиржи в этой ситуации составит 3 223 пункта.

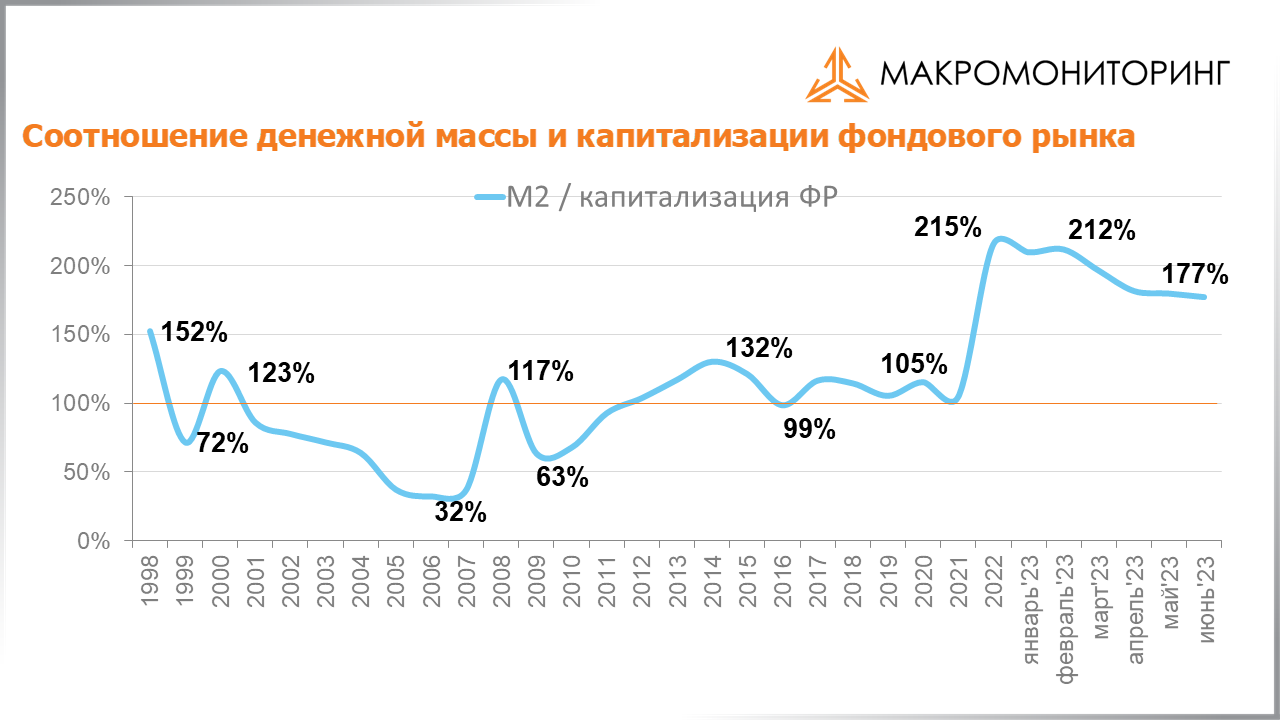

На данный момент соотношение денежной массы и капитализации фондового рынка составляет 152%. Такое высокое значение показателя М2/Капитализация может свидетельствовать о том, что в настоящее время российский фондовый рынок по-прежнему недооценен относительно текущего уровня денежной массы. При этом, по нашему мнению, по итогам 2023 года рост денежной массы может превысить 10%.

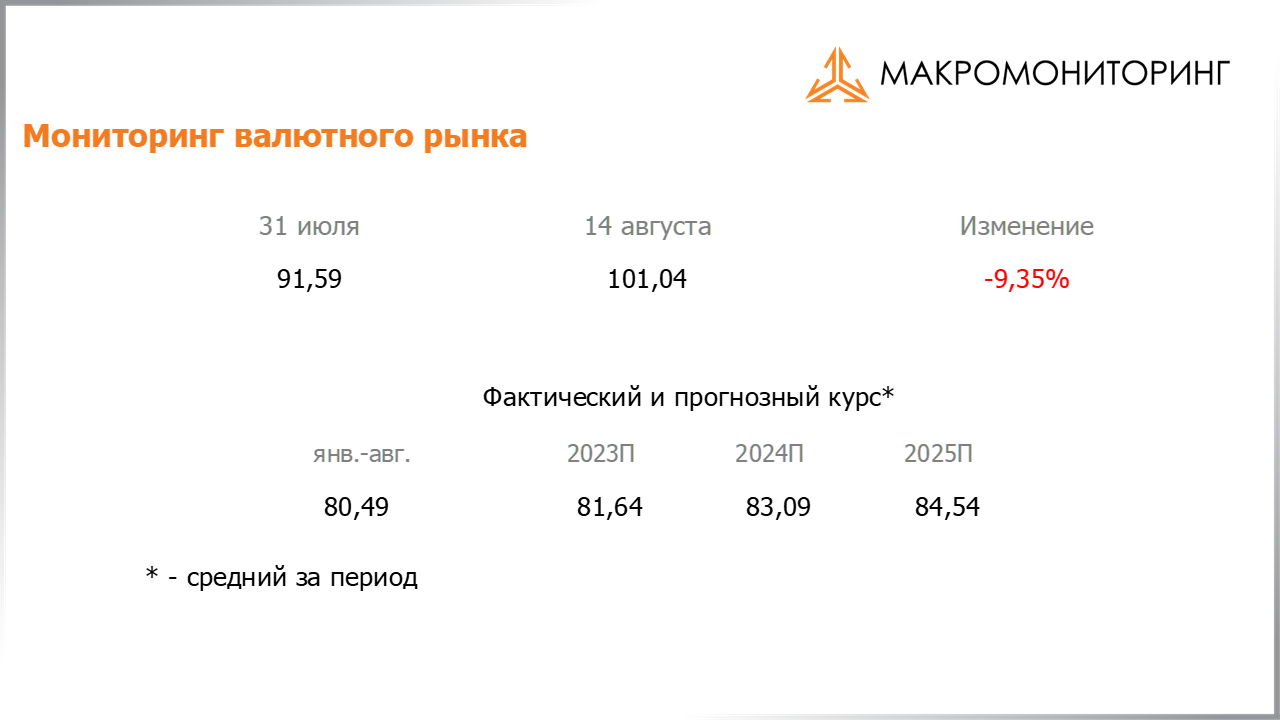

Что касается динамики курса рубля, то с момента выхода последней передачи курс рубля упал на 9,4%, и на 15 августа Банк России установил курс доллара на уровне 101 руб. и 4 коп. На данный момент наш прогноз среднегодового курса доллара остается прежним. Вы можете видеть его на своих экранах. На 2023 год мы ожидаем среднегодовой курс доллара на уровне 81,6 руб., при этом текущее среднее значение с начала года составляет 80,5 руб. Мы продолжим наблюдать за ситуацией на валютном рынке, и при необходимости наш прогноз может быть скорректирован в сентябре.

Такая существенная девальвация национальной валюты вынудила Банк России принимать срочные меры, и 15 августа состоялось внеочередное заседание Совета директоров ЦБ, в ходе которого было принято решение повысить ключевую ставку сразу на 350 б.п. до 12% годовых. Свое решение регулятор пояснил необходимостью ограничения рисков для ценовой стабильности. Как отметил ЦБ, увеличение внутреннего спроса, превышающее возможности расширения выпуска, усиливает устойчивое инфляционное давление и оказывает влияние на динамику курса рубля через повышенный спрос на импорт. В результате усиливается эффект переноса ослабления рубля в цены и растут инфляционные ожидания. Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 15 сентября текущего года.

Говоря о динамике международных резервов России, отметим, что с 21 июля по 4 августа она была отрицательной, их объем снизился на 9,3 млрд долл. и составил 586,6 млрд долл.

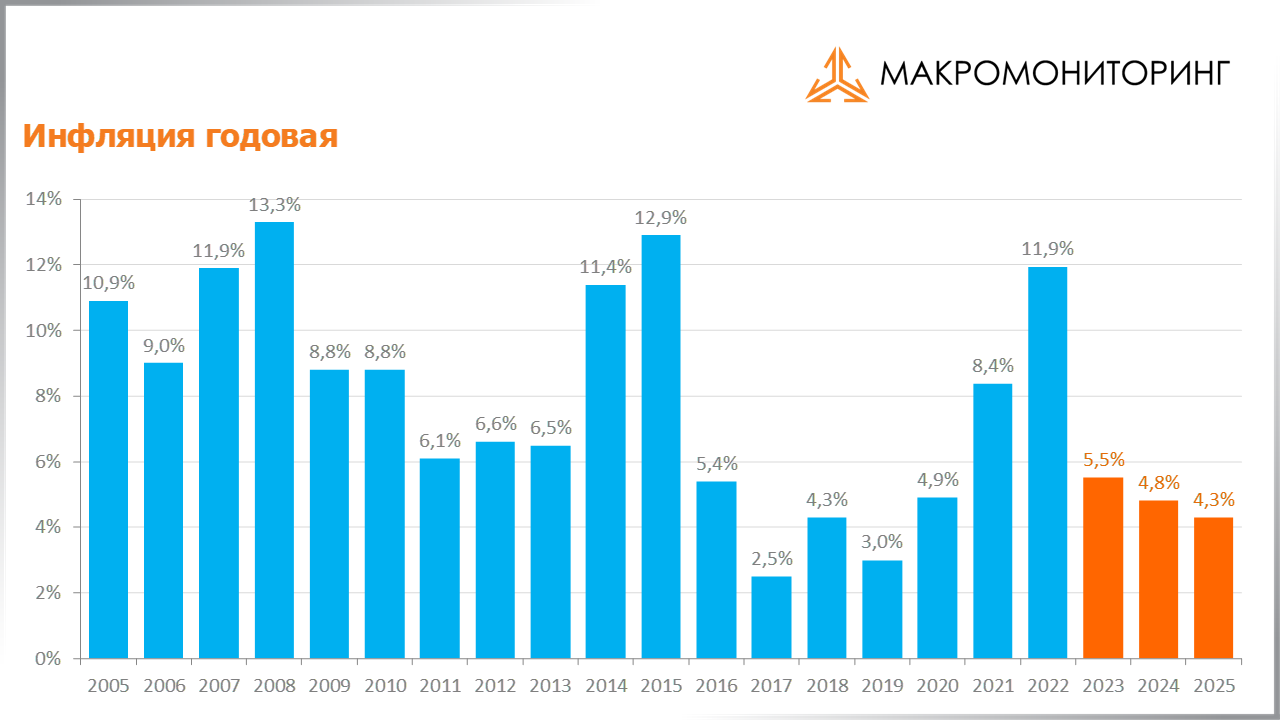

По данным Росстата, за период с 1 по 7 августа цены на потребительском рынке увеличились на 0,01%. При этом неделей ранее инфляция составила 0,13%. По итогам июля цены увеличились на 0,63%. С начала года по состоянию на 7 августа рост цен составил 3,4%. В годовом выражении на эту дату инфляция ускорилась до 4,4% по сравнению с 4% на момент выхода предыдущей передачи.

Наш прогноз инфляции на ближайшие годы в данный момент Вы можете видеть на экране. Мы считаем, что в 2023 году рост цен составит около 5,5%.

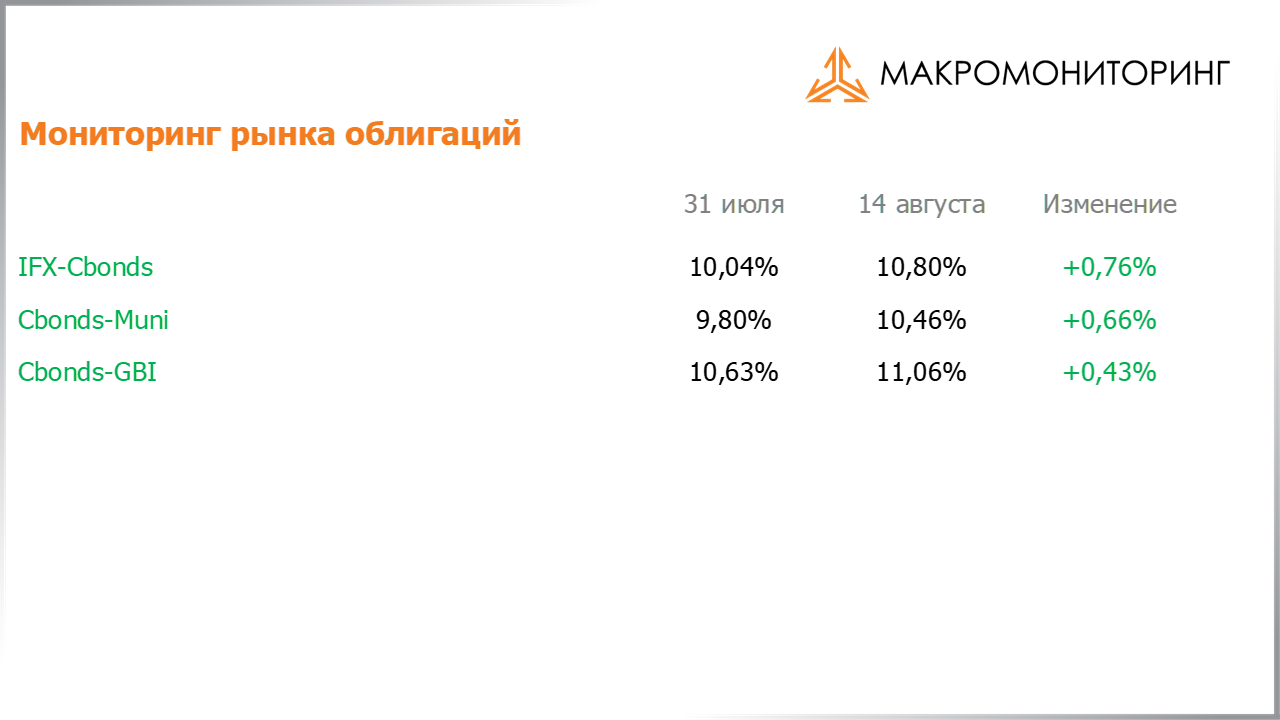

Переходя к рынку облигаций, следует отметить, что за время, прошедшее с момента выхода последней передачи, доходность в корпоративном секторе выросла на 76 б.п., в муниципальном секторе – доходность увеличилась на 66 б.п. и в государственном секторе доходность прибавила 43 б.п. Такой существенный рост доходностей был вызван ростом курса доллара и ожиданием реакции со стороны Банка России, которое реализовалось в росте ключевой ставки.

Что касается наших текущих ожиданий по процентным ставкам, то на окне в один год мы ожидаем снижения уровня процентных ставок по корпоративному сегменту на 31,4%, по муниципальному сегменту – падения на 32,9%, и по государственному сегменту – сокращения на 30,2%.

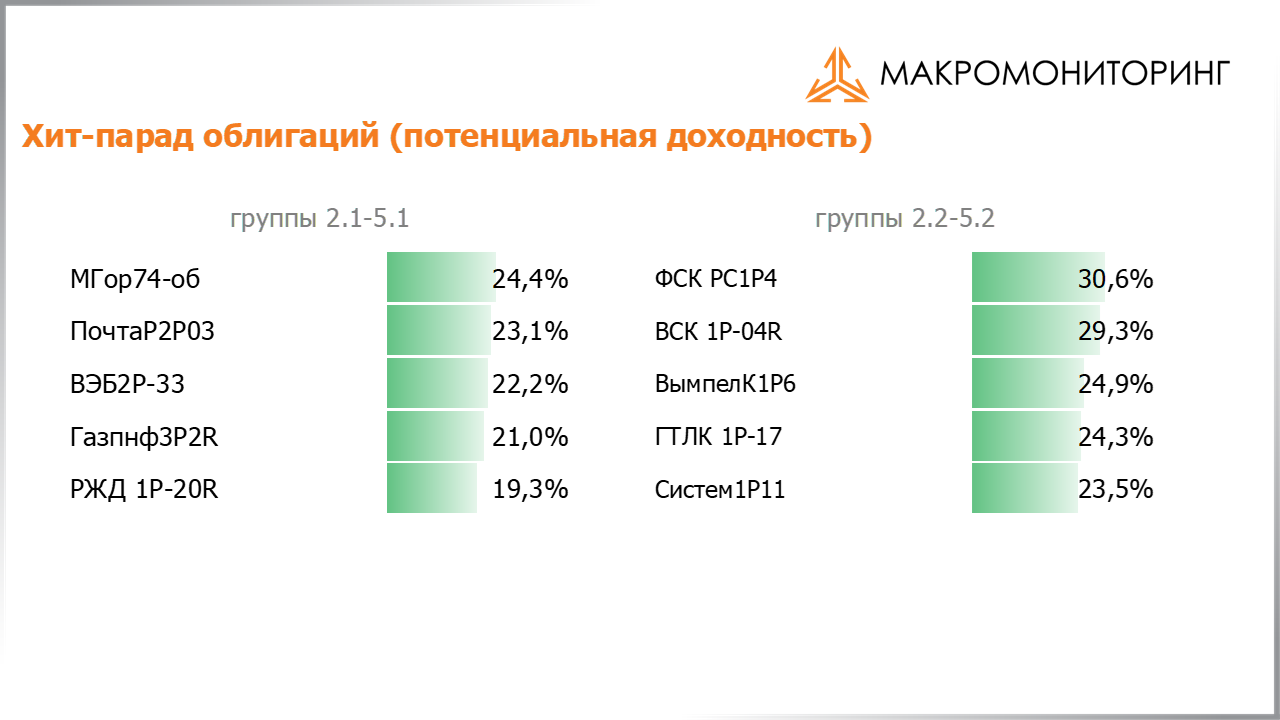

Переходя к нашим предпочтениям на рынке облигаций, отметим, что в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными нам представляются бумаги с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение в группах 2.1 и 5.1, составляет 3,5 года, а в группах 2.2 и 5.2 – 4 года.

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 7,6 года. Необходимо отметить, что при управлении облигационным портфелем мы также принимаем во внимание ограничение на его дюрацию, которое определяется рядом факторов, среди которых среднерыночная дюрация, а также прогноз инфляции Банка России на ближайший год.

Значения потенциальной доходности, представленные в данном материале, рассчитаны в соответствии с принятой в компании методикой прогнозирования цен на облигации. В соответствии с ней формируется «хит-парад», который позволяет сравнивать потенциал активов друг с другом. Обращаем Ваше внимание, что значения потенциальной доходности стоит рассматривать исключительно как инструмент сравнения, а не как показатель доходности, которую получит инвестор. Данная информация не является инвестиционной рекомендацией.

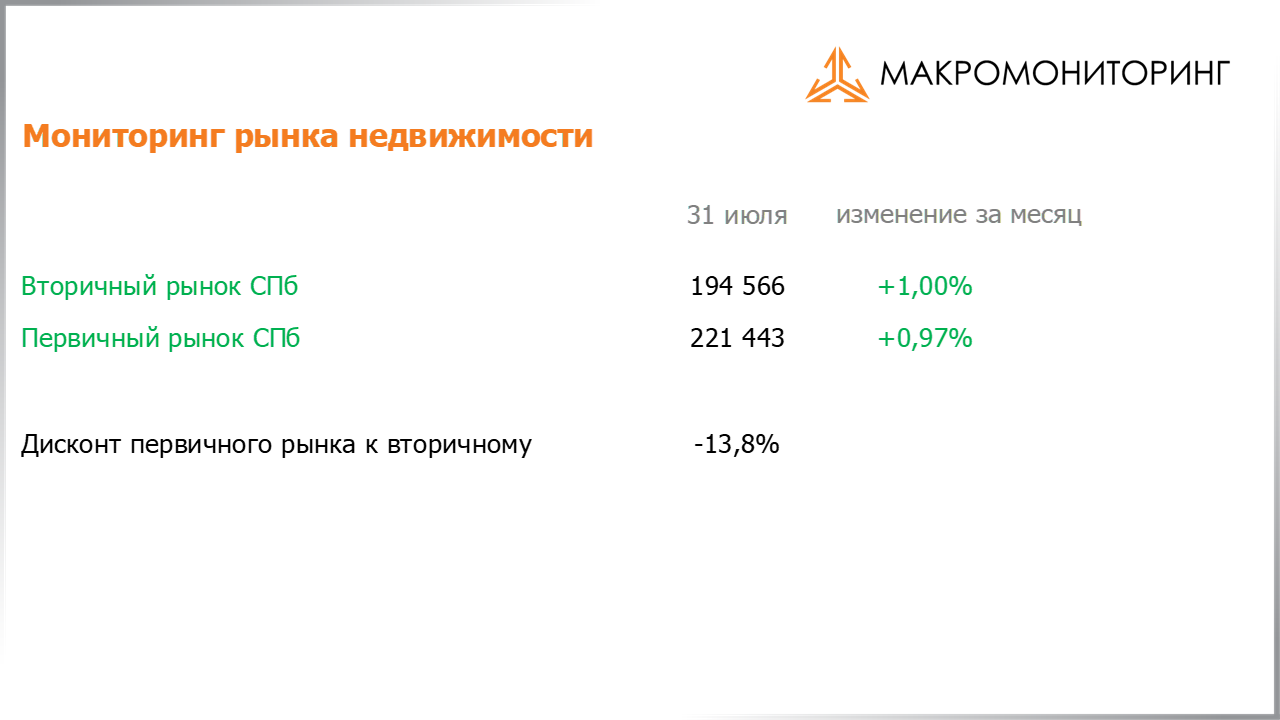

Что касается рынка недвижимости Санкт-Петербурга, то по итогам июля 2023 года цены на вторичном рынке выросли на 1%, в то время как на первичном рынке цены увеличились на 0,97%. С начала года цены на вторичном рынке снизились на 0,4%, в то время как цены на первичном рынке потеряли 0,5%.

Это были все новости, которыми я хотел с Вами поделиться. Спасибо за внимание и до свидания!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. |