Макромониторинг #324 от 03.05.2024

Эксперт: Владислав Корсунский - аналитик по макроэкономике и долговым инструментам

- 0

- 139

Здравствуйте, уважаемые зрители. Сегодня 3 мая, с вами в студии – Владислав Корсунский и передача «макромониторинг» от компании Арсагера.

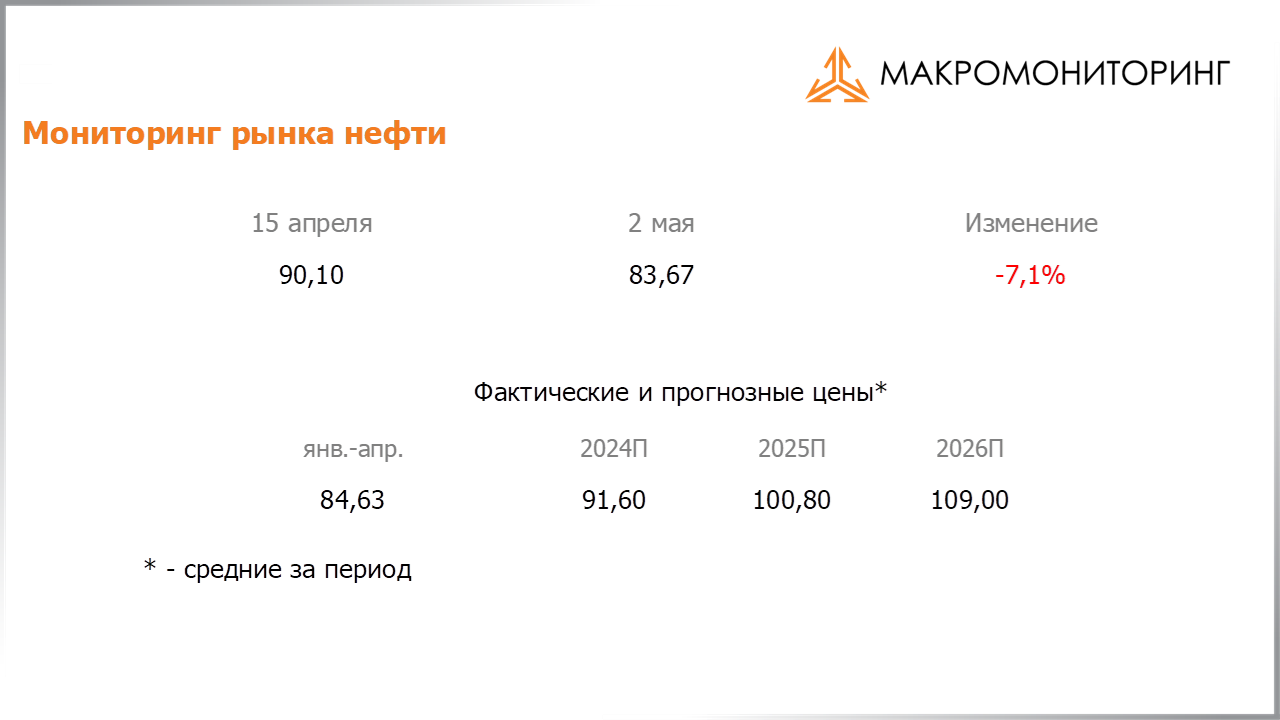

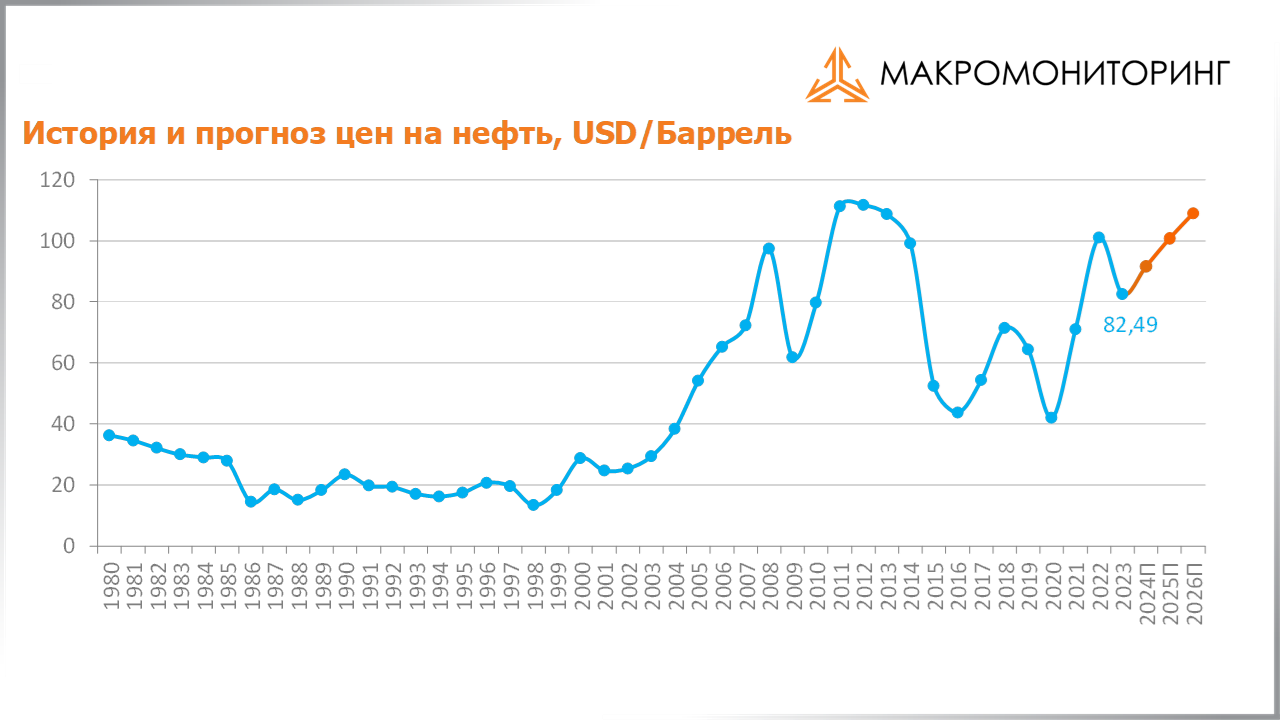

С момента выхода последней передачи цены на нефть продемонстрировали снижение на 7,1%. Негативная динамика нефтяных котировок на рынке связана как со снижением геополитической напряженности на Ближнем Востоке, так и с ростом запасов нефти в США. Как стало известно накануне, запасы нефти в США на прошлой неделе увеличились на максимальные с середины февраля 7,26 млн баррелей, в то время как участники рынка ожидали снижения запасов на 2,5 млн баррелей. Кроме того, давление на цены энергоносителя оказывают ожидания сохранение жесткой политики Федеральной Резервной Системы. По состоянию на закрытие торгов 2 мая котировка сорта Brent составила 83 доллара и 67 центов.

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. На данный момент мы продолжаем исходить из средней цены на нефть в 2024 году в районе 92 долл. за баррель.

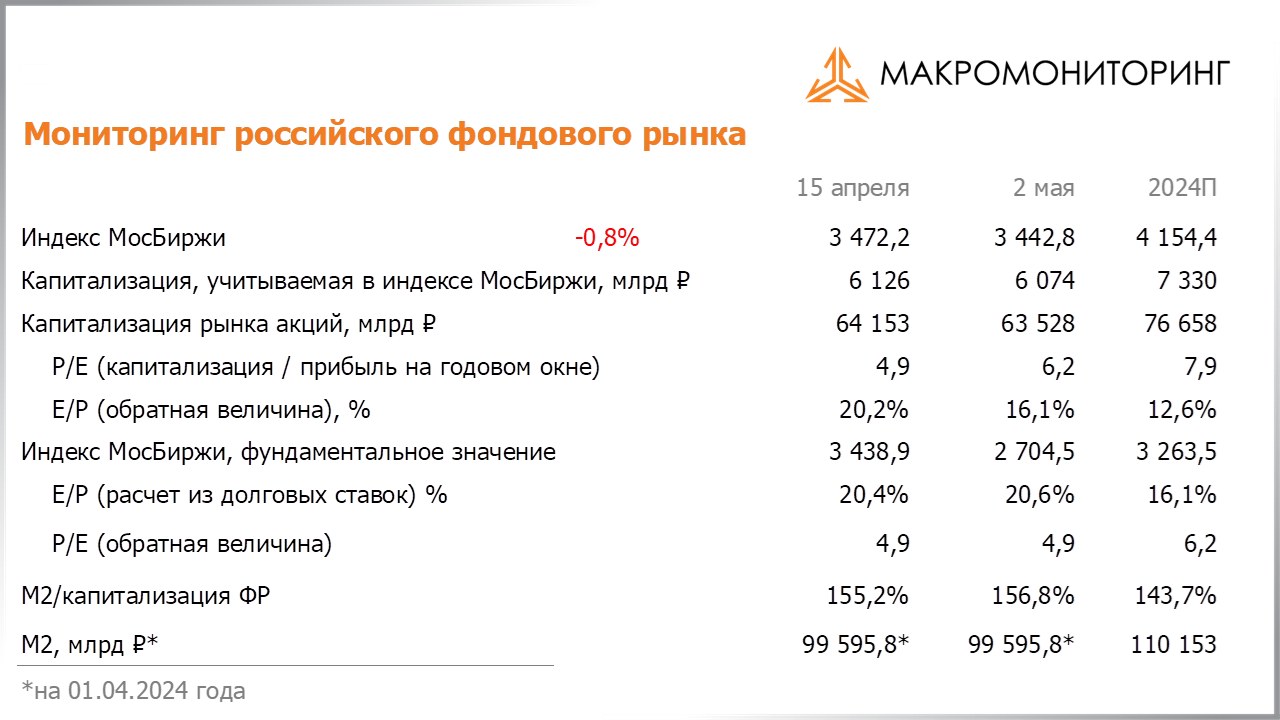

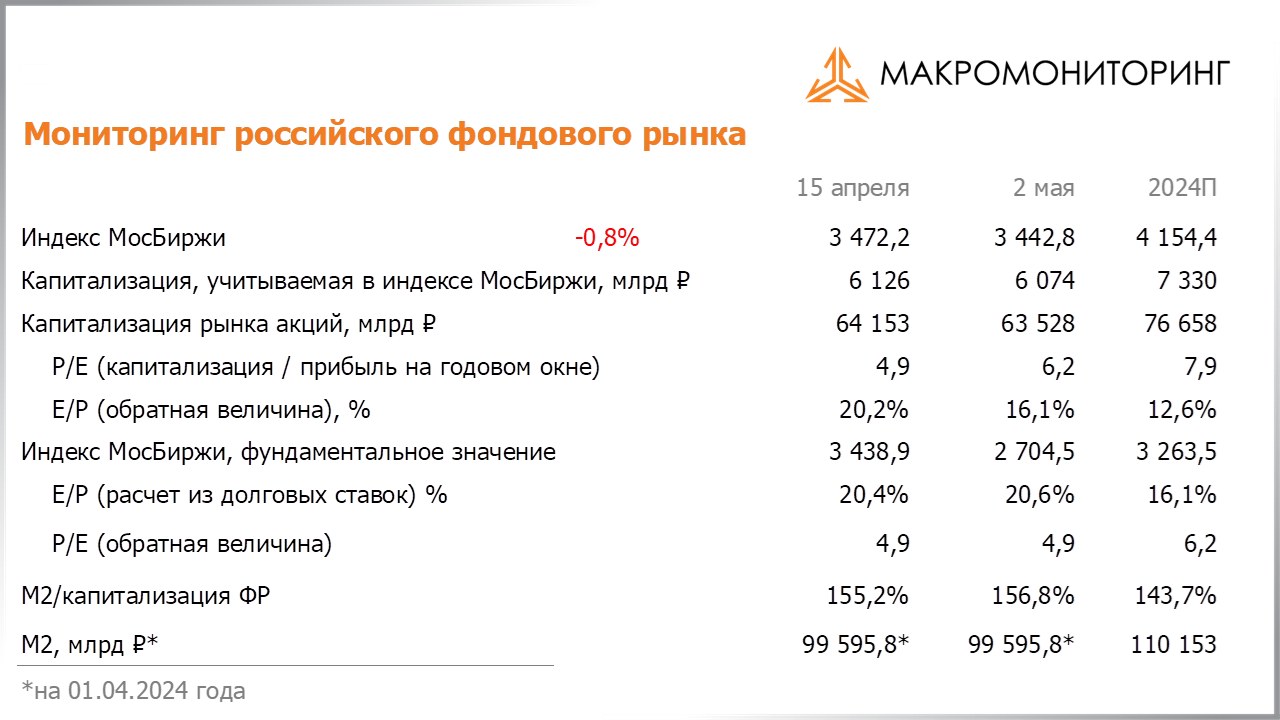

Индекс МосБиржи с момента выхода последней передачи снизился на 0,8% до отметки в 3 443 пункта. Капитализация российского фондового рынка составляет на данный момент 63,5 трлн рублей по сумме капитализации 193 эмитентов.

При текущих котировках мультипликатор P/E российского фондового рынка составляет 6,2. Отметим, что это значение существенно повысилось после публикации отчетности Газпрома, который впервые в новейшей истории показал убыток. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 15,6, стран с развитой экономикой – на уровне 22, при этом P/E индекса S&P500 составляет 27,5.

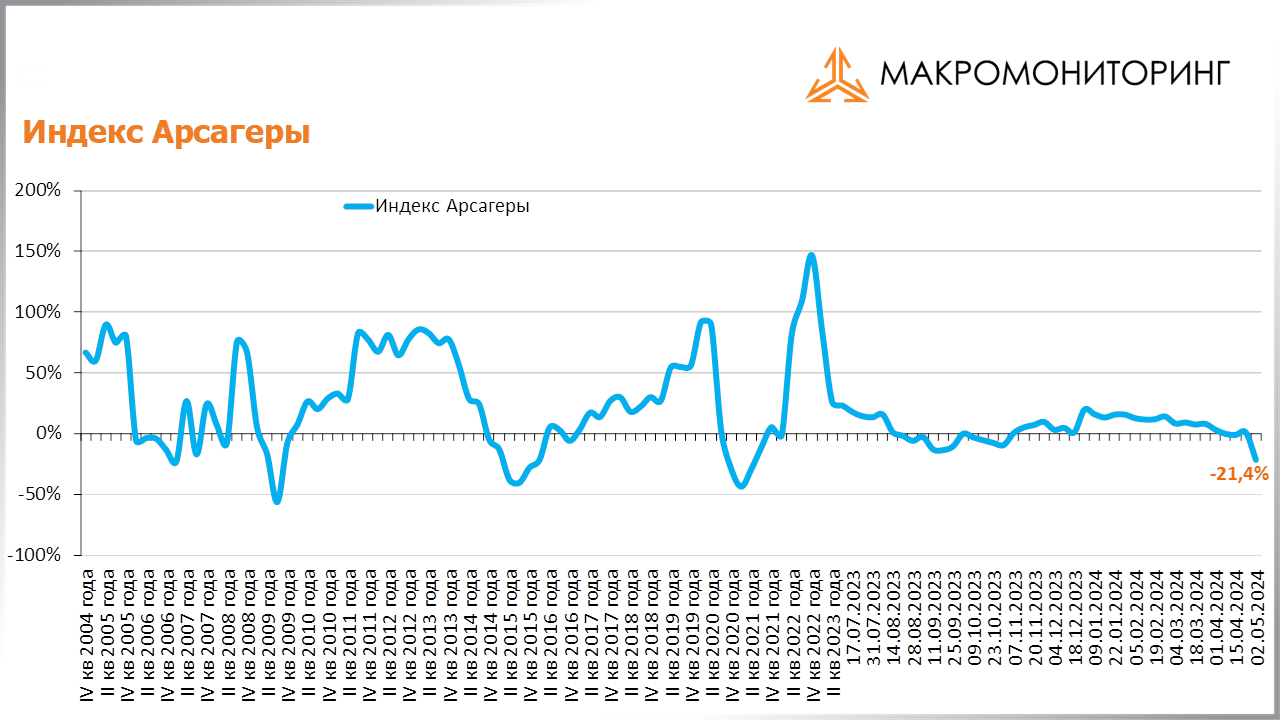

По нашему мнению, доходность акций в нормальной ситуации должна превышать доходность долговых инструментов примерно в 1,5 раза. Если предположить, что процентные ставки и объем годовых прибылей компаний останутся на текущем уровне, то с учетом указанного выше привычного соотношения доходностей на долевом и долговом рынках, значение индекса МосБиржи должно составлять 2 704 пункта. Здесь следует отметить, что после выхода годового финансового результата Газпрома за 2023 год, оказавшегося отрицательным, годовой объем прибыли компаний из индекса значительно сократился, что привело к серьезному снижению фундаментального значения индекса МосБиржи. Этому значению индекса соответствует P/E на уровне 6,2. В результате соотношение текущего и расчетного значений индекса МосБиржи значительно упало и сейчас составляет -21,4%. Этот показатель, который отражает уровень недооценки или переоценки фондового рынка, мы называем индексом Арсагеры. Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах. Таким образом, можно отметить, что текущее значение индекса превышает свой фундаментальный уровень с учетом текущего объема прибылей, которые заработали компании из индекса, а также текущего уровня процентных ставок.

Если предположить, что текущее соотношение доходностей акций и облигаций будет сохраняться, а уровень процентных ставок и объем прибылей компаний в текущем году изменятся в рамках наших ожиданий, то в этом случае значение индекса Мосбиржи к концу года может составить около 4 150 пунктов, что выше текущего значения на 21%. Заметим также, что это значение учитывает выплату дивидендов из расчета ожидаемой дивидендной доходности индекса на уровне около 10,5%. P/E рынка при этом составит 7,9. Капитализация, учитываемая в индексе МосБиржи, в этой ситуации должна составить к концу года около 7,3 трлн руб.

В том случае, если текущая «переоценка» рынка акций будет устранена, соотношение доходностей акций и облигаций станет привычным, а процентные ставки и прибыль компаний изменятся в рамках наших ожиданий, то P/E рынка к концу 2024 года будет составлять 6,2, а значение индекса МосБиржи в этой ситуации сократится на 5% и составит около 3 260 пунктов.

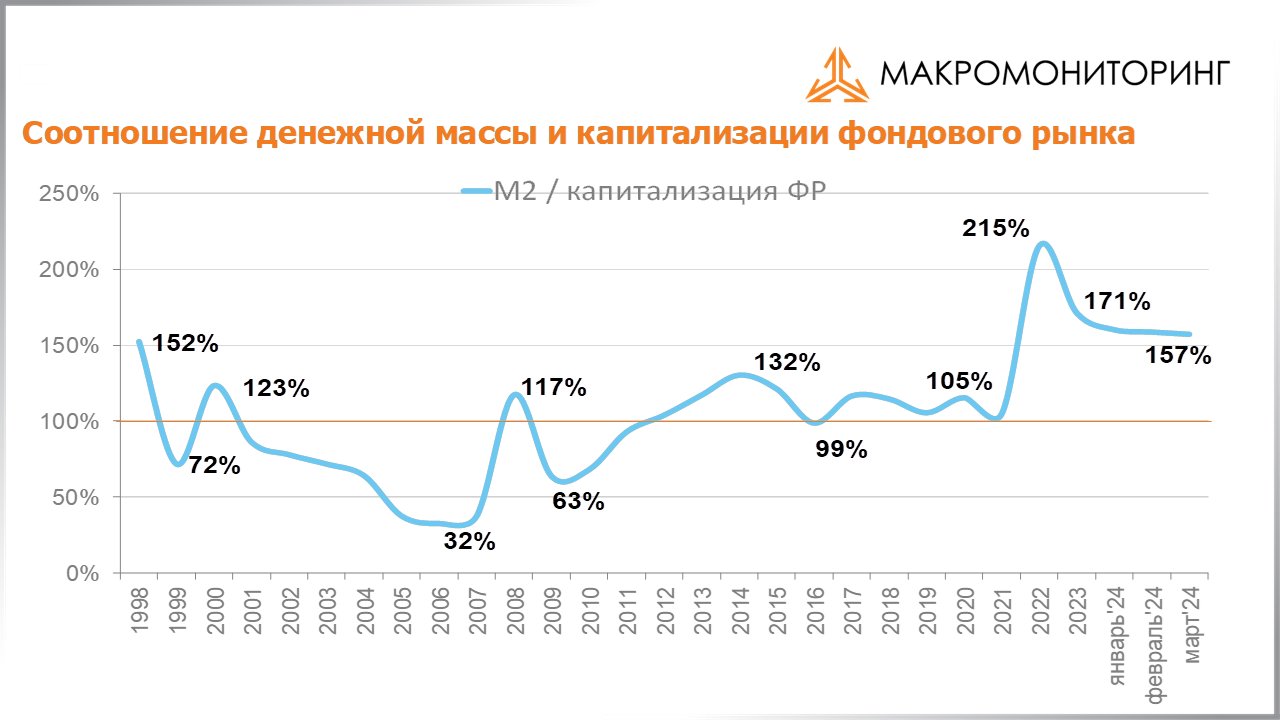

На данный момент соотношение денежной массы и капитализации фондового рынка составляет 157%. Высокое значение показателя М2/Капитализация может свидетельствовать о том, что в настоящее время российский фондовый рынок недооценен относительно текущего уровня денежной массы. При этом по нашему мнению, по итогам текущего года рост денежной массы может составить около 12%.

Что касается динамики курса рубля, то с момента выхода последней передачи курс рубля укрепился на 1,67%, и на 3 мая Банк России установил курс доллара на уровне 92 руб. и 5 коп. На данный момент Вы можете видеть наш текущий прогноз среднегодового курса доллара. Мы считаем, что в текущем году среднее значение курса доллара составит около 92,5 руб.

Говоря о динамике международных резервов России, отметим, что с 22 марта по 5 апреля она была положительной, их объем вырос на 8,2 млрд долл. и составил 598,3 млрд долл.

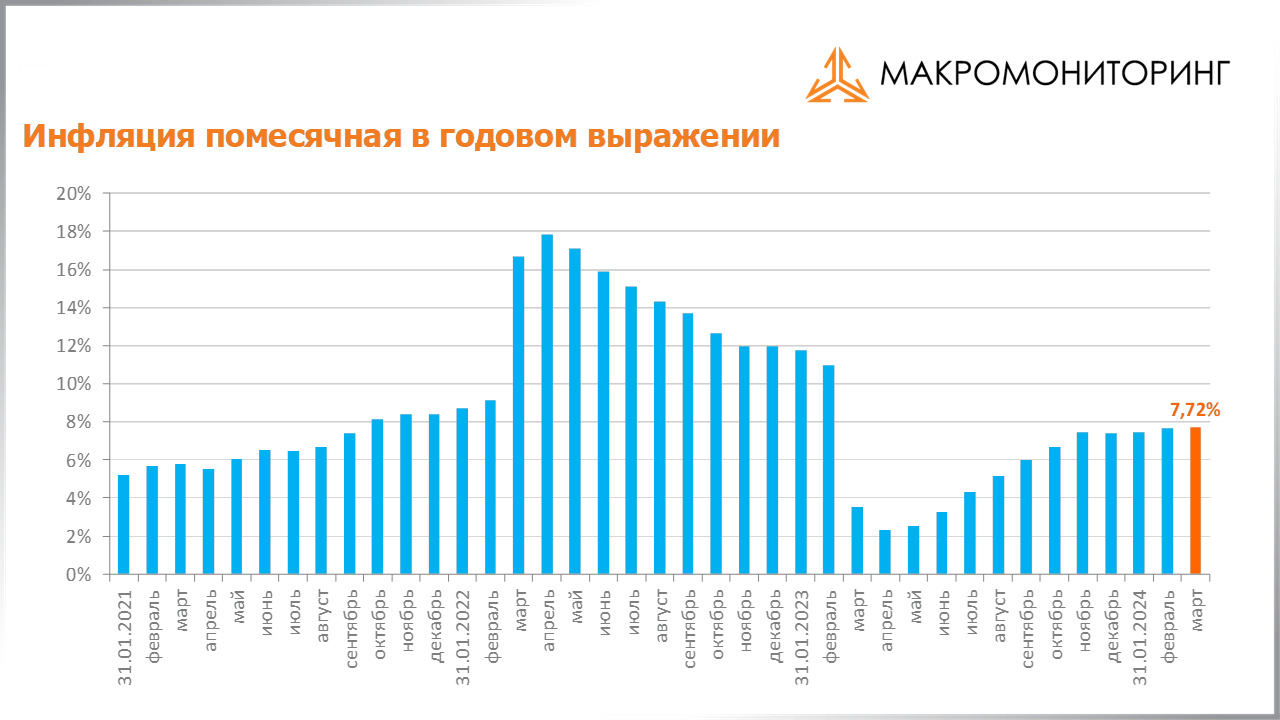

По данным Росстата, за период со 16 по 22 апреля инфляция на потребительском рынке составила 0,08% после увеличения цен на 0,12% неделей ранее. С начала года по состоянию на 22 апреля рост цен составил 2,33%. В годовом выражении на эту дату инфляция составила 7,82% по сравнению 7,75% на момент выхода предыдущего обзора.

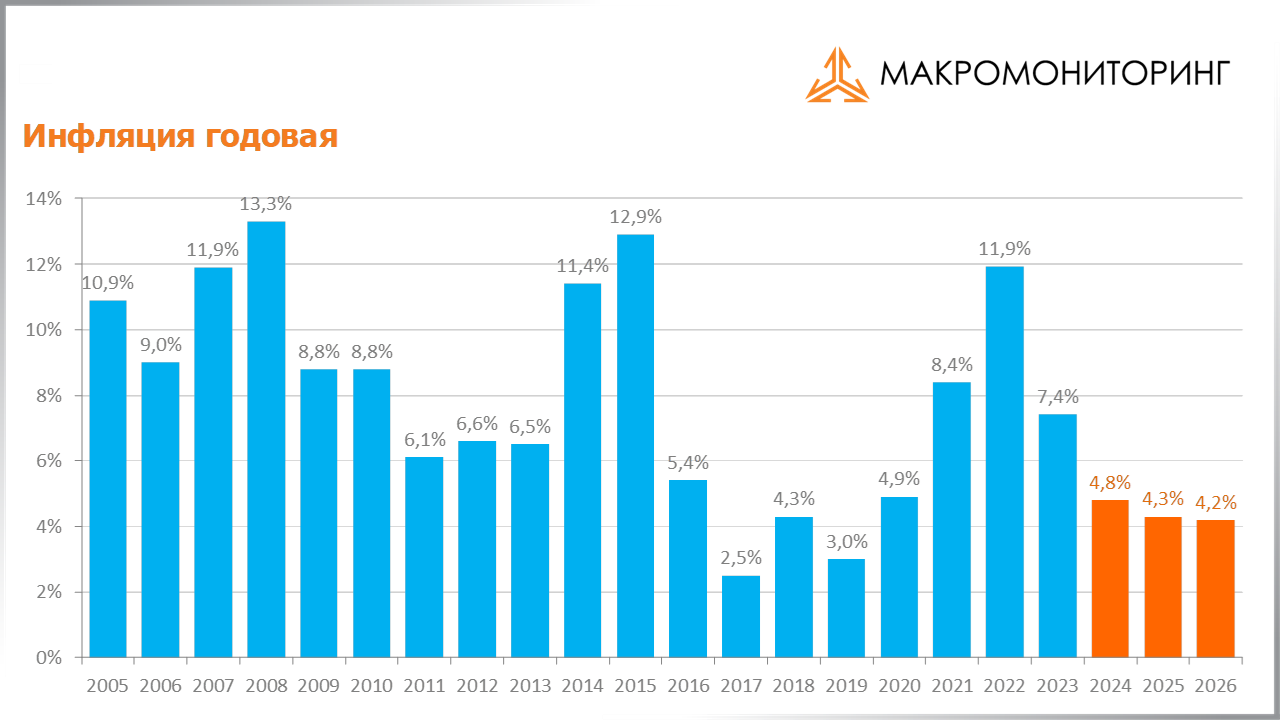

Наш прогноз инфляции на ближайшие годы сейчас Вы можете видеть на своих экранах. На данный момент мы считаем, что в 2024 году рост цен составит 4,8%.

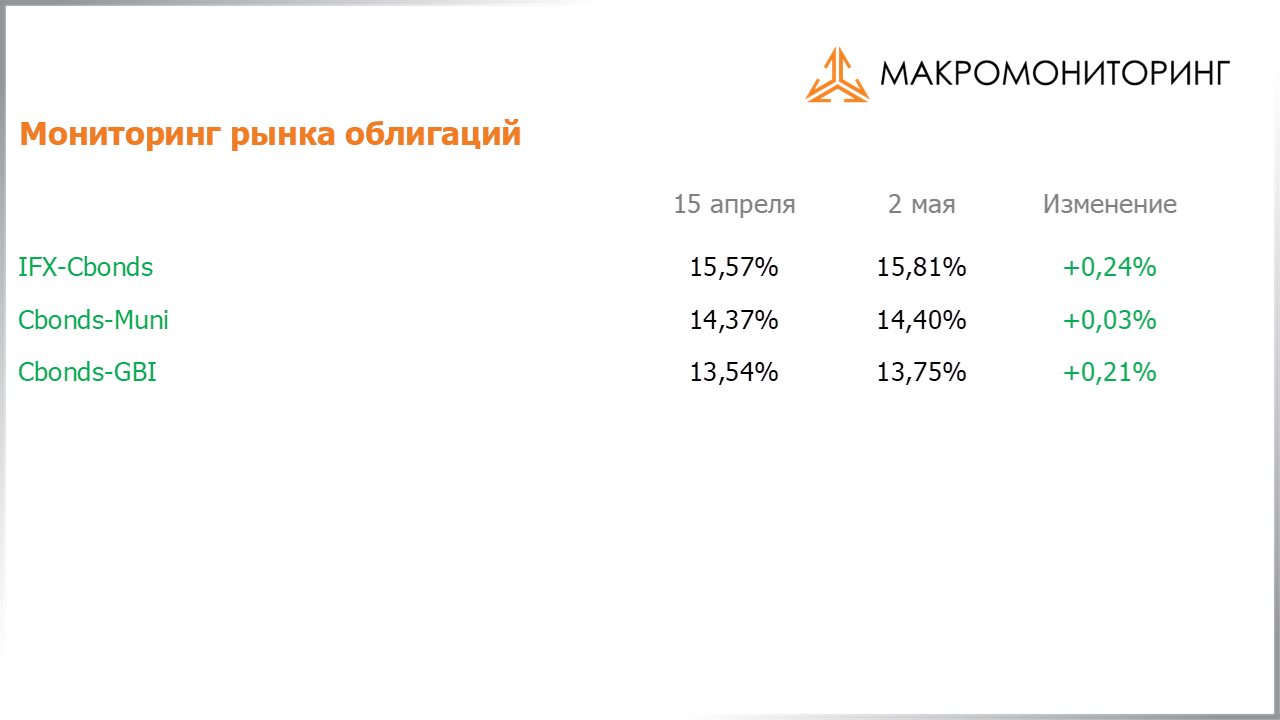

Переходя к рынку облигаций, следует отметить, что за прошедшие две недели доходность в корпоративном секторе выросла на 24 б.п., в муниципальном секторе доходность подросла на 3 б.п., а в государственном секторе доходность увеличилась на 21 б.п.

Отметим, что 26 апреля состоялось очередное заседание Совета Директоров Банка России по вопросу изменения ключевой ставки. По итогам заседания регулятор сохранил ставку на уровне 16% годовых и отметил, что текущее инфляционное давление постепенно ослабевает, но остается высоким. Кроме того, из-за сохраняющегося повышенного внутреннего спроса, превышающего возможности расширения предложения, инфляция будет возвращаться к цели несколько медленнее, чем Банк России прогнозировал в феврале. В свою очередь, возвращение инфляции к цели в 4% и дальнейшая стабилизация ее вблизи этого значения предполагают более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось ранее. Также Банк России обновил свой среднесрочный прогноз. В частности, с учетом проводимой денежно-кредитной политики, по мнению ЦБ, годовая инфляция в 2024 году окажется в диапазоне 4,3-4,8% и вернется к 4% в 2025 году.

Что касается наших текущих ожиданий по процентным ставкам, то на окне в один год мы по-прежнему ожидаем начала снижения процентных ставок. На данный момент мы считаем, что процентные ставки по корпоративному сегменту снизятся на 32,5%, по муниципальному сегменту ожидаем сокращения на 34,5%, и по государственному сегменту – снижения на 33,6%.

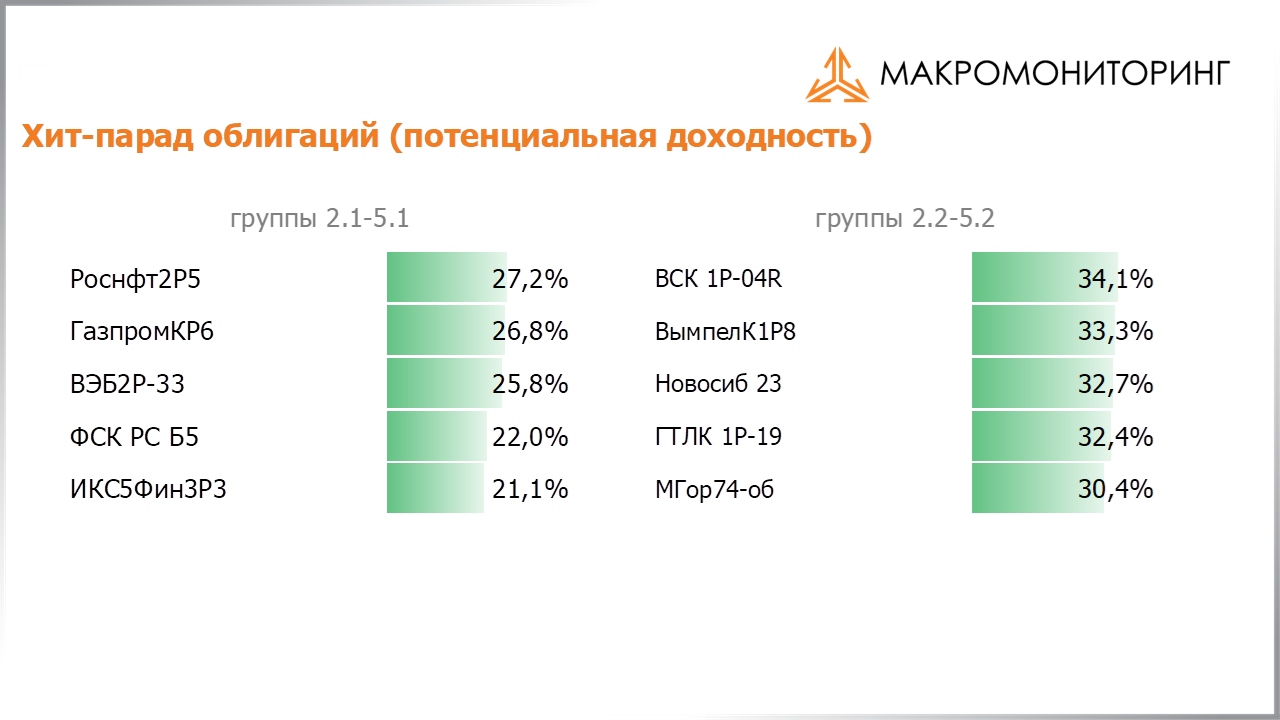

Переходя к нашим предпочтениям на рынке облигаций, отметим, что в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными нам представляются бумаги с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение в группах 2.1 и 5.1, составляет 2,6 года, а в группах 2.2 и 5.2 – 3,6 года.

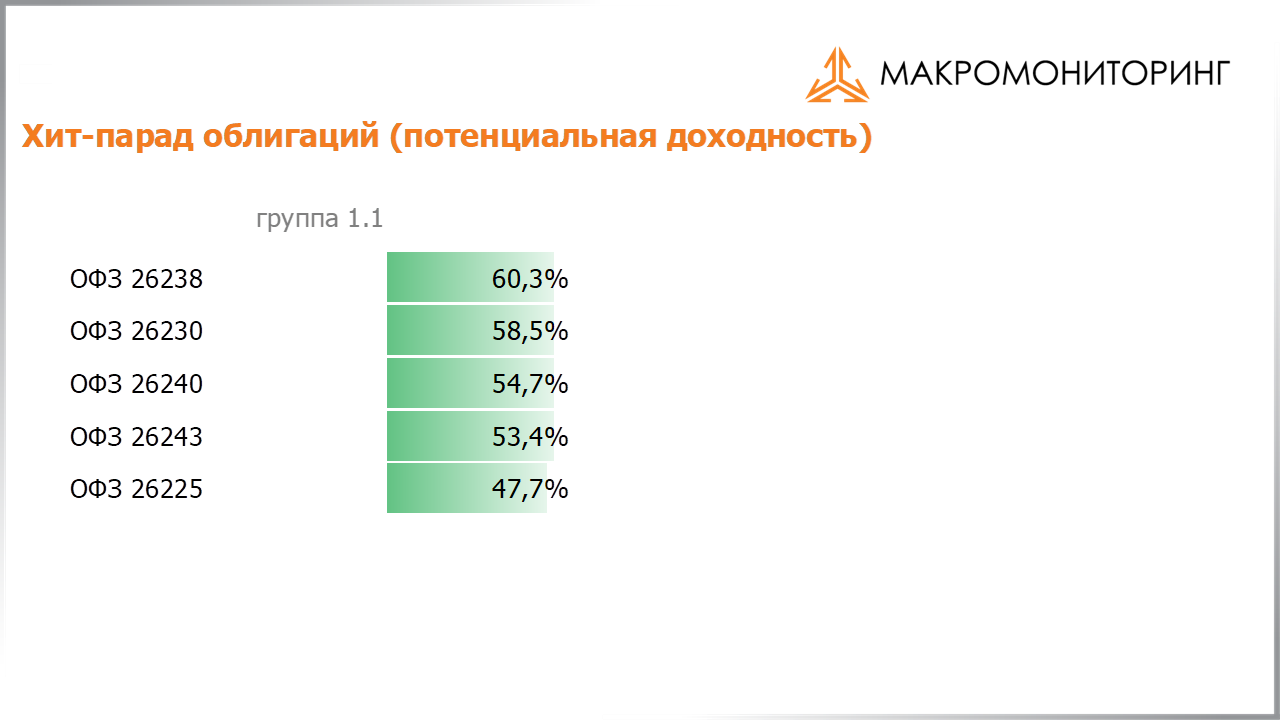

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 7,1 года. Необходимо отметить, что при управлении облигационным портфелем мы также принимаем во внимание ограничение на его дюрацию, которое определяется рядом факторов, среди которых среднерыночная дюрация, а также прогноз инфляции Банка России на ближайший год.

Значения потенциальной доходности, представленные в данном материале, рассчитаны исходя из принятой в компании методики прогнозирования цен на облигации. В соответствии с ней формируется «хит-парад», который позволяет сравнивать потенциал активов друг с другом. Обращаем Ваше внимание, что значения потенциальной доходности стоит рассматривать исключительно как инструмент сравнения, а не как показатель доходности, которую получит инвестор. Данная информация не является инвестиционной рекомендацией.

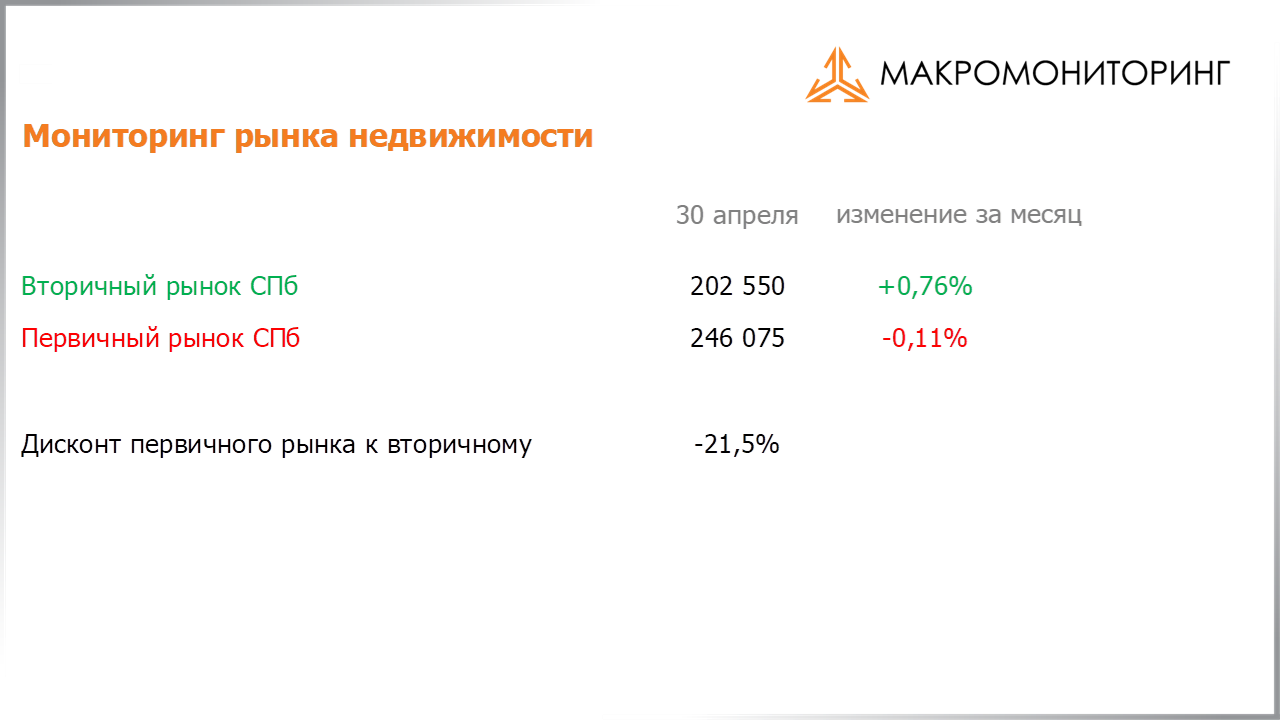

Что касается рынка недвижимости Санкт-Петербурга, то по итогам апреля текущего года цены на вторичном рынке выросли на 0,76%, в то время как на первичном рынке цены сократились на 0,11%. С начала года цены на вторичном рынке увеличились на 1,3%, в то время как цены на первичном рынке выросли на 3,5%.

Это были все новости, которыми я хотел с Вами поделиться. Спасибо за внимание и до свидания!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. |