Наши фонды. Арсагера – фонд акций. 3 квартал 2019

Эксперт: Вячеслав Питенко – начальник отдела портфельных инвестиций

- 0

- 137

Здравствуйте, уважаемые зрители! Предлагаем вашему вниманию передачу, посвященную «Арсагера– фонд акций», по итогам 3-го квартала 2019 года.

Краткий анонс передачи. В первой части мы расскажем о динамике стоимости пая, доходности фонда и изменении индекса, а также о местах фонда в рейтингах. Вторая часть будет посвящена составу и структуре активов фонда. В третьей части будет изложен более подробный анализ операций с активами фонда, а также представлена другая интересная и полезная информация.

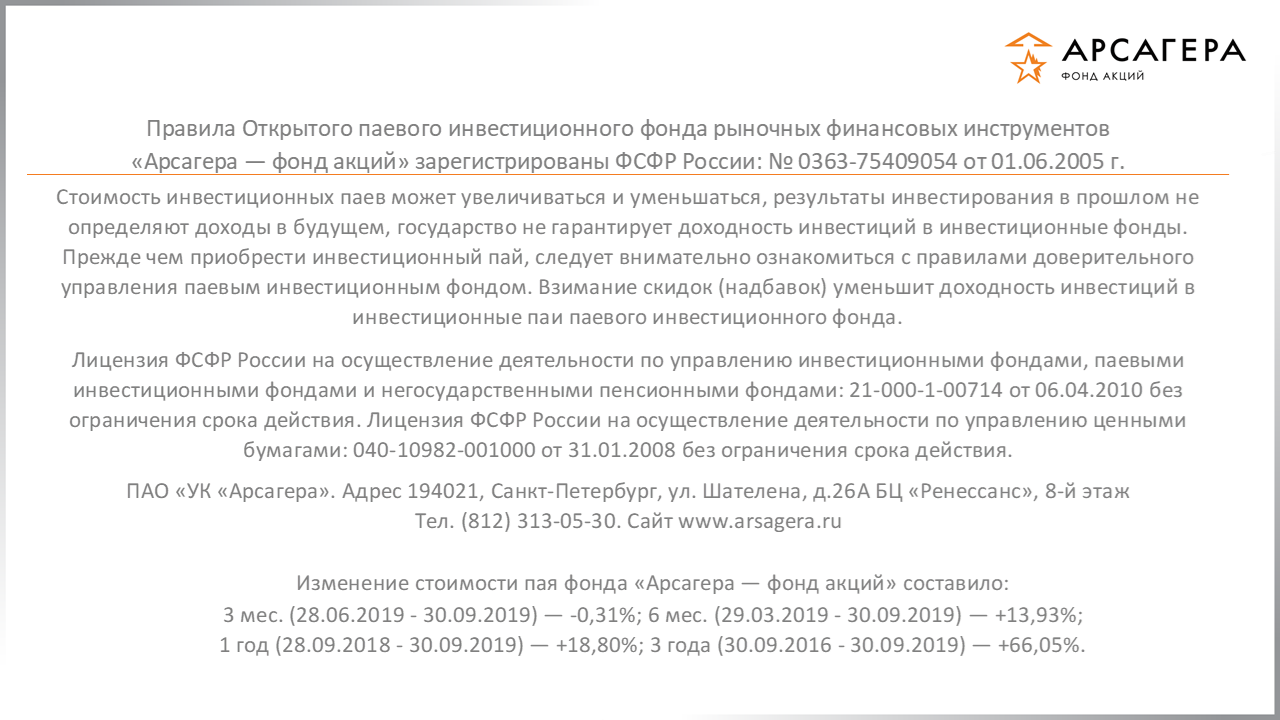

Начнем с динамики стоимости пая.

Динамика стоимости пая положительная на всех временных интервалах, кроме окна в 3 месяца.

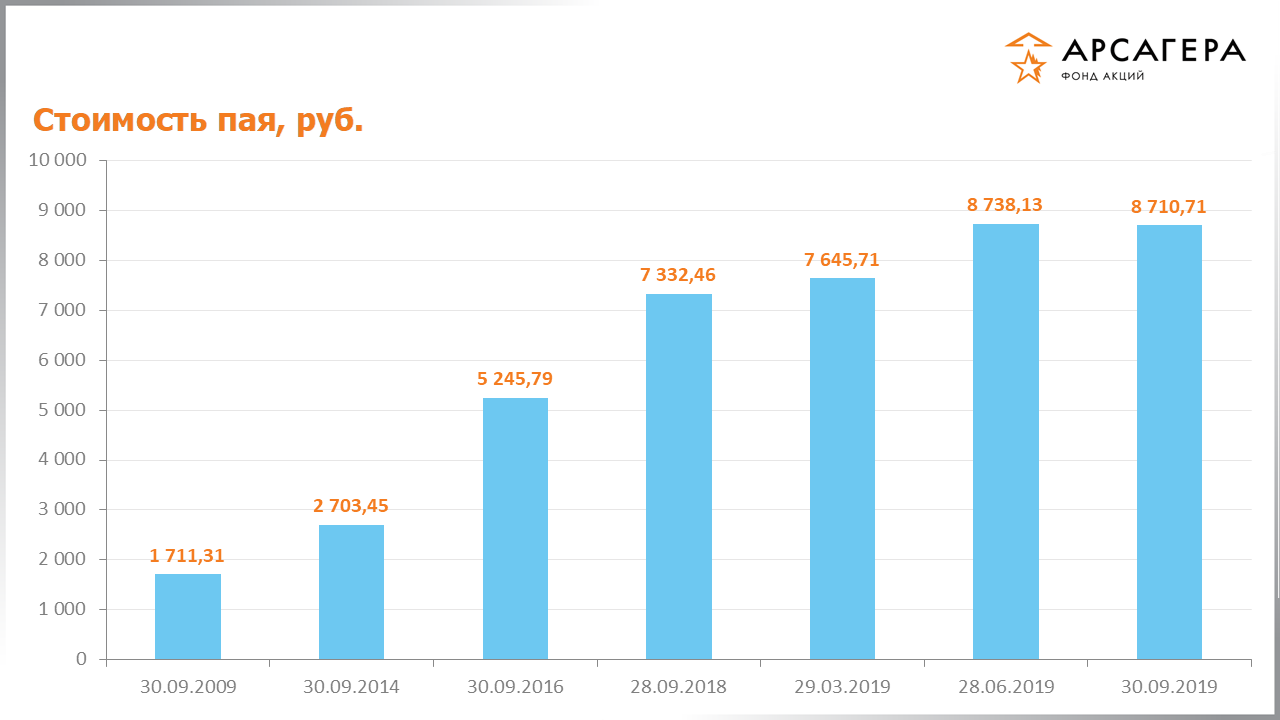

Девятый постулат инвестирования гласит: качество результатов управления познается в сравнении с рынком. Наша цель - работать лучше индекса.

Результат фонда опережает индекс на временных окнах в 1 месяц, 5 и 10 лет.

Давайте посмотрим, какие места занимает наш фонд среди всех открытых фондов акций.

Данные предоставлены информационным ресурсом Investfunds. На квартальном окне мы 53-е, на годовом – 2-е, на трехлетнем 12-е, на окне в 10 лет – мы третьи.

Перейдем к обзору активов фонда. Посмотрим, как изменилась отраслевая структура фонда.

На квартальном и годовом окнах существенно снизился удельный вес энергетики, выросла доля нефтегазовой отрасли и черной металлургии.

Далее рассмотрим отклонение отраслевой структуры портфеля акций от индекса Мосбиржи.

Основной вклад в отраслевое отклонение внесли следующие отрасли – энергетика, строительство и нефть. В индексе доля энергетики и строительства незначительна, доля же нефти в индексе значительно выше, чем в портфеле. Также в индексе есть отрасль связь, отсутствующая в составе фонда. Сравнив доходность фонда с доходностью индекса, Вы сможете сделать вывод о том, насколько успешным был выбор управляющей компании.

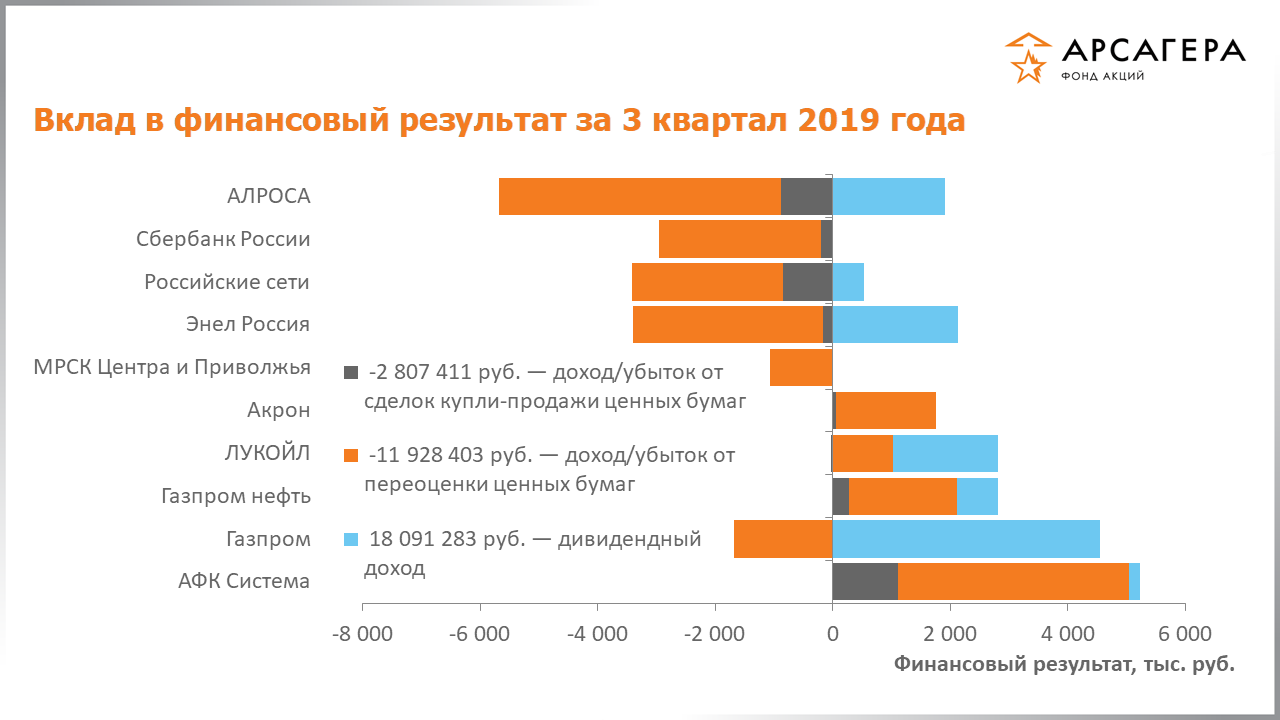

Давайте посмотрим, какие бумаги внесли наибольший вклад в итоговый финансовый результат в отчетном квартале.

Лучший результат у Системы, худший результат у Алросы.

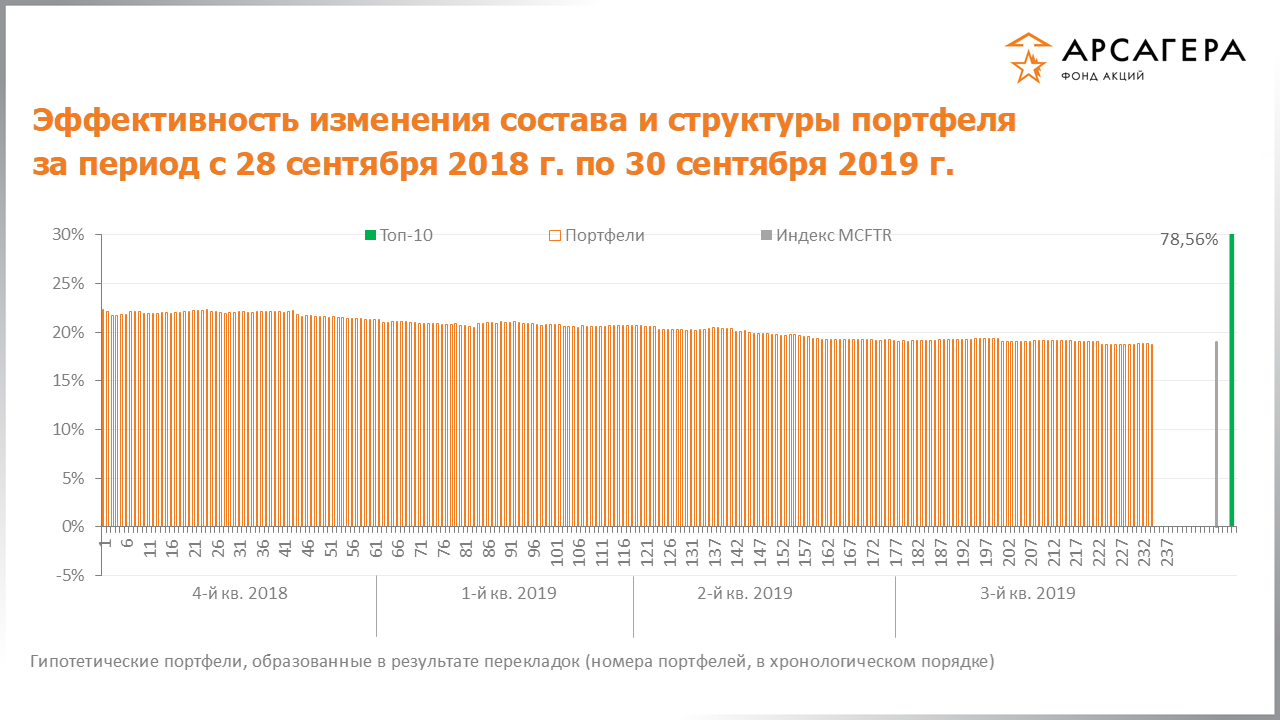

Перейдем к оценке эффективности управления фондом. Для исследования эффективности в нашей компании была разработана методика MARQ. Приведенная диаграмма позволит Вам сделать вывод о том, насколько эффективным было управление портфелем фонда. Детальное описание методики размещено на сайте компании. Оценить эффективность действий управляющей компании можно по двум критериям: 1) Динамике столбиков от первого к последнему (возрастающая или убывающая); и 2) По положению последнего столбика относительно эталонов: индекса полной доходности Мосбиржи и ТОП результата.

Как видно из диаграммы, те действия по изменению состава и структуры портфеля, которые мы предпринимали на окне в один год, оказали отрицательное влияния на результат, оказавшийся на одном уровне с индексом.

За третий квартал 2019 года Нетто-приток средств составил около 51,5 млн. рублей, за год нетто-приток средств составил около 85 млн рублей.

СЧА фонда на конец квартала составила около 645,7 млн рублей, количество пайщиков – 1192. В целом по всем открытым и интервальным фондам акций наблюдался чистый приток денежных средств порядка 6,5 млрд рублей в 3 квартале и около 12,1 млрд рублей за год.

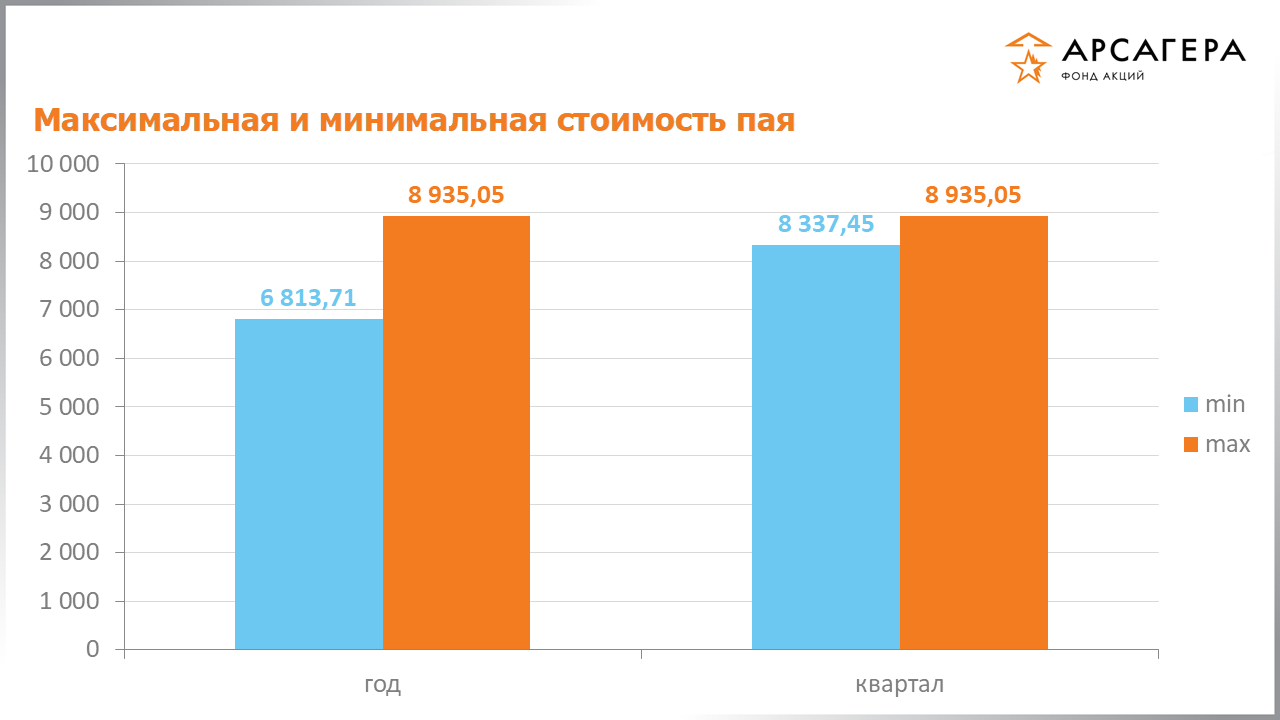

Следующая диаграмма покажет, каких максимумов и минимумов достигала расчетная стоимость пая на квартальном и годовом окнах.

На этом я прощаюсь с вами. С Вами был Вячеслав Питенко. Всего хорошего. До свидания.