Наши фонды. Арсагера – фонд смешанных инвестиций. 1 квартал 2022

Эксперт: Вячеслав Питенко – начальник отдела портфельных инвестиций

- 0

- 117

Здравствуйте, уважаемые зрители! Предлагаем вашему вниманию передачу, посвященную «Арсагера – фонд смешанных инвестиций» по итогам 1 квартала 2022 года. Также рассмотрим годовое окно.

Краткий анонс передачи. В первой части мы расскажем о динамике стоимости пая, доходности фонда и изменении индекса, а также о местах фонда в рейтингах. Вторая часть будет посвящена активам фонда. В третьей части будет изложен более подробный анализ операций с активами фонда, а также представлена другая интересная и полезная информация.

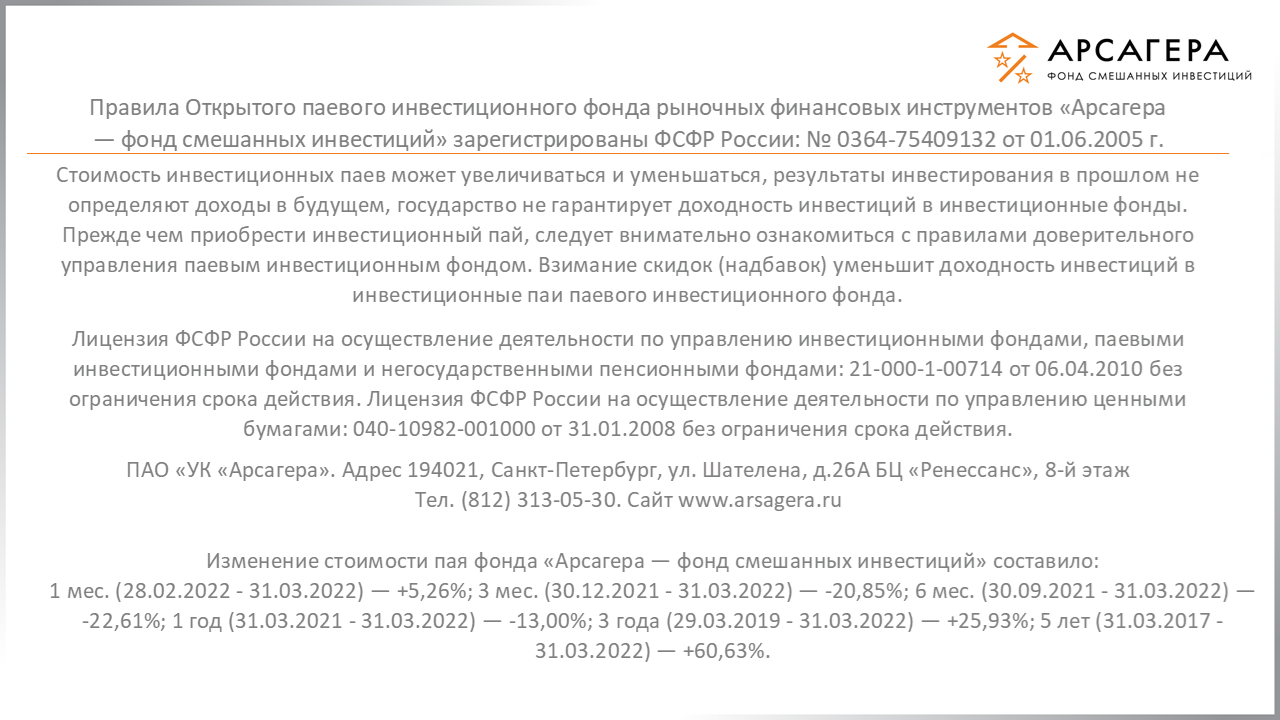

Начнем с динамики стоимости пая.

Динамика стоимости пая положительная на временных интервалах в 3 года, 5 и 10 лет.

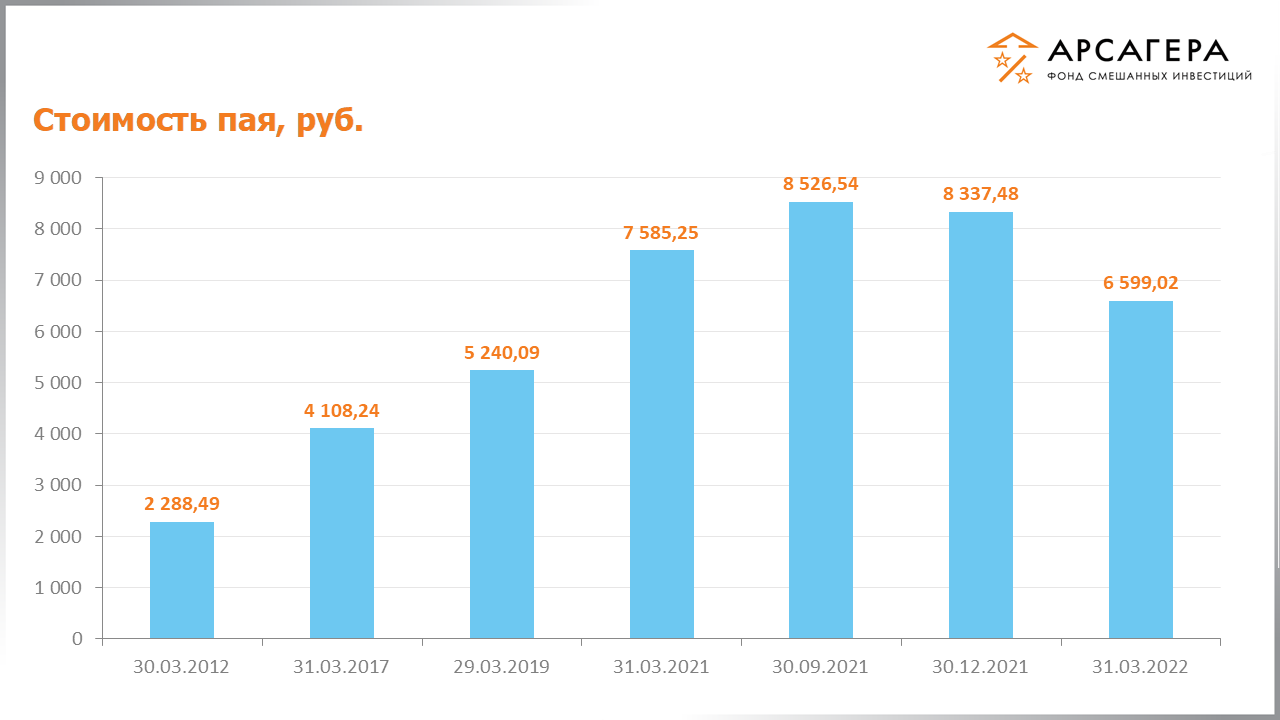

Девятый постулат инвестирования гласит: качество результатов управления познается в сравнении с рынком. Наша цель - работать лучше индекса.

Результат фонда опережает индекс на временных интервалах в месяц и 10 лет. Изменение индекса для смешанного фонда мы рассчитываем, как полусумму изменений индекса МосБиржи полной доходности и корпоративного индекса Cbonds.

Следующая таблица покажет вам, какие места по доходности занимает наш фонд среди открытых и биржевых фондов смешанных инвестиций.

Данные предоставлены информационным ресурсом Investfunds.

Перейдем к обзору активов фонда.

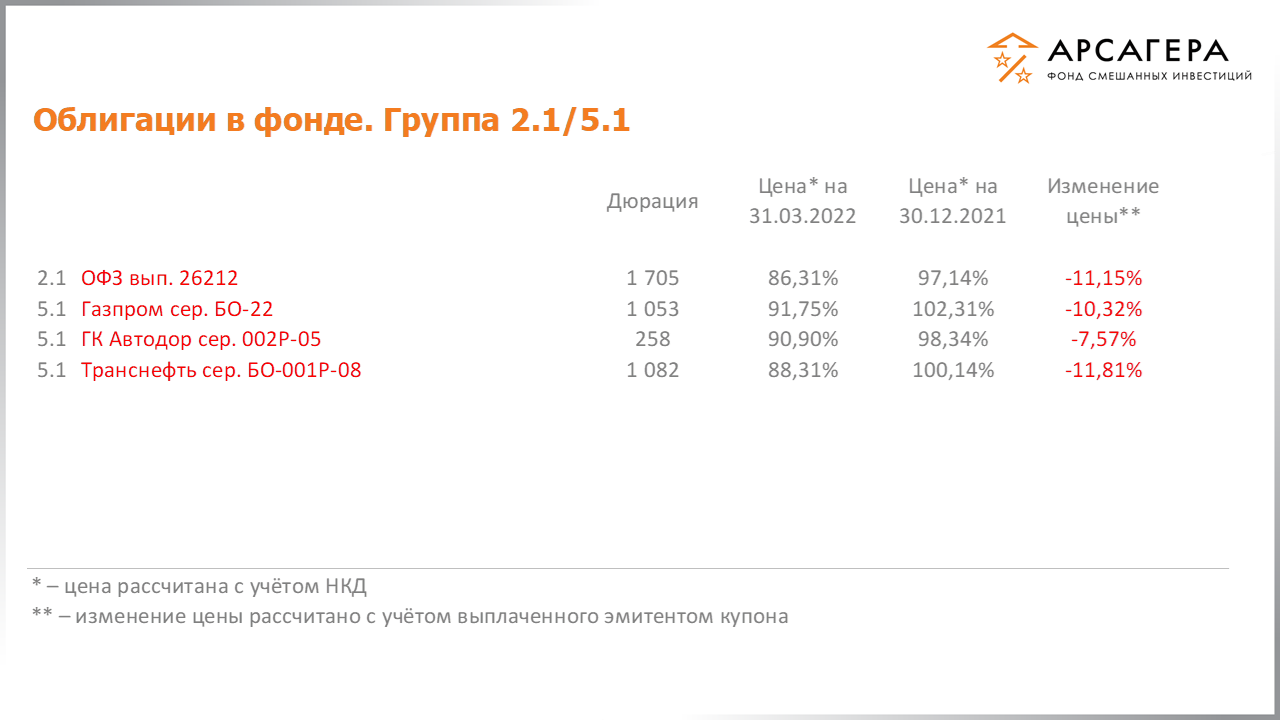

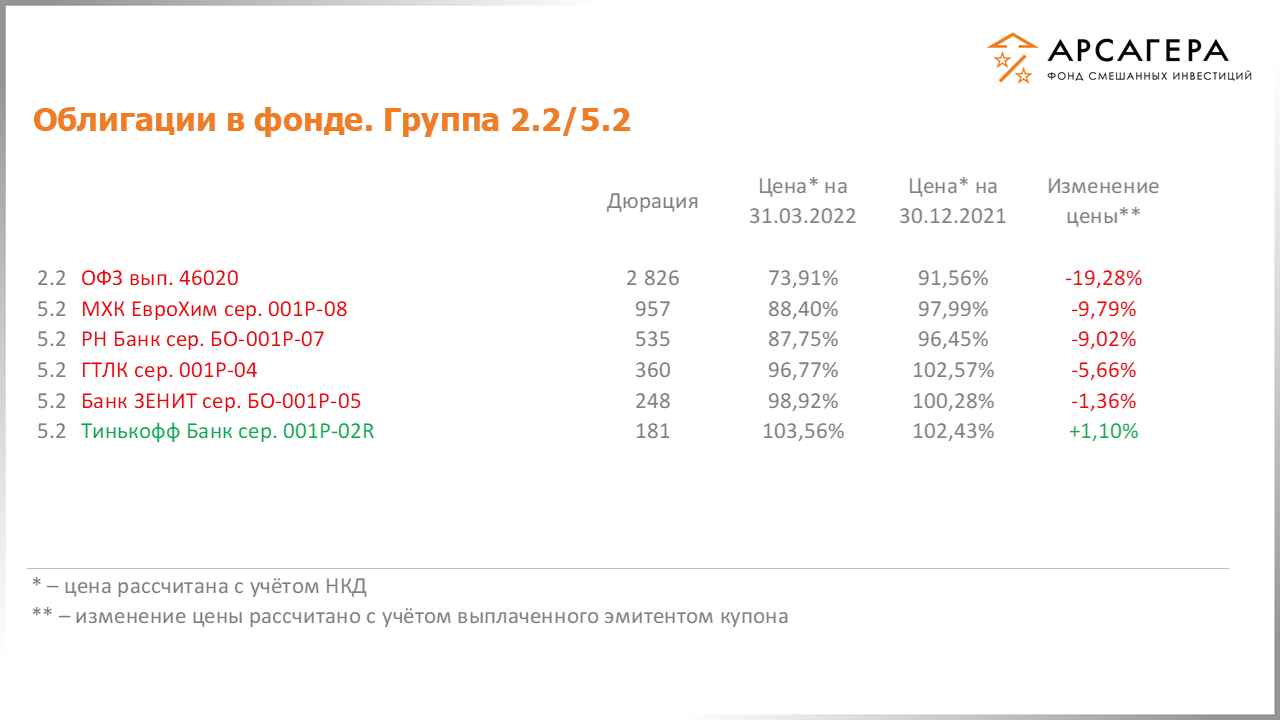

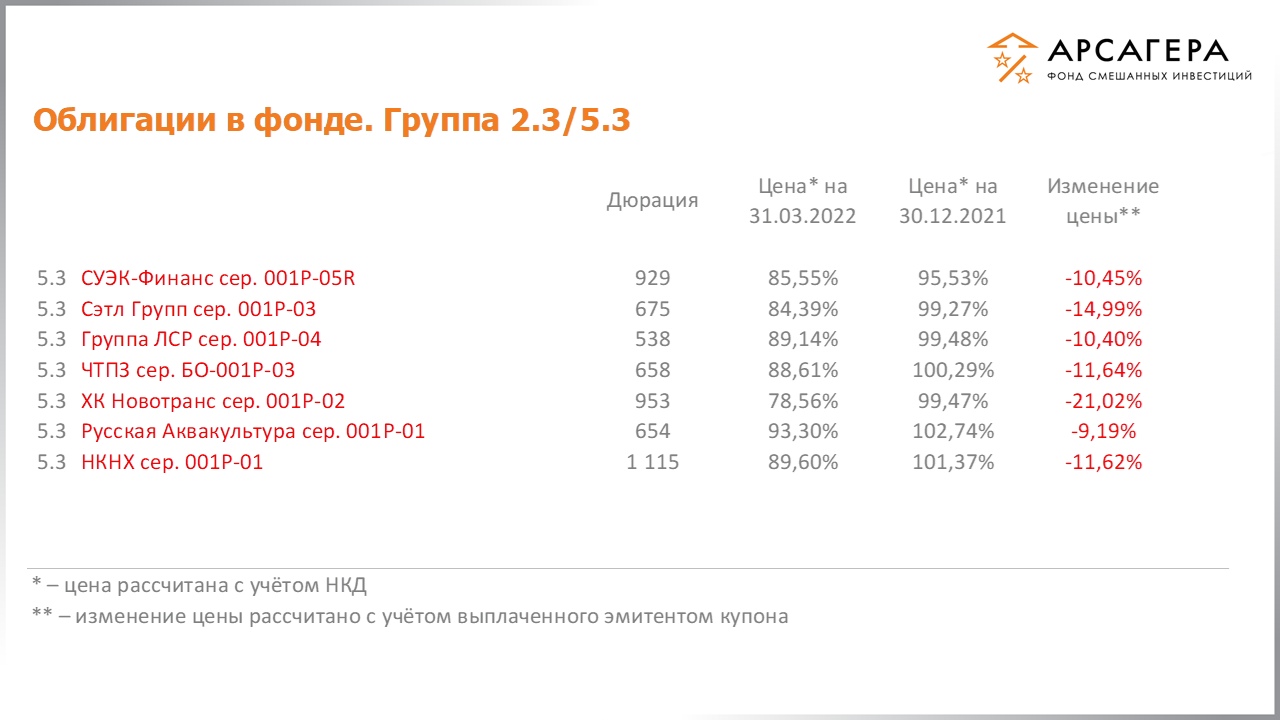

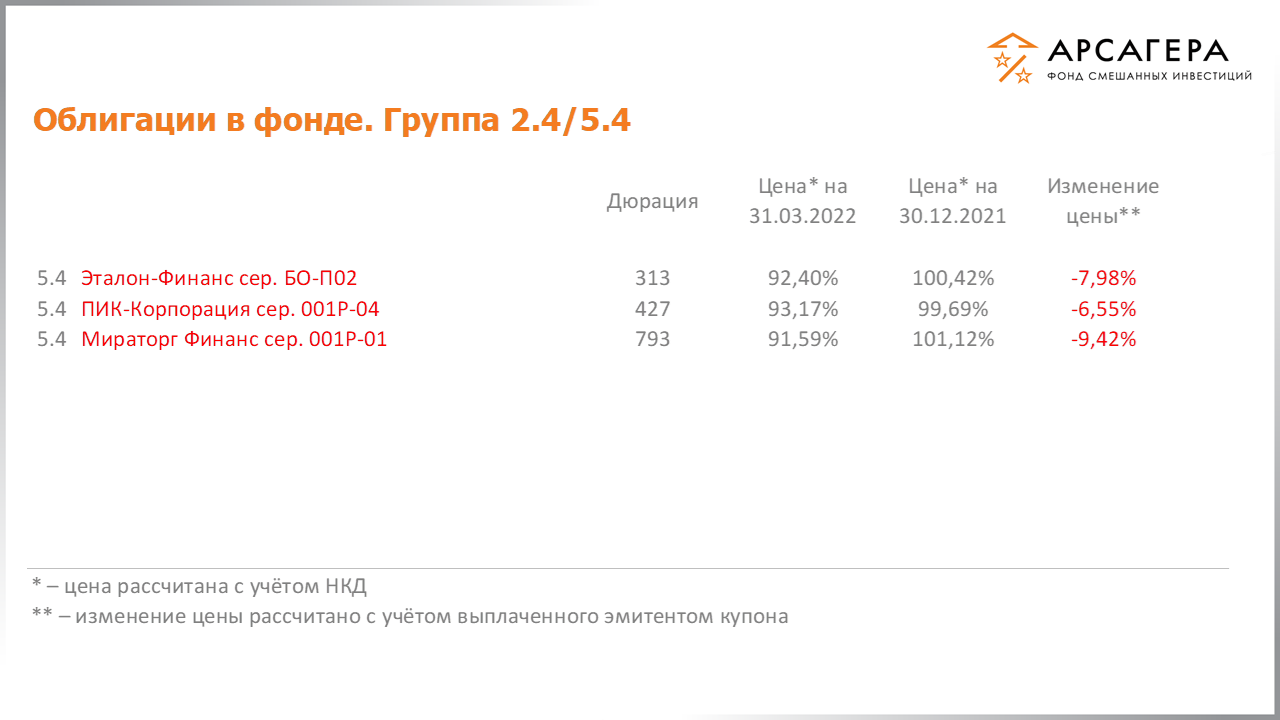

В отчетном периоде в долговой части портфеля положительную динамику продемонстрировали только биржевые облигации Тинькофф Банка.

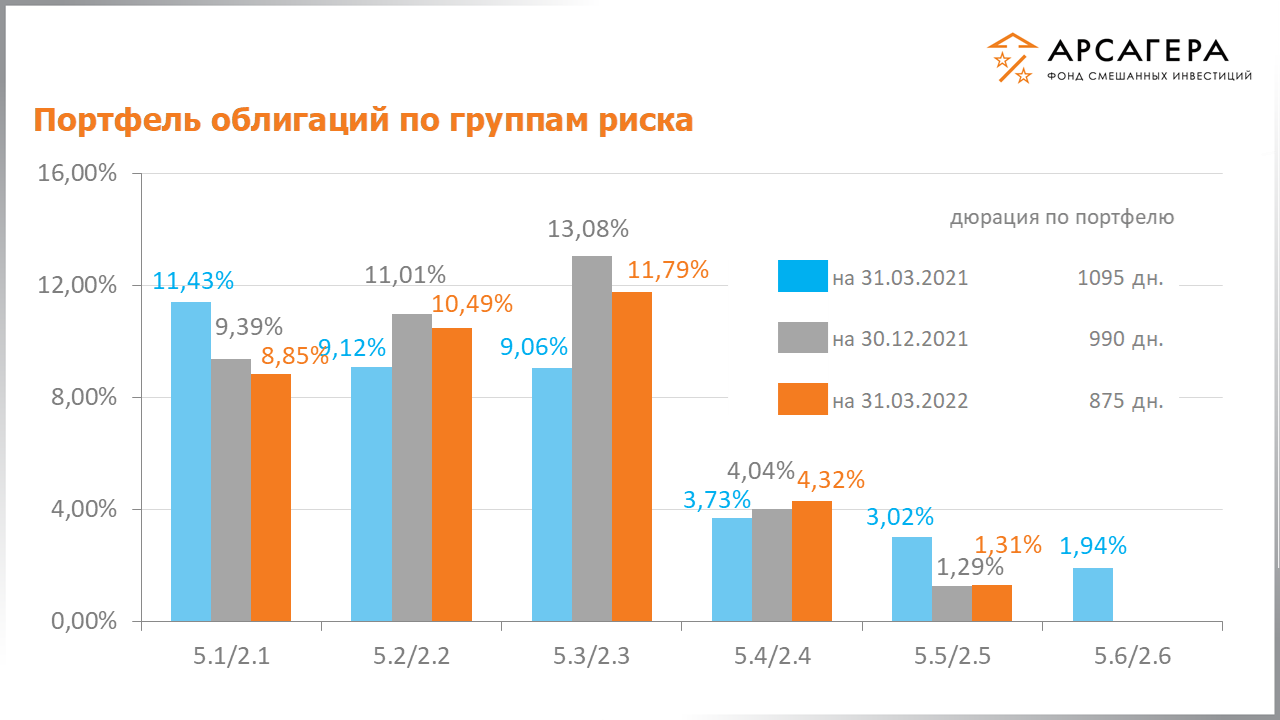

Рассмотрим структуру долговой части портфеля по группам риска за последний квартал и год.

Как видно из диаграммы в отчетном квартале доли групп 5.1/2.1, 5.2/2.2 и 5.3/2.3 сократились в пользу остальных групп. Более подробно узнать о группах риска можно на нашем сайте в разделе, посвященном ранжированию активов.

Рассмотрим изменение отраслевой структуры портфеля облигаций.

На квартальном окне существенно сократилась доля государственных и муниципальных облигаций, а также Нефтегазового сектора, заметно увеличился удельный вес Транспорта.

На годовом окне существенно сократилась доля государственных и муниципальных облигаций, а также Финансового сектора, заметно увеличился удельный вес Транспорта.

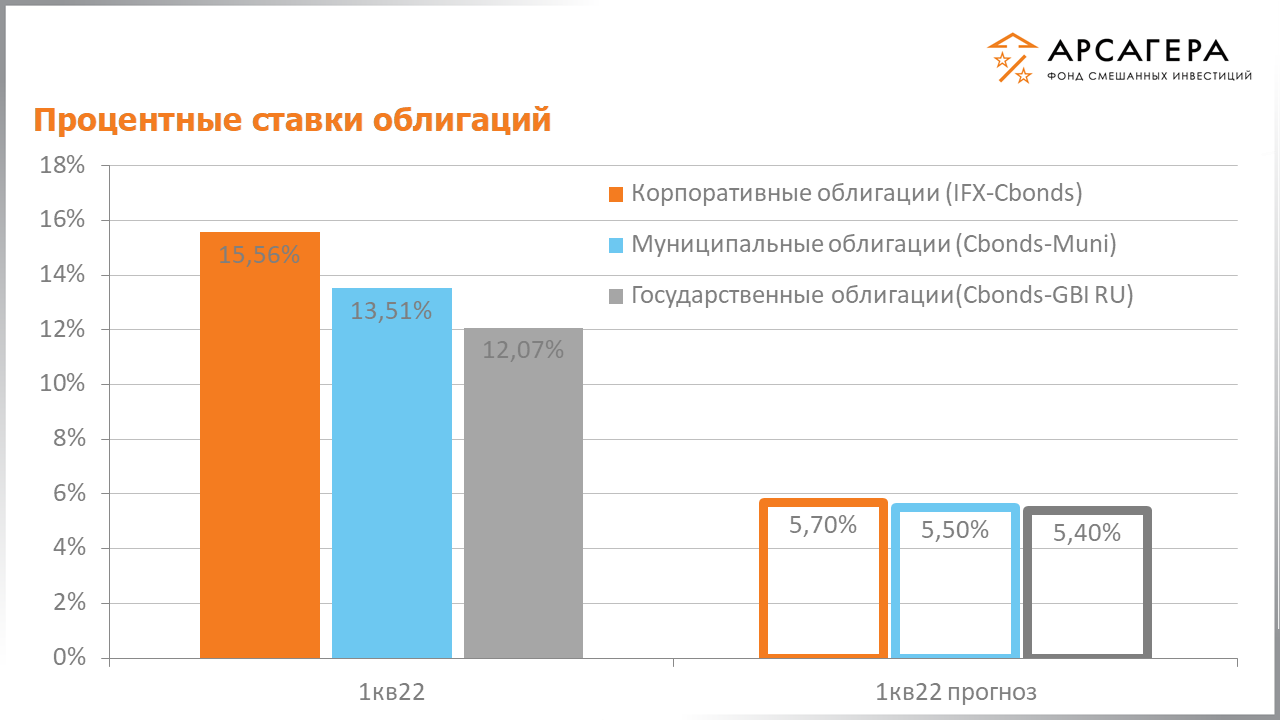

Обратимся к прогнозам вектора процентных ставок.

На плавающем окне в один год наши модели показывали, что процентные ставки на облигационном рынке должны снижаться. За этот период процентные ставки по корпоративным, муниципальным и государственным облигациям выросли с 6,6%, 6,5% и 6,8% до 15,6%, 13,5% и 12,1% соответственно.

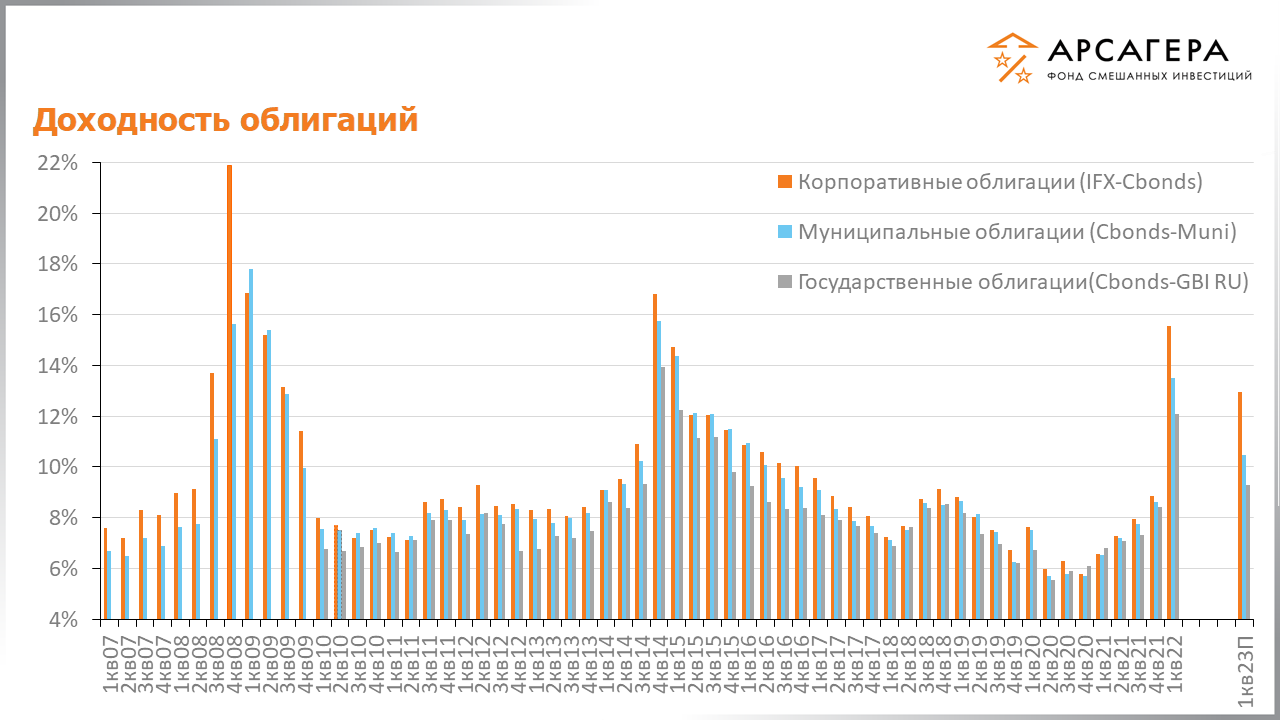

Рассмотрим динамику доходностей облигаций.

Справа представлены наши прогнозы. Согласно нашим ожиданиям, процентные ставки по корпоративным, муниципальным и государственным облигациям через год составят 13%, 10,5% и 9,3% соответственно.

Перейдем к портфелю акций.

Рассмотрим изменение отраслевой структуры портфеля.

На квартальном окне существенно вырос удельный вес Потребительского и Финансового секторов, значительно уменьшилась доля Энергетического сектора.

На годовом окне заметным было сокращение удельного веса компаний Энергетического и Нефтегазового секторов, существенно увеличилась доля эмитентов Потреб.сектора и Строительной отрасли.

Далее рассмотрим отклонение отраслевой структуры портфеля акций от индекса Мосбиржи.

Основной вклад в отраслевое отклонение внесли следующие отрасли – Энергетика и Цветная металлургия. В индексе доля Энергетики незначительна, доля же Цветной металлургии, наоборот, значительно выше, чем в портфеле. Кроме того, в индексе представлены отрасли: Связь, Минеральные удобрения и Транспорт, отсутствующие в составе фонда. Сравнив доходность фонда с доходностью индекса, Вы сможете сделать вывод о том, насколько успешным был выбор управляющей компании.

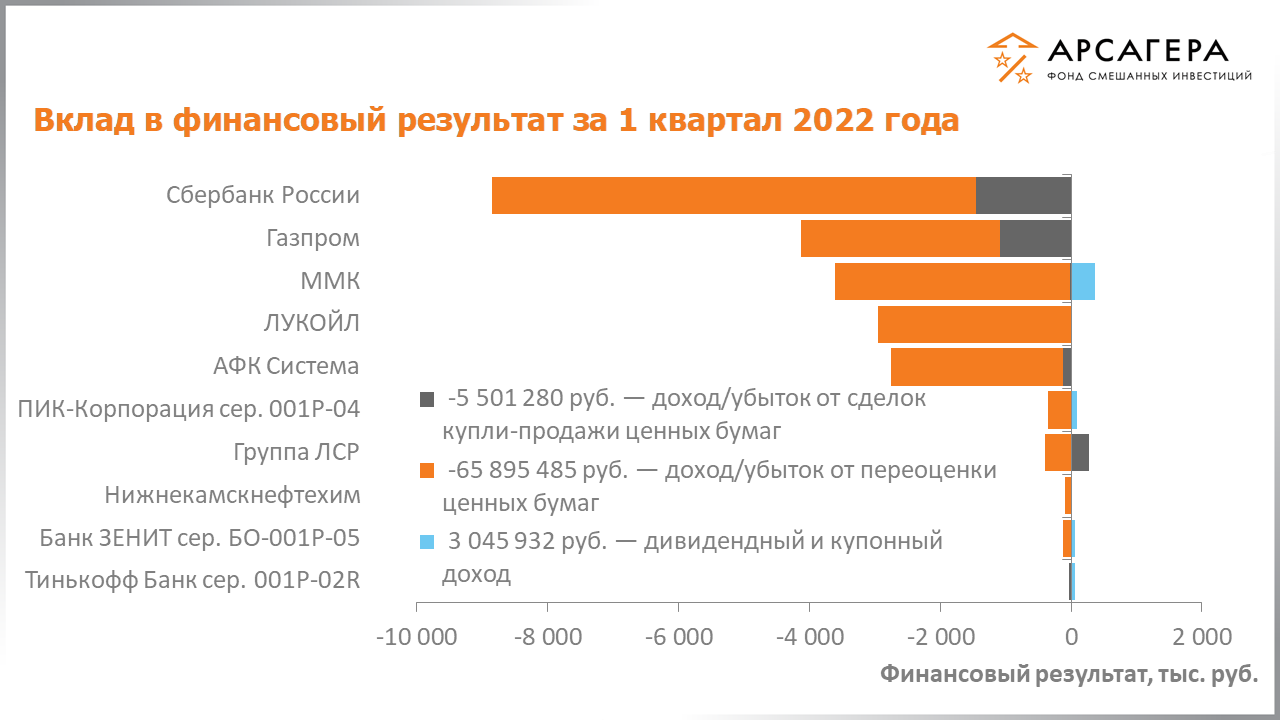

Давайте посмотрим, какие бумаги внесли наибольший вклад в итоговый финансовый результат в отчетном квартале.

Худший результат у Сбербанка, лучший -у облигаций Тинькофф Банка.

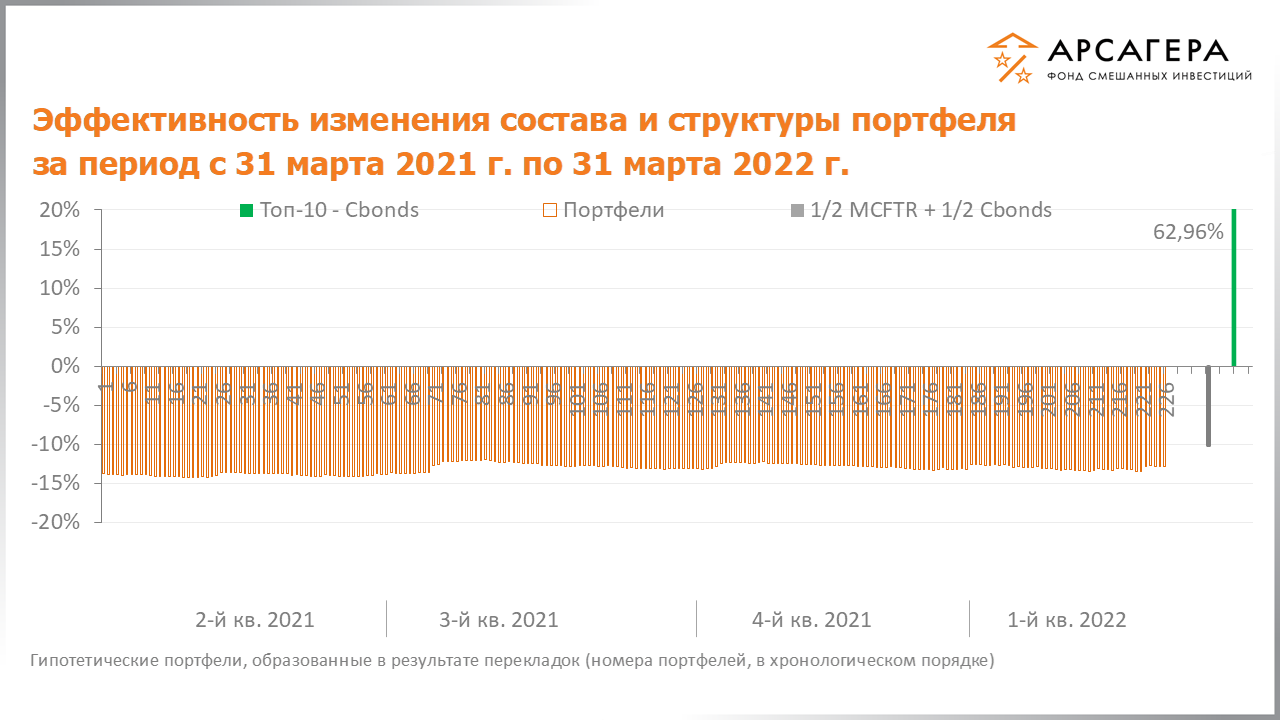

Переходим к третьей части нашего отчета. Для исследования эффективности управления портфелем в нашей компании была разработана методика MARQ. Приведенная диаграмма позволит Вам сделать вывод о том, насколько эффективным было управление портфелем фонда. Детальное описание методики размещено на сайте компании. Оценить эффективность действий управляющей компании можно по двум критериям: 1) Динамике столбиков от первого к последнему (возрастающая или убывающая); 2) По положению последнего столбика относительно эталонов: композитного индекса и ТОП бумаг.

Комментируя результат по динамике столбиков, можно отметить, что на годовом окне отсутствует ярко выраженная тенденция. Результат управления портфелем за последний год оказался хуже результата индекса.

Перейдем к следующей таблице.

За 1 квартал 2022 года чистый приток денежных средств составил около 1 млн рублей и порядка 47 млн рублей за год. СЧА фонда на конец квартала составляет порядка 263,5 млн рублей.

Количество пайщиков - 529. Отметим, что в целом по всем открытым, биржевым и интервальным фондам смешанных инвестиций произошел отток средств в размере около 5,3 млрд руб за квартал и приток порядка 100,7 млрд. руб. за год.

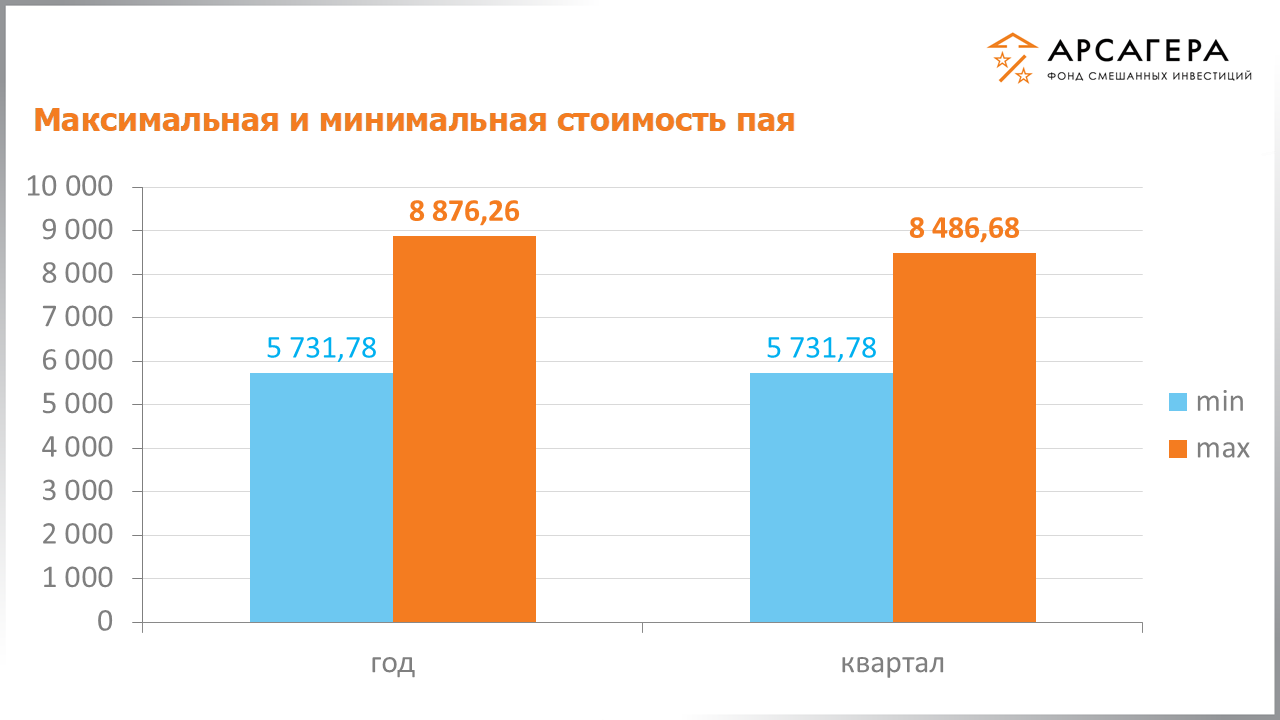

Следующая диаграмма покажет, каких максимумов и минимумов достигала расчетная стоимость пая на квартальном и годовом окнах.

На этом я прощаюсь с вами. С Вами был Вячеслав Питенко. Всего хорошего. До свидания.