Рынок акций. Хит-парад #250 на 22.05.2023

Эксперт: Сергей Краснощока – аналитик по акциям

- 0

- 377

Здравствуйте, уважаемые зрители! С Вами в студии – Сергей Краснощока. Вашему вниманию представляется традиционный обзор торгов на российском рынке акций за период с 10 по 22 мая текущего года. В отчетном периоде индекс Московской биржи увеличился на 3,9%, составив 2 626 пунктов, при возросшей активности операторов рынка. Посмотрим, кто стал лидерами роста и снижения в разрезе традиционных групп акций.

В группе 6.1 пятерку лидеров возглавили расписки Яндекса, прибавившие к своей стоимости 20% на новостях о скором разделении иностранных и российских активов и приобретении контрольного пакета последних консорциумом инвесторов из России. Следом за ними разместились акции Газпромнефти с ростом около 17%. Инвесторы ожидают рекомендаций по финальным дивидендным выплатам за 2022 год. Лучше рынка выглядели акции МТС с ростом котировок на 16,8% на фоне объявления дивидендных выплат за прошлый год. Также лучше рынка выглядели акции TCS Group с ростом более 15%, обусловленным выходом квартальной отчетности по РСБУ, отразившей восстановление прибыли. Замкнули группу лидеров акции ВТБ с ростом около 12%, продолжившие отыгрывать публикацию неплохих показателей отчетности за первый квартал текущего года по МСФО.

В группу аутсайдеров вошли бумаги золотодобытчиков Полиметалла и Полюса со снижением в стоимости на 5,5% и 4%, соответственно, после включения в санкционный список Минфина США. Префы Сургутнефтегаза потеряли около 5% после рекомендаций Совета директоров выплатить достаточно низкие дивиденды по итогам 2022 года. Также хуже рынка и без особых изменений в цене выглядели акции Акрона после рекомендаций не выплачивать дивиденды за 2022 год и акции Русала на фоне отсутствия значимых корпоративных новостей.

В группе 6.2 пятерку лидеров возглавляют привилегированные и обыкновенные акции Башнефти, а также акции ЛСР с ростом от 23% до 29% на новостях о выплате существенных дивидендов по итогам прошлого года. Далее расположились расписки HeadHunter с ростом в котировках около 20% по причине публикации сильной квартальной отчетности по МСФО и анонсированного обратного выкупа акций. Лучше рынка также выглядели акции Мосэнерго, прибавившие в цене 17%. Участники рынка позитивно оценивают операционные показатели компании по итогам 1 квартала 2023 года и ожидают объявления дивидендов по результатам 2022 года.

Группу аутсайдеров возглавили акции ВСМПО-АВИСМА, потерявшие в цене 3,6% после неплохого роста в предыдущий период на новостях о выплате дивидендов за 2022 год. Хуже рынка оказались акции Селигдара, Группы Черкизово и префы МГТС после решений Советов директоров компаний отказаться от выплаты итоговых дивидендов. Замкнули пятерку аутсайдеров обыкновенные акции Россетей Ленэнерго, подешевевшие на 2,4%, на фоне объявления незначительных финальных дивидендов.

В группе 6.3 пятерку лидеров возглавили бумаги Etalon Group с ростом около 22% на новостях о смене иностранного депозитария и статуса первичного листинга на Московской бирже. Бумаги Банка Уралсиб выросли в цене на 17,5% по причине вышедшей квартальной отчетности, отразившей сильные финансовые показатели. В пятерке лидеров оказались также привилегированные и обыкновенные акции Мегионнефтегаза, а также префы Славнефть-ЯНОС с ростом от 16% до 21% на фоне отсутствия значимых корпоративных новостей.

Группу аутсайдеров составили бумаги Коршуновского ГОКа, ТНС энерго Воронеж, Ашинского метзавода и Уральской Кузницы с падением от 0,4% до 6,3% на фоне отсутствия значимых корпоративных событий.

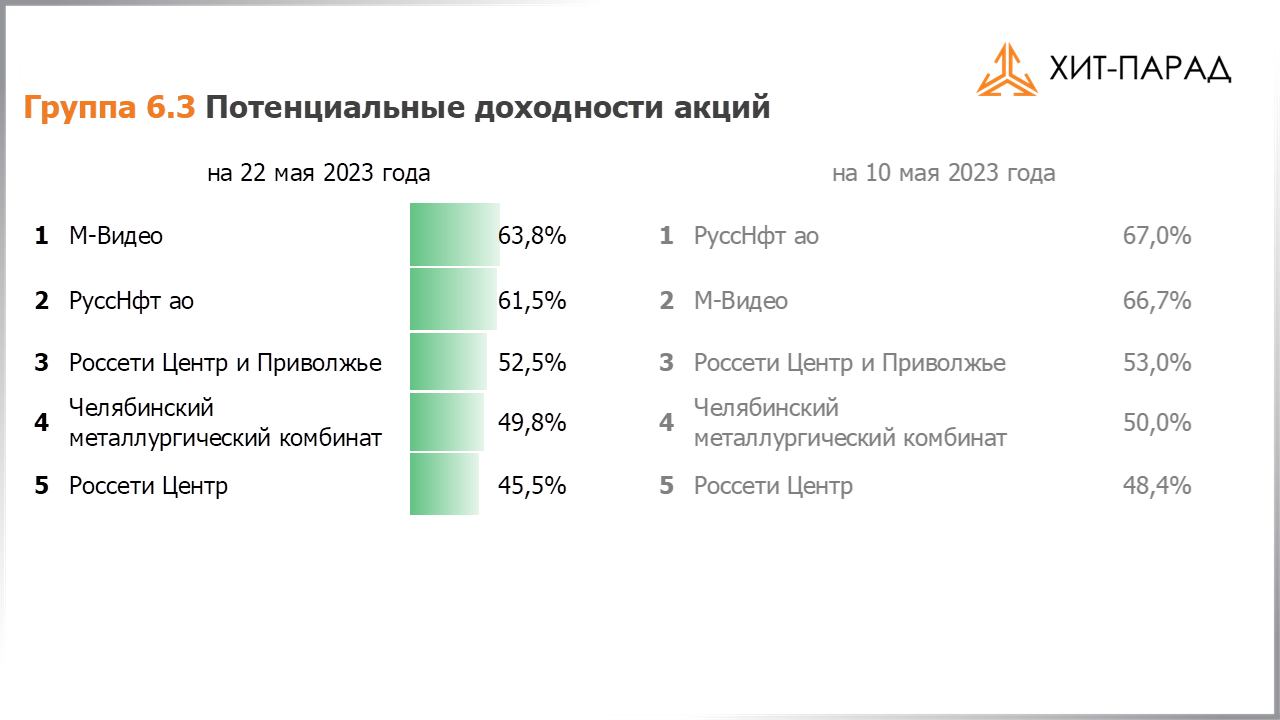

Теперь посмотрим, как изменение котировок и пересмотр моделей аналитиками компании сказались на наших приоритетах.

Обратите внимание, что значения потенциальных доходностей, представленные в данном материале, рассчитаны в соответствии с принятой в компании методикой прогнозирования цен на акции. В соответствии с ней формируется «хит-парад», который позволяет сравнивать потенциал активов друг с другом.

Внимание!!! Значения потенциальных доходностей стоит рассматривать исключительно как инструмент сравнения, а не как показатель доходности, которую получит инвестор! Данная информация не является инвестиционной рекомендацией!

В группе 6.1 из пятерки выбыли показавшие более сильную положительную динамику префы Транснефти и акции Газпромнефти, на место которых пришли акции Татнефти и Русала. В остальном наши приоритеты остались прежними. Изменение доходностей акций связано с динамикой их цен.

В группе 6.2 из пятерки выбыли показавшие более сильную положительную динамику префы Нижнекамскнефтехима, на место которых пришли акции Распадской. В остальном наши приоритеты остались прежними. Изменение доходностей акций связано с динамикой их цен.

В группе 6.3 наши приоритеты остались прежними. Изменение доходностей акций связано с динамикой их цен.

На этом у меня все.

Спасибо за внимание, всего хорошего!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. |