Макромониторинг #209 от 13.08.2019

Эксперт: Владислав Корсунский - аналитик по макроэкономике и долговым инструментам

- 0

- 299

Здравствуйте, уважаемые зрители. Сегодня 13 августа, в эфире макромониторинг от компании Арсагера. В студии Владислав Корсунский.

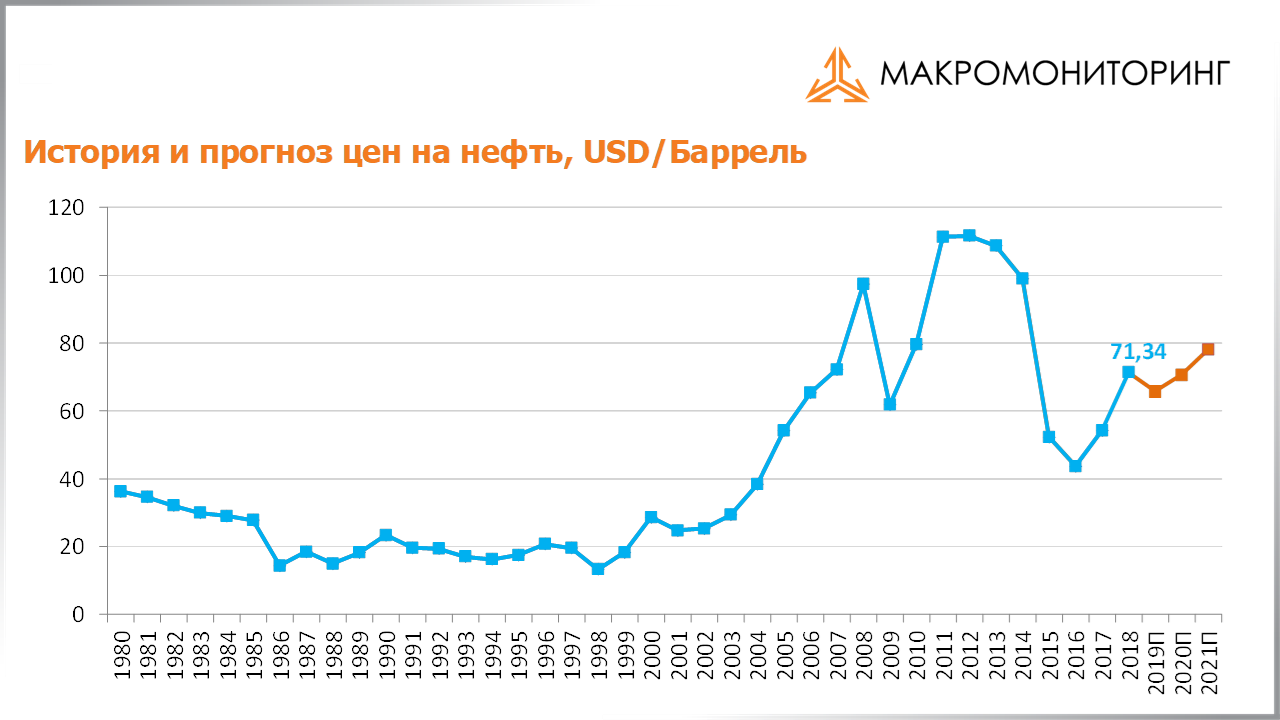

С момента выхода последней передачи цены на нефть снизились на 8,1% на фоне очередного раунда эскалации торгового конфликта между США и Китаем, а также новых данных Минэнерго США и Международного энергетического агентства, свидетельствующих о росте запасов топлива и ожиданиях более скромного роста спроса на нефть. На данный момент баррель нефти стоит 58 долларов и 57 центов.

Наш прогноз стоимости нефти на ближайшие годы Вы можете видеть на своих экранах. Мы ожидаем, что средняя цена на нефть в 2019 году сложится на уровне около 66 долларов за баррель.

Индекс Московской Биржи с момента выхода последней передачи снизился на 1,4% до отметки 2 690 пунктов. Капитализация российского фондового рынка составляет сейчас 44,5 трлн рублей.

При текущих котировках мультипликатор P/E российского фондового рынка равен 5,5. Что касается других стран, то P/E фондовых рынков развивающихся стран сейчас находится на уровне 13, стран с развитой экономикой – на уровне 18,5, при этом P/E индекса S&P500 составляет 21.

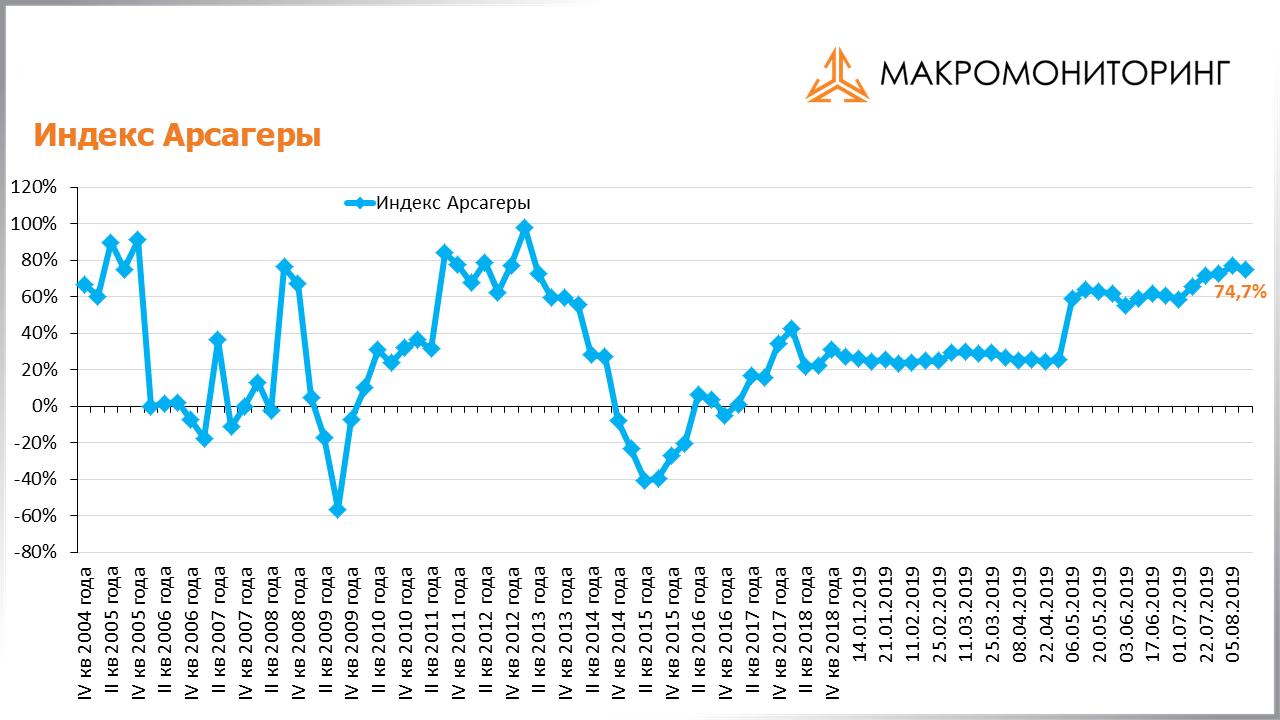

Если посчитать значение индекса МосБиржи на основе текущих процентных ставок и прибылей компаний за последний год, то мы увидим, что его значение должно составлять 4 699 пунктов. Разница текущего и расчетного значений индекса МосБиржи составляет сейчас 74,7%. Эту разницу мы называем индекс Арсагеры. Такое высокое значение индекса Арсагеры во многом было предопределено существенным ростом чистой прибыли ряда компаний, причем в некоторых случаях внушительный рост прибыли не был связан с результатами от их основной деятельности. Исторические значения индекса Арсагеры Вы можете сейчас видеть на своих экранах. Значение индекса можно трактовать как то, на сколько процентов должен измениться индекс Московской Биржи, чтобы достичь своего справедливого с фундаментальной точки зрения уровня.

Наш прогноз процентных ставок с учетом привычного соотношения доходностей на долевом и долговом рынках показывает, что на конец 2019 года можно ожидать P/E российского фондового рынка на уровне 9,5. С учетом наших ожиданий изменения совокупного объема корпоративных прибылей компаний, входящих в индекс Московской биржи, капитализация индекса МосБиржи с фундаментальной точки зрения должна увеличиться с начала года на 49%. С учетом дивидендных выплат, которые должны провести компании в текущем году, справедливое значение для индекса Московской биржи на конец 2019 года мы оцениваем на уровне 3 369 пунктов, что на 25% выше текущих значений.

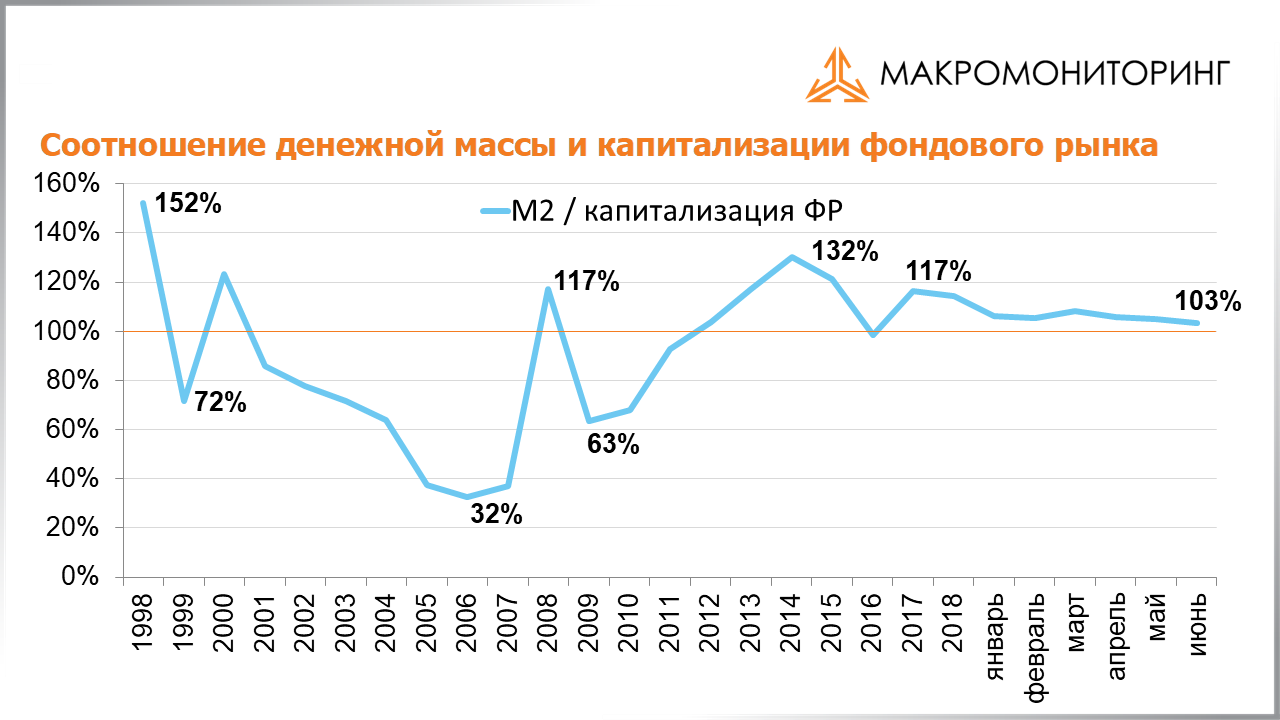

Кроме того, на текущий момент соотношение денежной массы и капитализации российского фондового рынка составляет порядка 104%. Такое высокое значение показателя М2/Капитализация говорит о том, что в настоящее время отечественный фондовый рынок остается интересным для приобретения активов. При этом мы ожидаем, что по итогам 2019 года рост денежной массы составит 10,5%.

Что касается рубля, то с момента выхода последней передачи его курс снизился на 2,9% на фоне снижения цен на нефть.

Международные резервы России по состоянию на 2 августа сократились на 3,5 млрд долл. и составили 516,8 млрд долл. на фоне отрицательной переоценки активов.

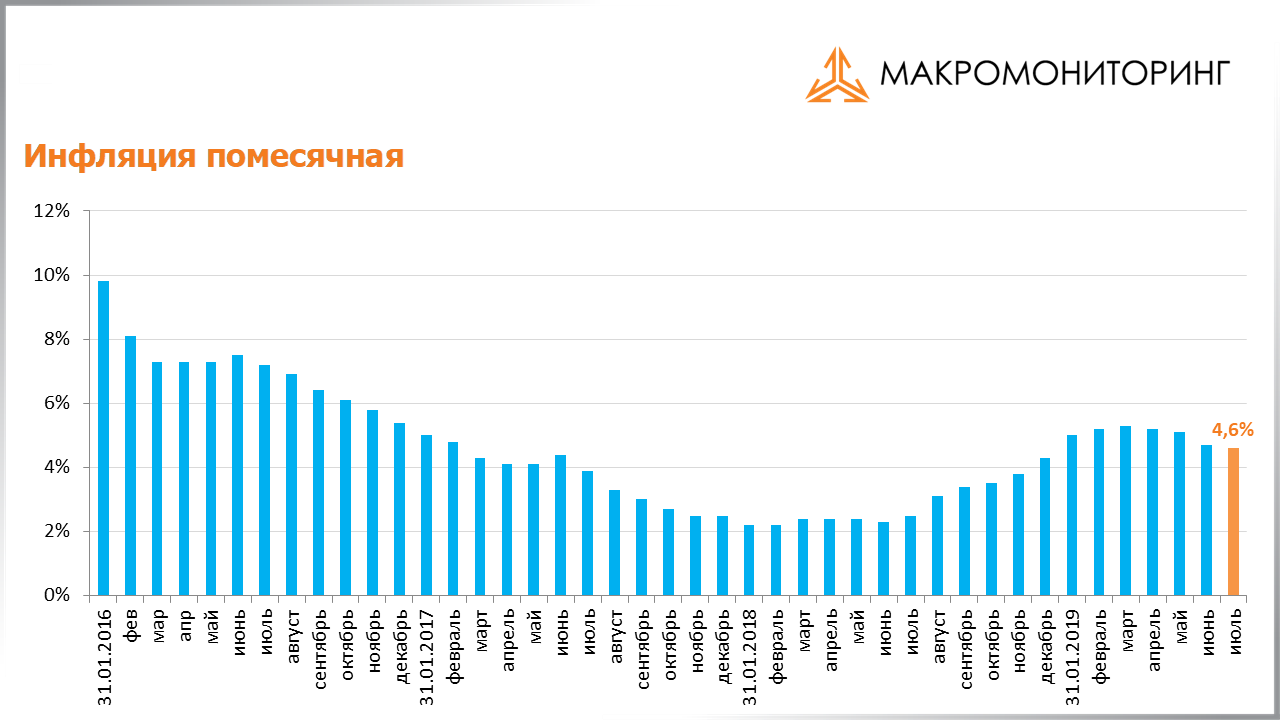

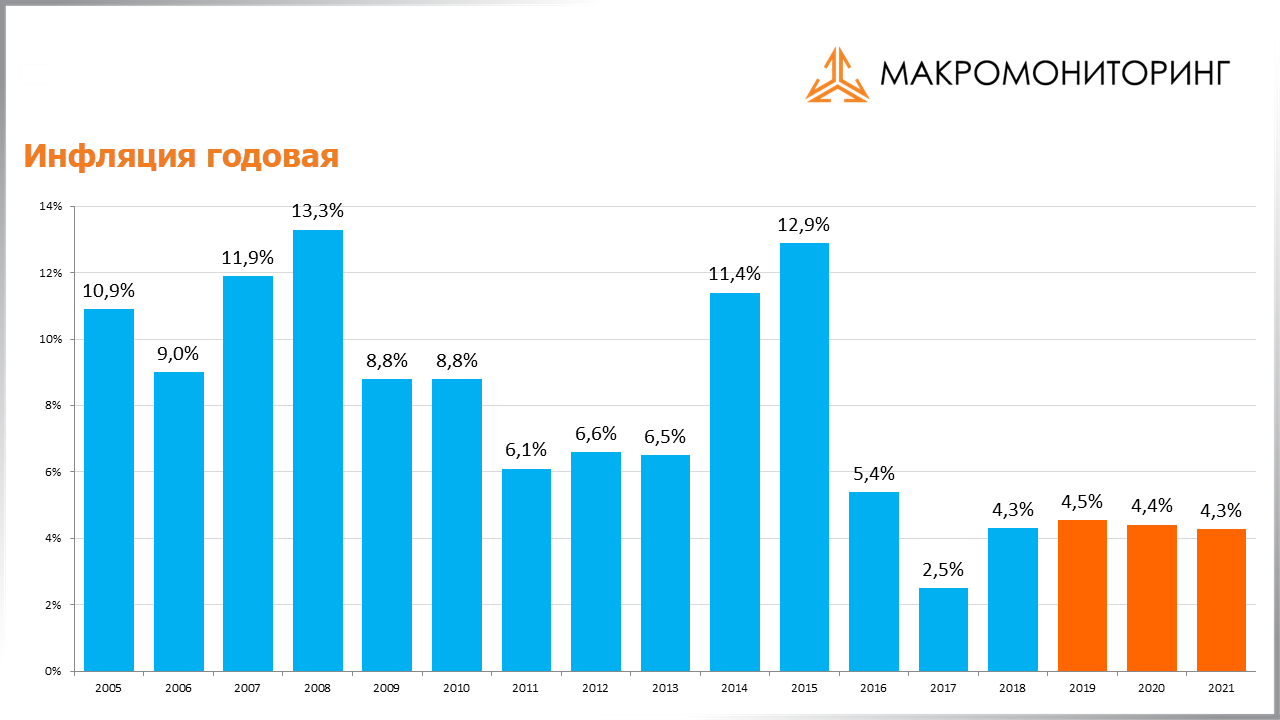

По данным Росстата, за период с 30 июля по 5 августа потребительские цены в стране не изменились. При этом неделей ранее инфляция составила 0,1%. По итогам июля цены выросли на 0,2%. С начала года инфляция составила 2,7%, при этом в годовом выражении по состоянию на 5 августа рост потребительских цен находится на уровне 4,6%.

Наш прогноз инфляции на ближайшие годы Вы можете видеть на своих экранах. На данный момент мы ожидаем, что темпы роста потребительских цен в ближайшие годы будут находиться в диапазоне 4-5%.

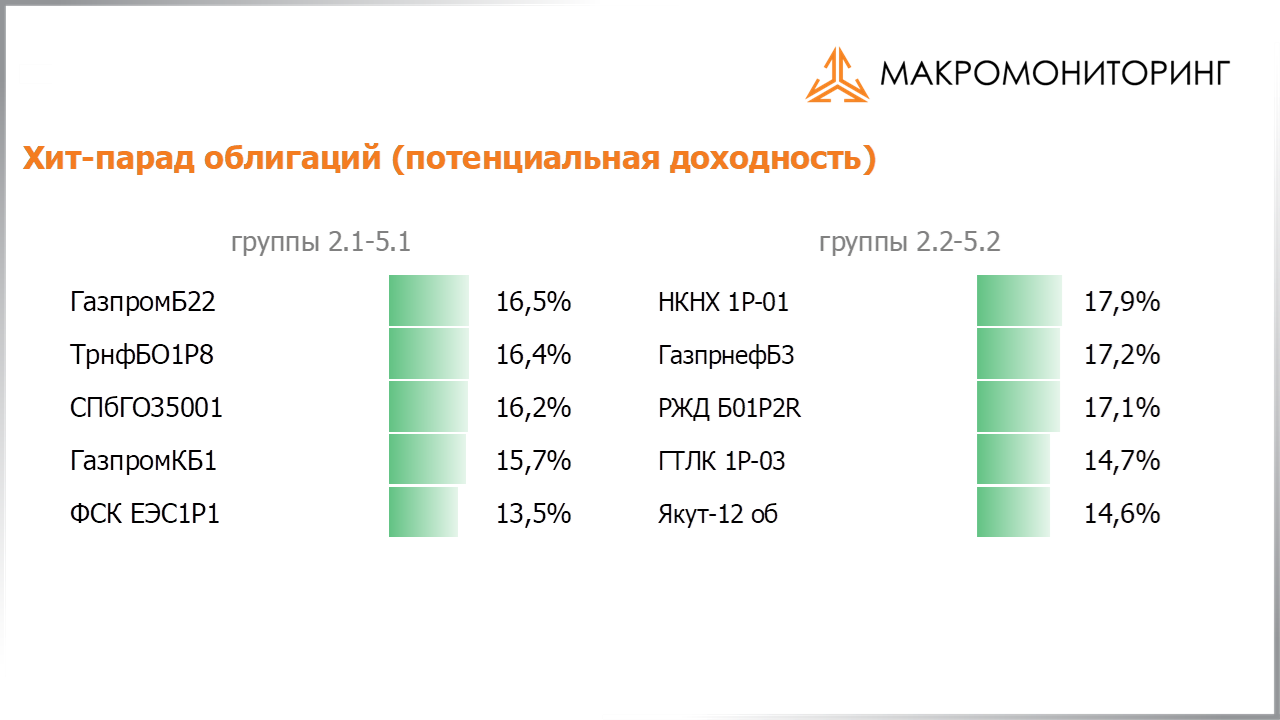

Что касается рынка облигаций, то за время, прошедшее с момента выхода последней передачи, доходность в корпоративном секторе сократилась на 4 б.п., в муниципальном секторе доходность не изменилась, а в государственном секторе доходность прибавила 2 б.п. Мы считаем, что при текущем уровне инфляции в России и уровне процентных ставок в мире, доходности на облигационном рынке России являются высокими.

По нашему мнению, в течение года процентные ставки будут снижаться. На данный момент мы ожидаем снижения уровня процентных ставок по корпоративному сегменту на 21,2%, по муниципальному сегменту - снижения на 19,8%, и по государственному сегменту – снижения на 16%.

Мы считаем, что в первых группах ликвидности среди корпоративных, муниципальных и государственных облигаций наиболее интересными являются облигации с большей дюрацией. Средняя дюрация облигаций, которым мы отдаем предпочтение в группах 2.1 и 5.1, составляет 4,6 года, в группах 2.2 и 5.2 средняя дюрация составляет 4,3 года.

На данном слайде представлены наши предпочтения на рынке государственных облигаций. Их средняя дюрация составляет 8 лет.

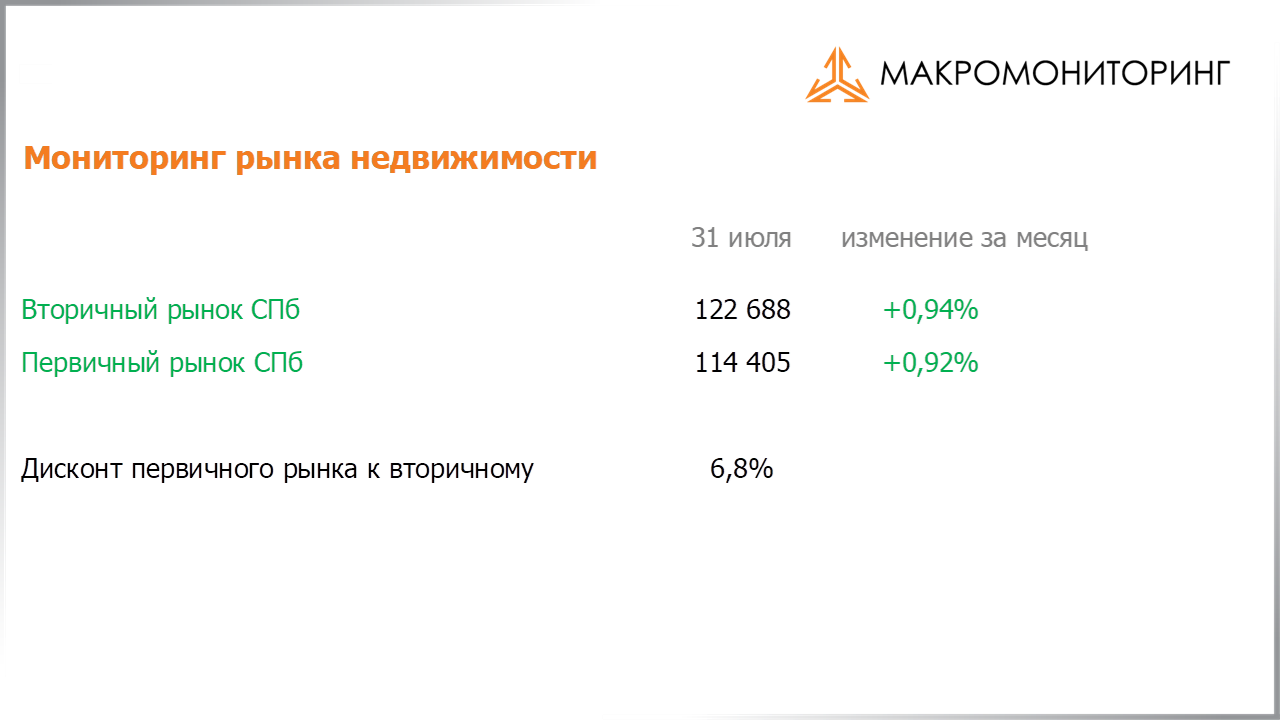

Что касается рынка недвижимости Санкт-Петербурга, то рост цен на вторичном рынке жилой недвижимости за июль составил 0,94%, а на первичном рынке недвижимости цены выросли на 0,92%. С начала года рост цен на первичном рынке составил 6,1%, в то время как на вторичном рынке цены выросли на 7,6%. Мы ожидаем, что по итогам 2019 года цены на вторичном рынке жилья Санкт-Петербурга вырастут на 8%.

Это были все новости, которыми я хотел с Вами поделиться. Спасибо за внимание и до свидания!

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|