Применение рекомендуемой структуры финансового капитала человека

- 0

- 2666

В данном материале проводится проверка адекватности рекомендаций о структуре финансового капитала при осуществлении регулярных инвестиций или регулярных выводов средств на потребление.

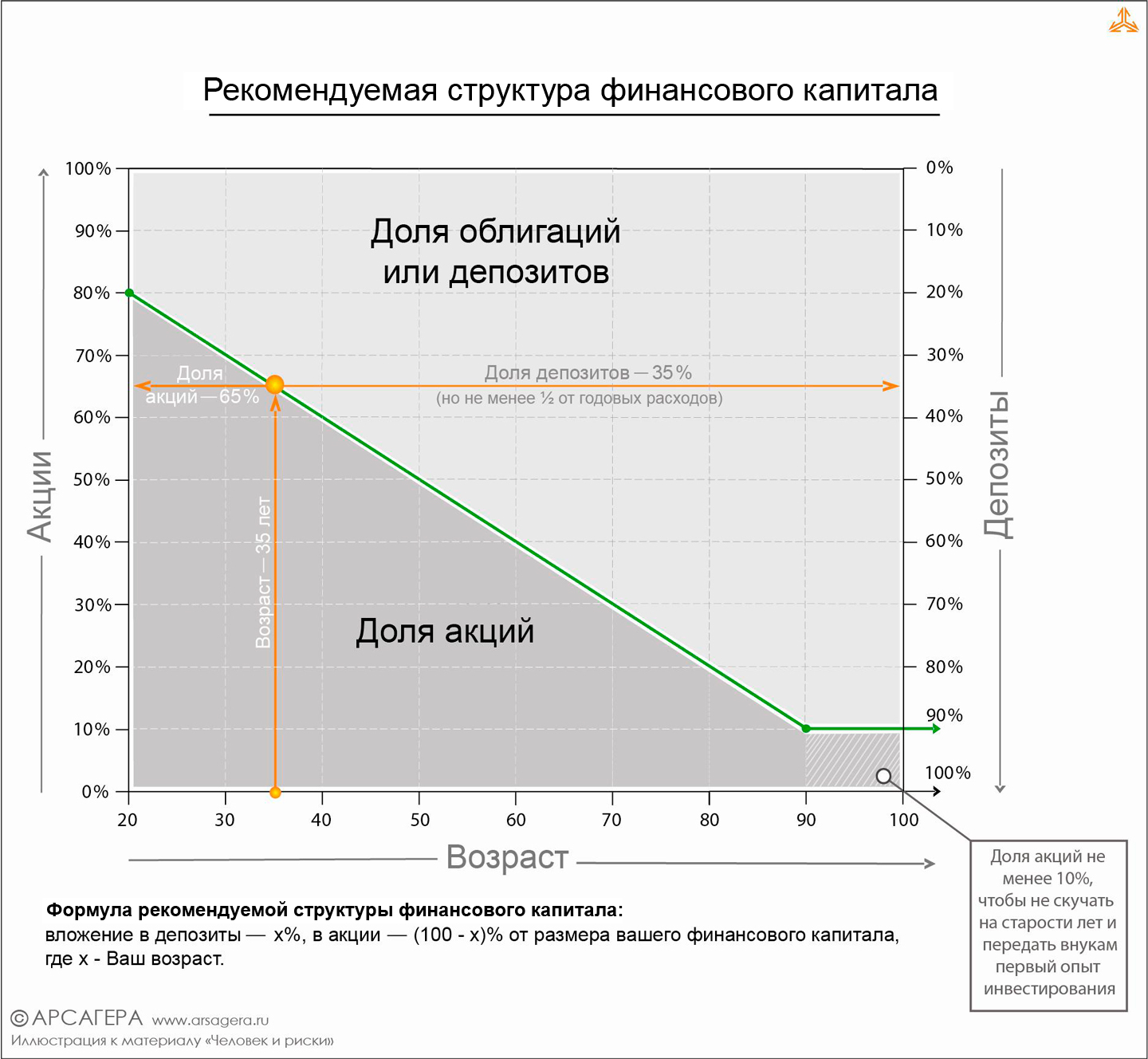

В статье «Человек и риски», с которой мы рекомендуем ознакомиться перед прочтением данного материала, приводится рекомендуемая структура финансового капитала человека в зависимости от возраста.

Для дальнейшей ясности дадим определение основным терминам этой статьи:

- Финансовый капитал человека – объем сбережений в виде финансовых активов, а именно: акций, облигаций и банковских вкладов (синоним – «депозитов»);

- Структура финансового капитала – соотношение между классами активов внутри финансового капитала: долевым капиталом (акции) и долговым (облигации, банковские вклады);

- Доход, часть которого можно направлять на инвестиции – заработная плата, рента за сдачу недвижимости, получение наследства и подарков в конвертах, бонусы и премии на работе. Кроме того, помимо основной работы у человека могут быть периодические подработки.

Целью данной статьи является проверка адекватности рекомендаций о структуре финансового капитала при осуществлении регулярных инвестиций, а также регулярных выводов средств на потребление. Ответим на следующие вопросы:

Какую часть дохода средний гражданин мог бы инвестировать ежемесячно без ущерба качеству жизни?

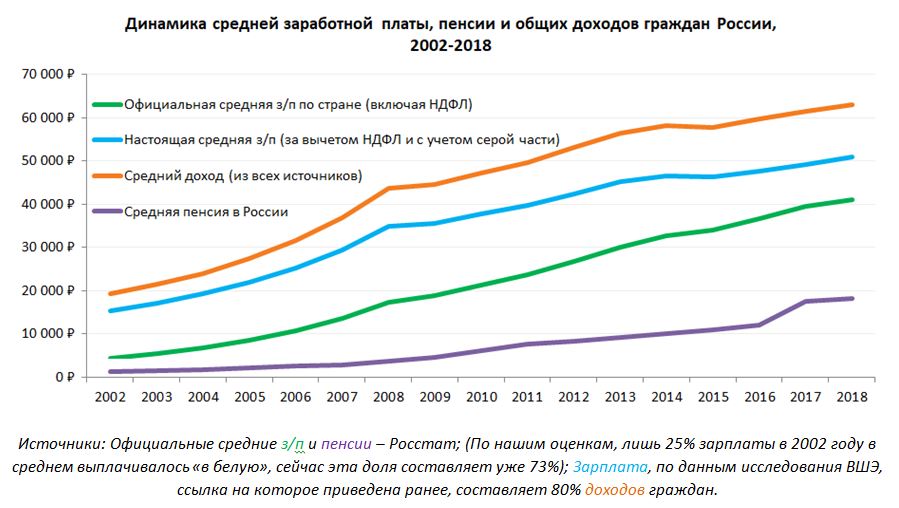

Опыт развитых стран показывает, что такой нормой сбережения является 15% от дохода человека. Именно от дохода, а не зарплаты, так как зарплата составляет лишь его часть. Наши расчеты на основании исследования ВШЭ показывают, что у среднего человека заработная плата формирует 80% доходов.

Изменяется ли доход человека с его возрастом?

Конечно. Здравый смысл подсказывает, что в начале карьеры человек набирается опыта, в середине трудовой деятельности он «на пике», а за этим пиком следует падение доходов и выход на пенсию. В расчетах мы будем использовать отклонение зарплаты от средней в зависимости от возраста. Графически этот «жизненный цикл» представлен ниже.

Возрастная группа «65+» имеет более высокую заработную плату, чем группа «60-64», так как в этом возрасте люди если и продолжают работать, то на относительно хорошо оплачиваемой должности.

В какие именно акции и облигации человеку стоит инвестировать?

В данной статье мы рассматриваем инвестиции в акции и облигации не как вложения в одну-две бумаги в надежде на результат, значительно превышающий рыночный. Осуществление сбережений в акциях и облигациях (а не попытки продать их через год в пять раз дороже) стоит понимать как участие в экономической деятельности эмитента, что наилучшим образом воплощается инвестициями в диверсифицированный портфель. К примеру, в портфель, повторяющий структуру индекса фондового рынка: в нашем случае это индекс МосБиржи для акций и Cbonds для облигаций.

Каким образом человек может инвестировать в диверсифицированный портфель на практике?

Конечно, он может самостоятельно повторять структуру индексов в своем портфеле на брокерском счете. Однако, это приведет к значительным транзакционным издержкам и временным затратам, ведь нужно будет следить за портфелем из десятков различных акций и облигаций. Оптимальным вариантом для осуществления регулярных инвестиций будет сочетание индексных фондов акций и облигаций. Вместо облигаций, как класса активов, может использоваться банковский депозит.

Несмотря на наличие комиссий, владение долевым и долговым капиталом через индексный фонд позволяет инвестору получать адекватную этим видам вложений доходность. Во-первых, ПИФ обеспечивает пайщикам налоговые преимущества. Во-вторых, по сравнению с самостоятельным инвестированием, пайщикам фондов требуется гораздо меньшее число операций (осуществление 1-2 банковских платежей в месяц вместо десятков торговых сделок). Наконец, учитывая объективную невозможность/нежелание самостоятельного использования трейдинговой платформы большинством населения, индексные фонды становятся оптимальным выбором. Индексные фонды в России появились лишь в 2004 году (ВТБ – Индекс ММВБ), а расчеты нашей статьи начинаются с 2002 года – поэтому, мы используем для расчетов синтетический, воображаемый паевой фонд. Цена пая этого фонда была восстановлена на основе значений индекса ММВБ, дивидендной доходности индекса и размеров комиссий.

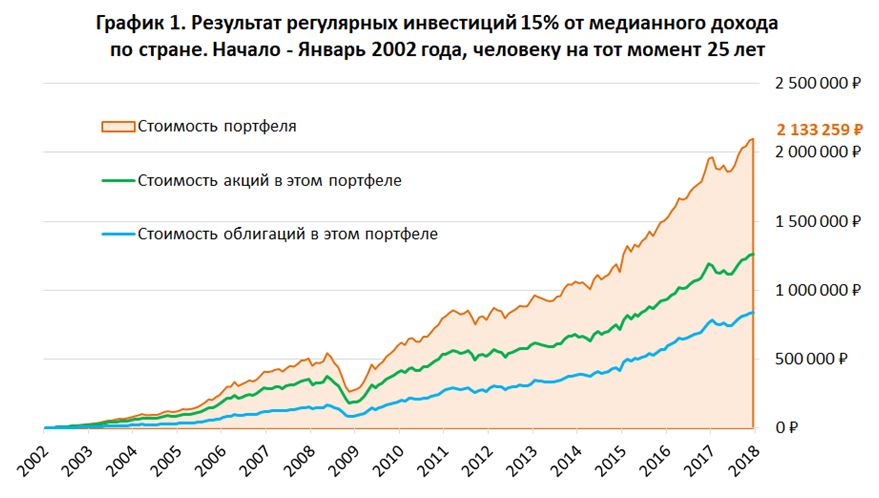

Пример №1. В начале 2002 года человеку 25 лет. Его доход равен медианному по стране, а норма сбережений – 15% от дохода.

Первым делом стоит понять, о каких конкретно суммах вложений будет идти речь. Продемонстрируем формулу определения ежемесячной суммы инвестирования на примере января 2002 года и января 2018 года.

Сумма вложения определяется четырьмя множителями:

1. Средний доход по стране с учетом ранее перечисленных источников. Эта величина отличается от официально публикуемой Росстатом «средней зарплаты» по трем причинам. Во-первых, показатель Росстата отражает начисленную (включая НДФЛ), а не выплаченную заработную плату. Во-вторых, этот показатель занижен относительно реально получаемых на руки сумм из-за наличия серых «зарплат в конвертах». В-третьих, как мы уже писали ранее, заработная плата не является единственным источником дохода.

2. Отношение медианного дохода к среднему, которое помогает учесть высокий уровень социального неравенства в стране. По данным Росстата, в 2013 году оно составило 72,2%. В наших расчетах принято за 75%, что отражает тренд на снижение социального неравенства.

Медианная величина дает более реалистичную для нашего исследования картину, чем средняя, так как ее значение не учитывает граждан с доходами, значительно превышающими средние. В странах с высоким уровнем социального неравенства средняя заработная плата завышена относительно фактических зарплат широких масс людей.

3. Коэффициент для возрастной группы, учитывающий карьерное продвижение человека (см. график выше в пункте «Изменяется ли доход человека с его возрастом?»).

4. Норма сбережений (в % от дохода, см. в этом же пункте).

Общая сумма вложений за 16 лет составит 1 024 067 рублей, а стоимость портфеля на 1 января 2018 года – 2 133 259 рублей. К этому моменту человеку из нашего примера 41 год. Если бы вместо фонда облигаций использовался депозит, итоговый результат был бы хуже лишь на 14 тысяч рублей. В графической интерпретации результатов портфеля можно не заметить, что в течение периода человек придерживался рекомендуемой структуры капитала в зависимости от возраста:

|

Месяц |

Возраст человека |

Стоимость доли акций в портфеле, руб. |

Стоимость доли облигаций в портфеле, руб. |

|

Январь 2002 |

25 |

1 445 (75%) |

482 (25%) |

|

Январь 2009 |

32 |

192 461 (68%) |

90 570 (32%) |

|

Январь 2018 |

41 |

1 258 623 (59%) |

874 636 (41%) |

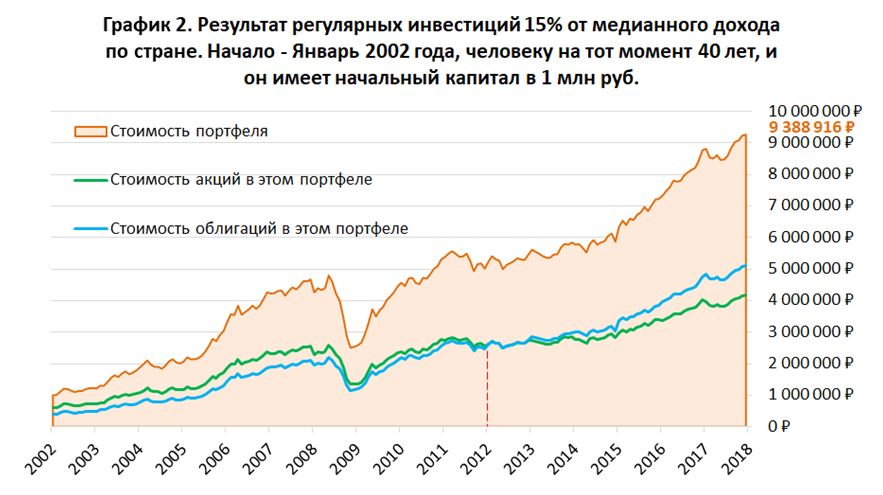

Пример №2. В начале 2002 года человеку 40 лет, и он имеет сбережения в объеме 1 млн руб. Его доход равен медианному по стране, а норма сбережений – 15% от дохода.

Начать инвестировать в 25 лет лучше, чем в 40. В то же время, лучше поздно, чем никогда: при наличии стартового капитала в 1 млн руб. и дальнейших регулярных инвестициях 15% дохода (медианного по стране), человек, которому в 2002 году было 40 лет, к январю 2018 года мог бы иметь портфель в 9,4 млн руб.

На Графике №2 видно, как в 50 лет (2012 год) доля облигаций начинает превосходить долю акций. Объем вложений в данном сценарии составил 1 915 825 руб. за 16 лет, но половина этой суммы (1 миллион рублей) была внесена в качестве стартового капитала.

Пример №3. В начале 2002 года человеку 60 лет, и он имеет сбережения. Но совершает он не регулярные инвестиции, а наоборот, регулярные выводы средств. Целью человека является сохранение уровня потребления на пенсии.

В первых двух примерах было показано, как человек может использовать правило оптимальной структуры капитала в зависимости от возраста при осуществлении регулярных инвестиций. В третьем примере мы рассмотрим, как это правило действует при регулярном выводе средств из портфеля на потребление.

Предположим, что в начале 2002 года человеку было 60 лет, и он вышел на пенсию. Уровень потребления, который он желает сохранить – 85% от дохода работающего человека. Почему 85%, а не 100%? Дело в том, что 15% дохода, как мы писали ранее, стоит направлять на сбережения, а оставшиеся 85% можно использовать для текущего потребления. Следовательно, для сохранения уровня потребления на пенсии, достаточно обеспечить себе денежный поток в 85% от доходов работающего человека, а не все 100%. Как и раньше, доход будет принят за медианный по стране. Итак, какую же сумму нужно выводить из портфеля ежемесячно?

По этому правилу, в январе 2002 года человеку придется вывести из портфеля 7 773 рубля, а в январе 2017 уже 14 415 руб.

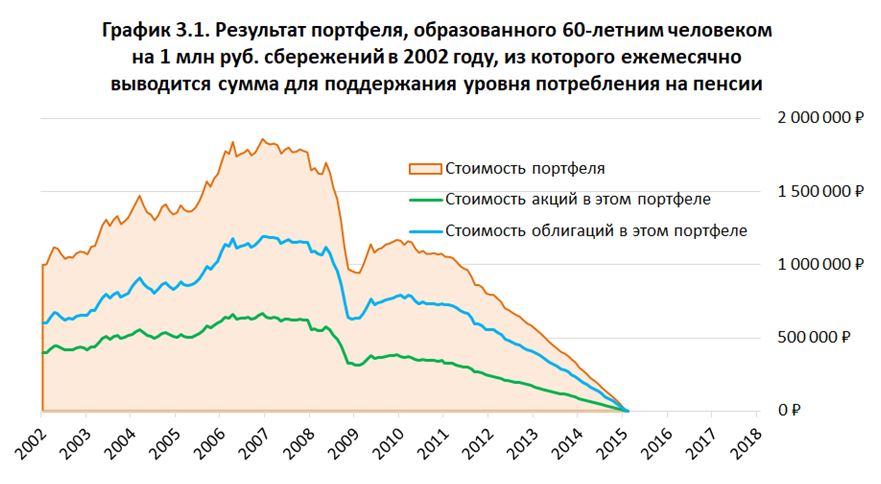

Пусть, в качестве примера, стартовый капитал человека в начале 2002 года равен 1 миллиону рублей. Вложен этот миллион по правилу оптимальной структуры капитала для соответствующего возраста (ему 60 лет) – 40% в акции, 60% - в облигации. Отметим, что капитал в 1 млн руб. по меркам 2002 года был довольно солидным. Он обладал покупательной способностью, сравнимой с 4,25 млн руб. сегодня.

Как видно из Графика 3.1., капитала в 1 млн рублей в 2002 году хватило бы на поддержание уровня потребления лишь в течение 13 лет. К февралю 2015 года он был бы полностью «проеден». Совершенно другой результат был бы, если бы капитал в начале 2002 года равнялся 2 миллионам рублей.

Портфель, несмотря на вывод 3 542 306 руб. в течение 16 лет, к началу 2018 года стоил бы более 5 миллионов рублей!

Выводы:

- Правило оптимальной структуры капитала в зависимости от возраста заключается в том, что, по мере взросления человека, доля акций в его портфеле должна постепенно замещаться облигациями или депозитами. В долгосрочном периоде эта стратегия ограничивает доходность портфеля, но делает его менее чувствительным к кризисам.

- Инвестиции в акции стоит начинать лишь после того, как человек обзаведется подушкой безопасности на банковском вкладе. Важно, чтобы к этим средствам была возможность быстрого доступа (в течение 1-2 рабочих дней). Проценты, начисляемые на остаток по дебетовым картам, сейчас близки к ставкам по депозитам, поэтому финансовый резерв можно хранить на обыкновенной дебетовой карте. Пока размер этой подушки не превысит объем полугодовых расходов, приступать к инвестициям в долевые инструменты не стоит.

- Средний гражданин не сможет стать миллионером лишь благодаря осуществлению регулярных инвестиций. Однако, ежемесячно сберегая долю дохода (15%), за 8-10 лет человек может сформировать капитал, который будет превышать размер его годового дохода. Разумеется, Mercedes S-класса на эти деньги не купишь, но у огромного числа людей нет и скромного объема сбережений. Капитал в размере годового дохода позволяет, как минимум, обезопасить себя и свою семью на случай серьезных проблем со здоровьем, потерей места работы, возникновением крупных незапланированных расходов. Для семьи, в которой работают оба супруга, результат из примеров 1 и 2 можно умножать на два.

- Наличие стартового капитала (в добавок к регулярным, но небольшим вложениям) значительно увеличивает доходность портфеля в долгосрочном периоде. Для людей, у которых его нет, крайне важно начать инвестировать в как можно более молодом возрасте.

- При достижении определенного возраста разумным действием является прекращение инвестирования и вывод средств из портфеля на потребление. При этом также стоит придерживаться структуры капитала по правилу равенства доли облигаций/депозитов Вашему возрасту.