Транзакционные издержки и их влияние на результат инвестирования. Формула стоимости услуг доверительного управления.

- 23

- 2740

В этом материале мы рассмотрим, какие расходы несет инвестор, осуществляя сбережения в ценных бумагах и какое влияние эти расходы оказывают на результат инвестирования.

«Жизнь проще, чем кажется, но сложнее, чем думаешь…»

«Скромность не только украшает человека, но и делает его богаче…»

Немногие задумываются, насколько важным является для инвестора уровень транзакционных издержек (ТИ), которые он несет, осуществляя сбережения в ценных бумагах. В данной статье мы расскажем об этом и приведем результаты наших исследований. К транзакционным издержкам можно отнести все виды расходов по операциям, связанным с ценными бумагами: приобретение, владение, хранение, продажа, получение дохода, доверительное управление.

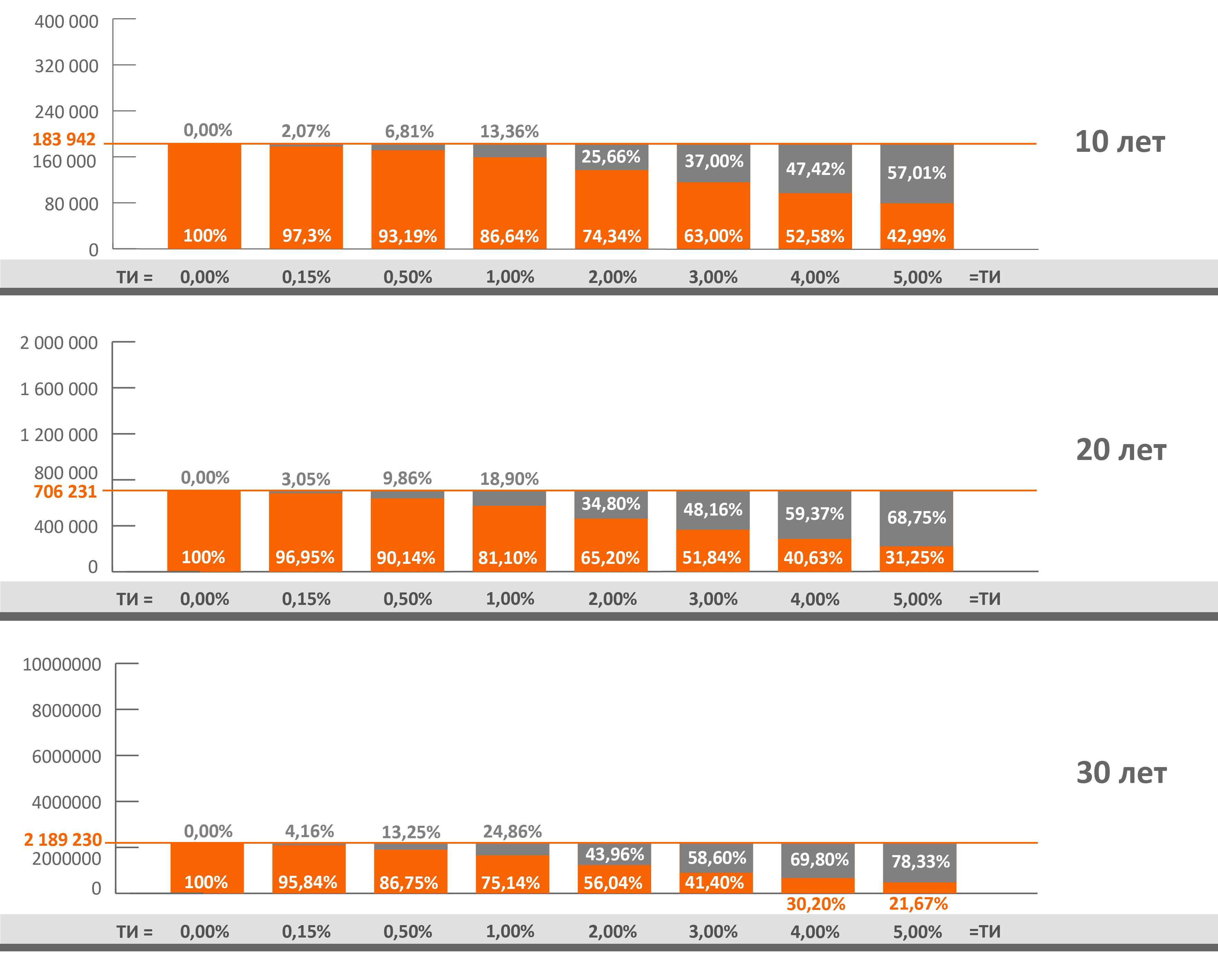

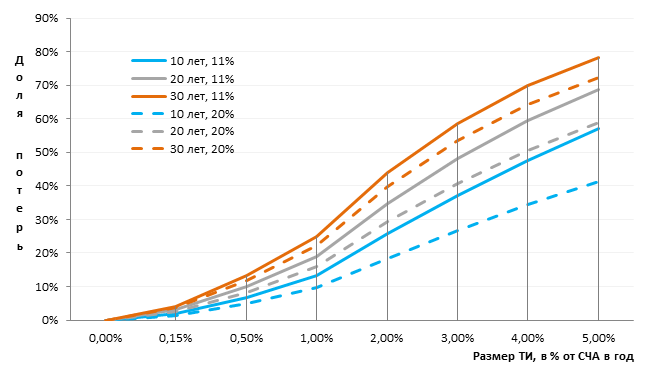

Влияние размера ТИ на результат инвестора, доля потерь в зависимости от уровня доходности.

Приведем результаты инвестирования для следующих вводных данных:

|

Инфляция |

Реальная ставка |

Общая доходность |

|---|---|---|

|

6% |

5% |

11% |

|

Начальная сумма инвестиций |

100 000 |

|

На данном этапе мы не учитываем влияние налогов. Результаты для разного уровня ТИ (в % от стоимости портфеля) приведены в таблице:

|

Транзакционные издержки (ТИ) |

||||||||

|

0.00% |

0.15% |

0.50% |

1.00% |

2.00% |

3.00% |

4.00% |

5.00% |

|

|

|

Срок, 10 лет |

|||||||

|

Доход |

183 942 |

180 128 |

171 408 |

159 374 |

136 736 |

115 892 |

96 715 |

79 085 |

|

Потери |

0 |

3 814 |

12 534 |

24 568 |

47 206 |

68 050 |

87 227 |

104 857 |

|

в % |

0.00% |

2.07% |

6.81% |

13.36% |

25.66% |

37.00% |

47.42% |

57.01% |

|

Срок, 20 лет |

||||||||

|

Доход |

706 231 |

684 719 |

636 623 |

572 750 |

460 441 |

366 096 |

286 968 |

220 714 |

|

Потери |

0 |

21 513 |

69 608 |

133 481 |

245 790 |

340 135 |

419 263 |

485 518 |

|

в % |

0.00% |

3.05% |

9.86% |

18.90% |

34.80% |

48.16% |

59.37% |

68.75% |

|

Срок, 30 лет |

||||||||

|

Доход |

2 189 230 |

2 098 219 |

1 899 256 |

1 644 940 |

1 226 768 |

906 266 |

661 226 |

474 349 |

|

Потери |

0 |

91 011 |

289 974 |

544 289 |

962 462 |

1 282 964 |

1 528 004 |

1 714 881 |

|

в % |

0.00% |

4.16% |

13.25% |

24.86% |

43.96% |

58.60% |

69.80% |

78.33% |

То есть при издержках более 2%, инвестор теряет на больших сроках инвестирования свыше половины прибыли! И это еще до итогового налогообложения.

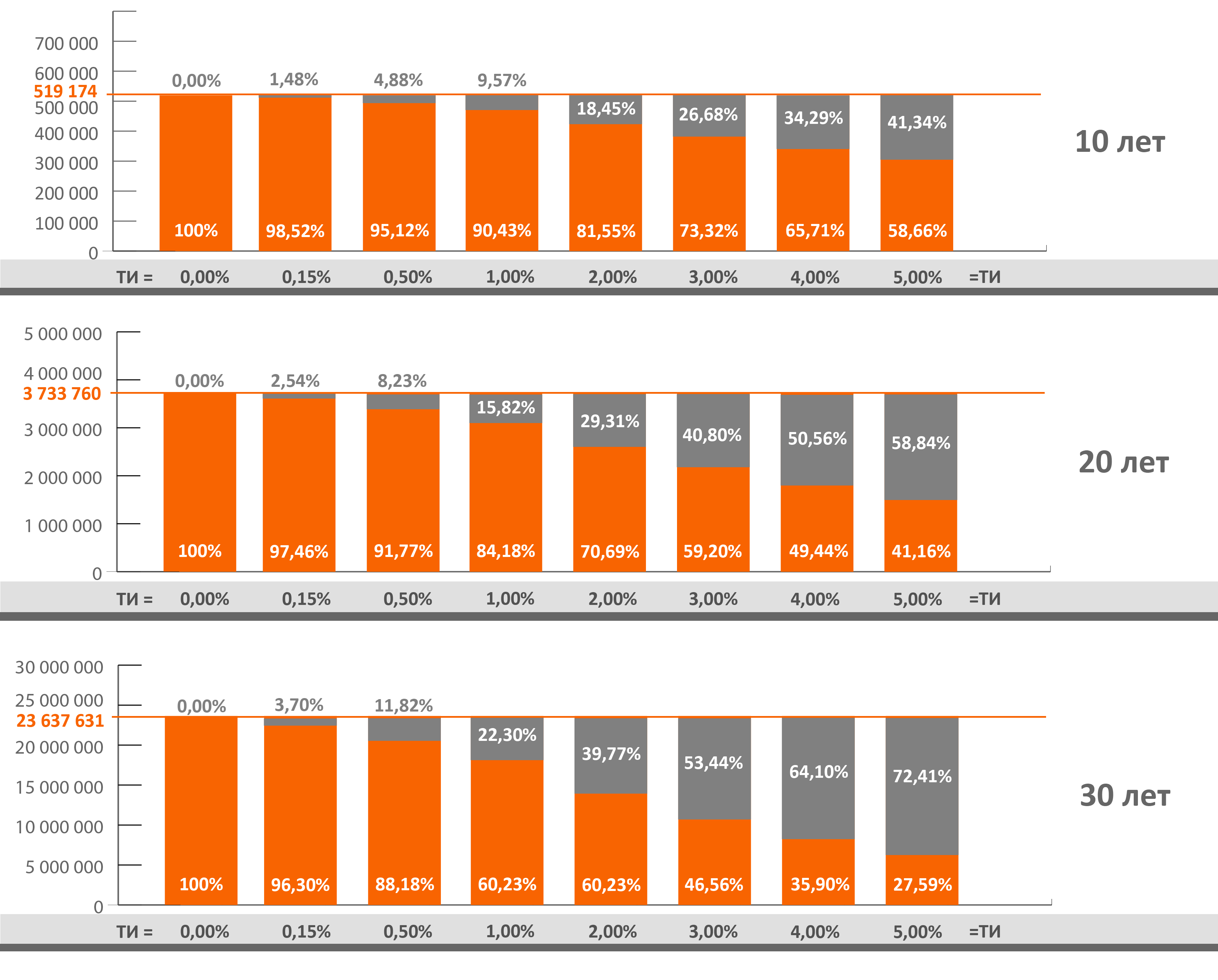

Увеличение абсолютных размеров доходности инвестирования не сильно меняет картину.

|

Инфляция |

Реальная ставка |

Общая доходность |

|---|---|---|

|

11% |

9% |

20% |

|

Начальная сумма инвестиций |

100 000 |

|

По-прежнему не учитываем влияние налогов. Результаты приведены в таблице:

|

|

Транзакционные издержки (ТИ) |

|||||||

|

|

0.00% |

0.15% |

0.50% |

1.00% |

2.00% |

3.00% |

4.00% |

5.00% |

|

|

Срок, 10 лет |

|||||||

|

Доход |

519 174 |

511 477 |

493 853 |

469 468 |

423 384 |

380 683 |

341 144 |

304 556 |

|

Потери |

0 |

7 696 |

25 321 |

49 705 |

95 790 |

138 491 |

178 030 |

214 618 |

|

в % |

0.00% |

1.48% |

4.88% |

9.57% |

18.45% |

26.68% |

34.29% |

41.34% |

|

Срок, 20 лет |

||||||||

|

Доход |

3 733 760 |

3 639 046 |

3 426 615 |

3 142 942 |

2 639 303 |

2 210 560 |

1 846 076 |

1 536 654 |

|

Потери |

0 |

94 714 |

307 145 |

590 818 |

1 094 457 |

1 523 200 |

1 887 684 |

2 197 106 |

|

в % |

0.00% |

2.54% |

8.23% |

15.82% |

29.31% |

40.80% |

50.56% |

58.84% |

|

Срок, 30 лет |

||||||||

|

Доход |

23 637 631 |

22 763 418 |

20 842 916 |

18 367 531 |

14 237 064 |

11 006 465 |

8 484 988 |

6 521 177 |

|

Потери |

0 |

874 214 |

2 794 715 |

5 270 100 |

9 400 568 |

12 631 166 |

15 152 644 |

17 116 454 |

|

в % |

0.00% |

3.70% |

11.82% |

22.30% |

39.77% |

53.44% |

64.10% |

72.41% |

Влияние размера ТИ при различных сроках инвестирования и уровнях доходности:

Итоговая для инвестора доходность в годовых процентах до вычета налогов для разного уровня ТИ представлена в следующей таблице:

|

ТИ |

0.00% |

0.15% |

0.50% |

1.00% |

2.00% |

3.00% |

4.00% |

5.00% |

|

Итоговая доходность |

11.00% |

10.85% |

10.50% |

10.00% |

9.00% |

8.00% |

7.00% |

6.00% |

Минимальным можно считать уровень издержек в 0.15% от размера портфеля в год для рядового инвестора, инвестирующего в самостоятельно формируемый индексный портфель.

Главным конкурентом сбережений на фондовом рынке является депозит. Необходимо отметить, что уровень депозитной доходности в долгосрочном периоде равняется размеру инфляции. Кроме того,необходимо учитывать налогообложение доходов по депозитам, имеющее льготный режим для определенных сумм и сроков.

(Вопрос на полях: не является ли это еще одним приемом (в дополнение к низкой финансовой грамотности) с целью отодвинуть население от становления владельцем настоящей собственности – собственности на средства производства – акций?).

Предсказуемость и линейный рост сбережений в депозитах делает этот инструмент очень комфортным. Доходность инвестиций на фондовом рынке, в первую очередь на рынке акций, должна превосходить в долгосрочном периоде доходность депозита. Если принять, что согласно статистике долгосрочная первичная (до вычета ТИ) доходность рынка акций (основного фондового индекса) с учетом дивидендов превышает доходность депозитов на 3-5%, то становится очевидным предельный уровень ТИ для инвестора. Также необходимо оценить влияние на уровень итоговой доходности налогообложения доходов от операций с ценными бумагами.

Влияние налогов и срока их уплаты на результат инвестора.

Приведем результаты инвестирования 100 000 рублей для разного уровня процентных ставок:

|

Инфляция |

6% |

11% |

||||

|

Реальная ставка |

5% |

9% |

||||

|

Общая доходность |

11% |

20% |

||||

|

срок, лет |

30 |

20 |

10 |

30 |

20 |

10 |

|

потенциальный доход |

2 189 230 |

706 231 |

183 942 |

23 637 631 |

3 733 760 |

519 174 |

|

доходность |

11.00% |

11.00% |

11.00% |

20.00% |

20.00% |

20.00% |

|

Потери при налоге 13% (ежегодно) |

737 737 |

184 170 |

34 531 |

11 433 728 |

1 359 975 |

121 802 |

|

доля потерь |

33.70% |

26.08% |

18.77% |

48.37% |

36.42% |

23.46% |

|

итоговая доходность |

9.57% |

9.57% |

9.57% |

17.40% |

17.40% |

17.40% |

|

Потери при налоге 13% (в конце срока) |

284 600 |

91 810 |

23 912 |

3 072 892 |

485 389 |

67 493 |

|

доля потерь |

13.00% |

13.00% |

13.00% |

13.00% |

13.00% |

13.00% |

|

итоговая доходность |

10.51% |

10.33% |

10.03% |

19.45% |

19.19% |

18.62% |

Как мы видим, влияние налога и срока его уплаты крайне сильно влияют на итоговый результат. Потери инвестора от ежегодной уплаты налога на весь доход за год на долгих сроках в разы больше в сравнении с уплатой налога в конце срока инвестирования! Такой значительный эффект дают так называемые налоговые каникулы, то есть возможность реинвестировать ежегодную прибыль с уплатой налога только в конце срока. При более высоких уровнях доходностей потери из-за ежегодного вывода средств на налоги увеличиваются до неприличных размеров. Стоит отметить, что даже если инвестор не совершает операций с определенной акцией и, как следствие, не обязан по итогам года платить налог с курсового роста, то налог на дивиденды будет уплачен автоматически. Если учесть, что доход портфеля от дивидендов составляет в среднем 30-40% от общей годовой доходности, то даже при отсутствии активных действий инвестор теряет существенные суммы, которые мог бы реинвестировать. Открытый паевой инвестиционный фонд (ОПИФ) обладает значительными налоговыми преимуществами: результат от операций с ценными бумагами и дивиденды не облагаются налогом, а налога на прирост стоимости пая при погашении можно избежать, продержав паи в собственности более 3-х лет. Подробней «Какие налоги платит ПИФ? Как получать регулярный доход пайщику?».

Несложно оценить преимущество ОПИФ, как формы управления портфелем, в сравнении с самостоятельным способом инвестиций в процентах от стоимости чистых активов (размер портфеля ценных бумаг фонда) в виде ТИ, которые инвестор мог бы выплачивать ежегодно за возможность получать налоговые каникулы, а в итоге и вообще не платить налог на доходы. Для этого достаточно сопоставить абсолютные размеры потерь инвестора от ТИ в первых таблицах с размером потерь от уплаты налогов. Получаем следующие соответствия:

|

|

|

Эквивалент ежегодных ТИ от СЧА |

|---|---|---|

|

Возможности паевого инвестиционного фонда |

Уплата 13% при погашении паев в конце срока инвестирования Использование налоговой льготы при удержании паев более 3-х лет |

≈0.5%

≈0.0% |

|

Самостоятельное инвестирование |

Ежегодная уплата 13% от дохода за год Уплата 13% от дохода в конце срока инвестирования |

≈1.5%

≈0.5% |

Следует отметить, что случай, указанный в нижней строке таблицы, когда инвестор при самостоятельном инвестировании уплачивает налог от всего дохода только в конце срока, на практике невозможен в силу приведенного выше примера (ежегодное получение дивидендов).

Вычисляем преимущество ОПИФ в процентах от стоимости чистых активов (СЧА):

|

|

Эквивалент ежегодной потери от СЧА при уплате 13% при погашении паев (≈0.5%) |

Эквивалент ежегодной потери от СЧА при использовании 3-х-летней льготы (≈0.0%) |

|---|---|---|

|

Ежегодная уплата 13% от дохода за год (≈1.5%) |

≈1.0% (1.5% - 0.5%) |

≈1.5%(1.5% - 0.0%) |

|

Уплата 13% от дохода в конце срока инвестирования (≈0.5%) |

≈0.0% (0.5% - 0.5%) |

≈0.5% (0.5% - 0.0%) |

Округленно преимущество ОПИФа, как формы управления портфелем, в части уплаты налогов в долгосрочном периоде можно оценить в размере 0.5-1.0% ежегодных ТИ. Если общие ТИ ОПИФа меньше указанного размера, а эффективность управления одинаковая, например, равняется среднерыночной, то рациональным поведением долгосрочного инвестора будет осуществлять сбережения посредством ОПИФа.

Активное управление: цели и риски.

Цель активного управления — получение результата выше среднерыночного (упрощенно результат основного фондового индекса акций, включающего дивиденды). Добиться данной цели можно двумя способами: игрой на колебаниях курсовой стоимости или формированием портфеля в долях, отличающихся от структуры фондового индекса (отсутствие определенных акций в индексе означает их долю, равную нолю). Способ игры на колебаниях мы не рассматриваем – УК Арсагера не считает возможной эффективную игру на колебаниях в долгосрочном периоде. Основу второго способа составляет кропотливый анализ деятельности всех эмитентов, возможных к приобретению в портфель, с целью формирования пула акций, обладающих средневзвешенной потенциальной доходностью, превышающей средневзвешенную потенциальную доходность акций из состава индекса.

Таким образом, если мы рассуждаем об осознанном и неслучайном процессе получения альфы (α – величина превышения результата фондового индекса), то это связано с серьезными трудозатратами в области фундаментальных исследований и скрупулезной аналитической работой как на уровне макроэкономики (прогноз уровня процентных ставок, величины инфляции, кросс-курсов валют, цен на сырьевых рынках, динамики ВВП и пр.), так и на уровне микроэкономики (прогноз экономических показателей деятельности конкретных компаний).

Споры о целесообразности предпринимаемых действий с целью получения α не утихают с момента изобретения индексных фондов, мы лишь отметим факт того, что одним из основных видов услуги доверительного управления (если фонд не индексный) является деятельность управляющего с целью превзойти среднерыночный результат. В противном случае инвестору целесообразно вложить средства в индексный фонд.

Следует напомнить статистику результатов участников рынка по сравнению с результатом индекса + дивиденды: 80% – хуже, 13% – равны, 7% – лучше. Случайный выбор управляющего приводит к вероятности не проиграть индексу в 20%. Подробнее о причинах такой статистики в статье «Кто выигрывает на фондовом рынке?».

Поэтому большое количество инвесторов на развитых рынках в качестве приоритетного инструмента сбережений в акциях выбирают индексные фонды с минимальными ТИ.

Но фондовый рынок не может состоять исключительно из индексных фондов. Кроме того, у индексного инвестирования существует ряд существенных недостатков – материал на эту тему «Индексный фонд. Выбор и смысл». Также важным моментом являются результаты инвестирования в фонды, работающие с α в долгосрочном периоде.

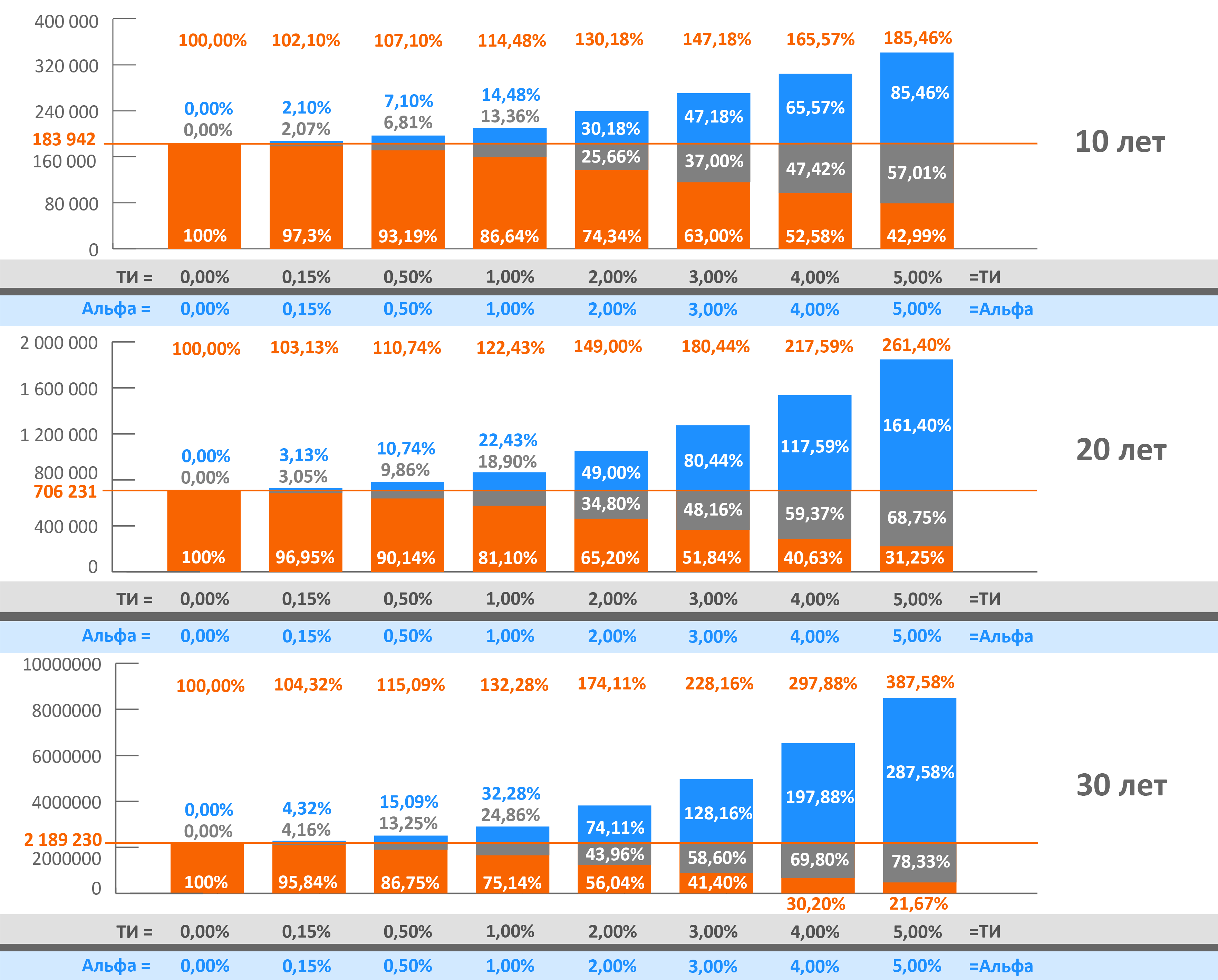

Приведем результаты инвестирования для следующих вводных данных:

|

Инфляция |

Реальная ставка |

Общая доходность |

|---|---|---|

|

6% |

5% |

11% |

|

Начальная сумма инвестиций |

100 000 |

|

Результат инвестиций для различных значений α до налогообложения:

|

α |

||||||||

|

Величина альфы |

0.00% |

0.15% |

0.50% |

1.00% |

2.00% |

3.00% |

4.00% |

5.00% |

|

|

Срок, 10 лет |

|||||||

|

Доход |

183 942 |

187 803 |

196 995 |

210 585 |

239 457 |

270 722 |

304 556 |

341 144 |

|

Доход из-за α |

0 |

3 860 |

13 053 |

26 643 |

55 515 |

86 780 |

120 614 |

157 201 |

|

в % к рыночному |

0.00% |

2.10% |

7.10% |

14.48% |

30.18% |

47.18% |

65.57% |

85.46% |

|

Срок, 20 лет |

||||||||

|

Доход |

706 231 |

728 303 |

782 058 |

864 629 |

1 052 309 |

1 274 349 |

1 536 654 |

1 846 076 |

|

Доход из-за α |

0 |

22 072 |

75 827 |

158 398 |

346 078 |

568 118 |

830 423 |

1 139 845 |

|

в % к рыночному |

0.00% |

3.13% |

10.74% |

22.43% |

49.00% |

80.44% |

117.59% |

161.40% |

|

Срок, 30 лет |

||||||||

|

Доход |

2 189 230 |

2 283 878 |

2 519 667 |

2 895 992 |

3 811 590 |

4 995 016 |

6 521 177 |

8 484 988 |

|

Доход из-за α |

0 |

94 648 |

330 437 |

706 763 |

1 622 360 |

2 805 786 |

4 331 948 |

6 295 758 |

|

в % к рыночному |

0.00% |

4.32% |

15.09% |

32.28% |

74.11% |

128.16% |

197.88% |

287.58% |

Как видно из таблицы, небольшое, на первый взгляд, преимущество над рыночным результатом (индекс + дивиденды) дает очень существенный дополнительный доход, особенно при долгосрочных вложениях.

Сравним результаты работы четырех фондов для приведенных выше вводных данных. Фонд И – индексный фонд с минимальными ТИ.

|

|

Эффективность управления |

ТИ |

Ежегодный результат к индекс+дивиденды (α) |

Доход инвестора |

||

|---|---|---|---|---|---|---|

|

10 лет |

20 лет |

30 лет |

||||

|

Фонд А |

+6% к результату индекс+дивиденды |

3.00% |

+3.00% |

270 722 +270% |

1 274 349 +1 274% |

4 995 016 +4 995% |

|

Фонд Б |

= индекс+дивиденды |

3.00% |

-3.00% |

115 892 +116% |

366 096 +366% |

906 266 +906% |

|

Фонд В |

-2% к результату индекс+дивиденды |

3.00% |

-5.00% |

79 085 +79% |

220 714 +220% |

474 349 +474% |

|

Фонд И |

= индекс+дивиденды |

0.15% |

-0.15% |

180 128 +180% |

684 719 +685% |

2 098 219 +2 098% |

По итогам 30 лет инвестирования разница дохода пайщика на вложенные 100 000 в фонд, который опережает ежегодно индекс на 3%, против фонда, который отстает на 3%, просто огромна: 5 млн против 900 тыс.! Доход же фонда с результатом на 5% менее индексного (что фактически равняется инвестированию с доходностью депозита 11%-5%=6% – уровень инфляции) всего 474 тыс., что в 10 раз меньше, чем у фонда с α = 3%.

Как мы уже упоминали выше, инвестор вкладывает в акции с целью получить доходность, превышающую доходность депозита. Существует две стратегии, между которыми инвестор должен сделать выбор (безусловно, можно распределить средства и между этими двумя способами):

- Индексное инвестирование (основной фондовый индекс). Индексное инвестирование в долгосрочном периоде прекрасно справляется с этой целью, необходимо лишь жестко контролировать ТИ, сопряженные с таким инвестированием. Идеальным инструментом для таких инвестиций является индексный фонд с минимальными издержками. Если общие ТИ не превышают 0.15% в год, то это однозначно выгодней, чем самостоятельное индексное инвестирование. Преимуществом обладает и индексный фонд с общими ТИ не превышающими 1%, но в этом случае в стоимость услуги входят выгоды от налоговых каникул. Если общие ТИ фонда превышают 1.5% - это уже серьезный повод задуматься о сотрудничестве с такой управляющей компанией и, конечно, нужно отказаться от вложений в фонд с издержками 3% и более – долгосрочно инвестировать в такой фонд смысла нет!

- Активное управление. Расчеты убедительно показывают, что даже небольшое (2-4%) ежегодное преимущество над результатом индексного фонда дает потрясающий дополнительный доход на длительных сроках инвестирования. «Есть ли гарантированный способ получения альфы?» – однозначный ответ: «НЕТ!», но можно создать условия (систему управления капиталом), при которых вероятность ее получения может быть более 50%. И, безусловно, она должна быть результатом определенного созидательного труда, как и любой товар или услуга полезные человеку. То есть невозможно в долгосрочном периоде получать альфу случайным образом. Несмотря на очевидный вывод, многие пытаются (и будут пытаться) просто выиграть это преимущество, делая ставку, глядя на волатильную природу графиков.

В любом случае, дееспособность системы управления капиталом (СУК) может продемонстрировать только репрезентативная статистика результатов управления, но и она не может быть гарантией аналогичных результатов в будущем. Поэтому инвестор, выбирая второй путь – активное управление, должен разобраться и согласиться с идеологией, принципами и смыслом СУК, применяемой в таком фонде. Задать себе вопрос: «Делал бы он также, если бы выполнял эту работу самостоятельно?» И тогда можно обосновать дополнительную плату – ТИ фондов активного управления, как правило, выше ТИ индексного фонда, так как предполагают более сложную и трудоемкую работу. При этом должен быть ясен физический смысл, заложенный в СУК. Иначе говоря, необходимо понимать, почему множество акций, выбранных в портфель, превзойдет по динамике курсовой стоимости и дивидендам набор акций, входящих в индекс.

В противном случае подходы управляющих могут означать лишь попытку поиграть на колебаниях на Ваши деньги и за Ваш счет. Часто трудозатраты по управлению портфелем носят холостой характер – деятельность в рамках лженауки (например, технический анализ, астрология и пр.), тем не менее на это тратится время и подобный «труд» оплачивается из средств клиента. Помните: траты на ТИ имеют вероятность, близкую к 100%, вероятность же получения преимущества над среднерыночным результатом значительно ниже!

Отдельного рассмотрения заслуживает вопрос стоимости услуг, связанных с получением α. С одной стороны, это неценовой вопрос, так как альфа – это, как правило, результат превышения уже за вычетом стоимости этих услуг (стоимость пая, динамику которого сравнивают, учитывает все расходы). Но с другой стороны, ТИ, например, вознаграждение управляющей компании (ВУК), – это то, что однозначно повлияет на уменьшение размера α в будущем (и влияло в прошлом). Уровень ТИ и размер альфы связаны, а точнее – размер альфы (а порой и само ее наличие) зависит от ТИ. Принцип, что чем лучше управляющий справляется с работой по получению альфы, тем дороже стоят его услуги, в этой части рыночных отношений не действует. В данном случае скорее наоборот: чем дешевле стоимость услуги, тем вероятнее и выше альфа для инвестора!

Также немаловажным моментом является уровень риска, который будет вынужден брать управляющий (точнее сказать: риск будут брать пайщики фонда) на портфель с целью получить альфу, так как чем больше ВУК, тем выше должен быть результат управления относительно результата «индекс + дивиденды». Например, у двух фондов при одном и том же значении α=3% и прочих издержках=1%, для фонда с ВУК=1% – результат должен превосходить индексный на 5%, а для фонда с ВУК=3% уже на 7%. В большинстве случаев это означает, что уровень диверсификации (уровень пересечения портфеля с индексным фондом) второго фонда будет значительно ниже, чем у первого, так как большая альфа, как правило, подразумевает и большее отклонение структуры портфеля от структуры индекса. Подробнее «Клин Арсагеры», или особый взгляд на диверсификацию активов». Это означает, что и риск получения результата хуже рыночного также больше у второго фонда, то есть цена ошибки сильно возрастает, помимо того, что она в принципе увеличена на более высокий размер ВУК. Только четкая уверенность в высоких профессиональных качествах (или может в умении творить чудеса?) может быть обоснованием такого высокого значения ВУК.

Попробуем оценить стоимость услуг по получению α. Какой размер ВУК можно считать приемлемым? Еще раз упомянем, что инвестору необходимо предварительно изучить принципы и идеологию СУК фонда, а также получить характеристику результатов управления в сравнении с бенчмарком (индекс + дивиденды) на различных временных интервалах. Согласившись с СУК и получив устраивающий ответ по результатам, можно оценить размер ВУК. Так как альфа в будущем носит вероятностный характер, логично будет вычислить размер ВУК по формуле: ВУК=Pα*∆α, где

Pα – вероятность получения альфы,

∆α – размер альфы.

Вопрос оценки вероятности – отдельная тема для изучения. Можно исследовать предыдущие результаты конкретного фонда, а можно использовать общую статистику 7/13/80. Например, при ориентире по α = 5%, размер ВУК=5%*7%=0.35%. В зависимости от трекрекордса (динамика паев в прошлом) фонда инвестор может посчитать приемлемой дополнительную премию к этому вознаграждению.

На наш взгляд, общий объем ТИ не должен превышать 3%, в противном случае в долгосрочном периоде инвестирование в акции становится бессмысленным в сравнении с депозитами.

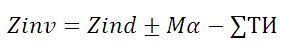

Формула результата для инвестора.

Выразим результат инвестирования в виде следующего равенства:

,

,

где Zind – результат «индекс+дивиденды»,

Mα – результат отставания/превышения курсовой динамики и дивидендных выплат портфеля инвестора (фонда) относительно результата «индекс+дивиденды»,

∑ТИ – сумма общих транзакционных издержек.

Значения могут быть выражены в годовых процентах (от суммы инвестиций). Также отметим, что результат спекуляций тоже можно выразить с помощью указанного выше равенства.

Оценивая эффективность осуществляемых инвестиций, необходимо обратить внимание на реалистичность выполнения в долгосрочном периоде следующего неравенства:

![]() ,

,

где minТИ – минимальные издержки (ориентировочно 0.15% от СЧА в год).

То есть чем выше ∑ТИ, тем более высокий результат необходимо получить от СУК в виде Mα. Именно поэтому спекуляции и прочие попытки игры на колебаниях («плечи», «шорты» и пр.), которые неизбежно ведут к росту ∑ТИ, в долгосрочном периоде не в состоянии обеспечить результат, превосходящий «индекс+дивиденды». При этом интенсивность деятельности (частота сделок, размер плеча и пр.) лишь снижает вероятность преимущества, в долгосрочном периоде сводя ее к нулю.

Мы описали выше, сколь существенными результатами для инвестора оборачивается незначительное, на первый взгляд, преимущество над индексом. Зеркальный размер ТИ, кажущихся аналогично несущественными и легко «отбиваемыми», имеет схожее влияние на результат. И если крайне сложно обеспечить ежегодное долгосрочное преимущество над индексом в 3% (если бы это было просто, то откуда бы взялись такие увеличенные доходы?), то и также сложно «отскрести» у рынка потерянные 3% на ТИ!

Отдельно стоит отметить постоянный денежный остаток в портфелях некоторых инвесторов – деньги в долгосрочном периоде ухудшают результат портфеля (фонда), так как не самоувеличиваются. В этом случае требование к эффективности СУК дополнительно возрастает – необходимо лишь частью портфеля обеспечивать результат на весь размер инвестиций.

Составляющие и размер ТИ для инвестора.

Затраты и ориентировочный размер приемлемых ТИ для инвестора фонда можно свести в таблицу:

|

|

Затраты |

Размер |

|

1 |

Минимальные издержки (депозитарные, брокерская комиссия за приобретение, абонентская плата). |

0.15% |

|

2 |

Минимальные трудозатраты и время на управление портфелем – знания и действия (формирование портфеля, реинвестиция дивидендов). |

0.10% |

|

3 |

Хранение и учет активов (специализированный депозитарий, регистратор, аудитор, оценщик). Повышенная надежность сохранности активов в ПИФе. |

0.05% |

|

4 |

Налоговые аспекты. |

0.5%-1.0% |

|

5 |

Трудозатраты с целью получить альфу (результат лучше рыночного) – фундаментальный анализ, курирование портфеля, риск-менеджмент |

0.3%-0.7% |

|

|

Итого общие ТИ |

1.1%-2.0% |

По первым четырем пунктам можно оценить максимальные общие ТИ индексного фонда: 0.8%-1.3%.

Прочие качественные характеристики работы доверительного управляющего (фонда).

В случаях, когда инвестор планирует воспользоваться услугами фонда активного управления, помимо доверия к СУК, применяемой при управлении портфелем, пайщику необходимо также убедиться в применении правильных алгоритмов в части риск-менеджмента:

- Независимость от действий других пайщиков. Ввод и вывод средств не должен приводить к существенному изменению структуры портфеля. В зависимости от размеров фонда ликвидность конкретной ценной бумаги должна определять её долю в портфеле.

- Риск существенного отклонения от среднерыночного результата. Структура портфеля должна иметь заданное пересечение со структурой общерыночного портфеля (частный случай – структура индекса), а лимиты на конкретные акции должны быть определены в соответствии с занимаемой долей в капитализации всего рынка акций. Подробнее в упоминавшемся ранее материале «Клин Арсагеры», или особый взгляд на диверсификацию активов».

- Отсутствие или нивелирование конфликта интересов внутри финансовой группы, куда входит управляющая компания. Потери могут выражаться в завышенных тарифах обслуживающих организаций: брокер, депозитарий, регистратор, аудитор, оценщик.

- Отсутствие возможности злоупотреблений с активами фонда: фронтранинг (опережение собственных сделок брокера или аффилированного к нему лица над сделками фонда с целью получить выгоду от последующих сделок самого фонда), «скидывание токсичных» активов в портфель фонда (например, продажа предбанкротных облигаций и других активов по завышенным ценам) и пр. Подробней о возможных злоупотреблениях «Что нужно знать о доверительном управлении» и «Как исключить злоупотребления при доверительном управлении».

Выводы для инвестора.

- Количество времени важнее количества денег. Чем раньше начнется процесс сбережения, тем лучше будут его результаты.

- Уровень ТИ имеет огромное значение. Нужно максимально внимательно относиться к его размеру и правильно оценивать.

- Эффект налоговых каникул при долгосрочных инвестициях весьма существенен, особенно если доходность портфеля превышает среднерыночную. При одинаковом качестве управления – фонд, как форма управления, значительно выгоднее в плане налогообложения для клиента по сравнению с индивидуальным доверительным управлением (ИДУ).

- Лучший выбор при индексном инвестировании – фонд с минимальными ТИ.

- Даже небольшое ежегодное преимущество над результатом «индекс + дивиденды» в долгосрочном периоде дает кратное увеличение дохода.

- Выбор фонда с активным управлением требует серьезного изучения принципов его работы (в первую очередь системы управления капиталом) и анализа издержек при управлении. Эффективность рынка в долгосрочном периоде делает практически невозможным получение альфы для пайщика при высоком уровне ТИ (3% и более).

- Игра на колебаниях курсовой стоимости увеличивает ТИ и образует среднюю существенную (6% и более) долю денежных средств в портфеле, что негативно влияет на возможность получения результата даже на уровне индекса.

- Фонды, уровень ТИ которых 5% и более, с вероятностью близкой к 100%, в долгосрочном периоде не смогут обеспечить доходность для клиента на уровне среднерыночной (индекс+дивиденды). Управляющие и инфраструктурные организации таких фондов просто ...

Выводы для управляющей компании.

- Фонд, как форма управления портфелем, обладает рядом существенных преимуществ для клиента, в первую очередь налоговых. Это фора для стоимости услуг управляющему по отношению с затратами клиента при самостоятельном инвестировании.

- Только выполнение целей клиента – сбережение в акциях с результатом, превышающим доходность депозита в долгосрочном периоде – может позволить существовать и получать плату за услуги в долгосрочном периоде любой управляющей компании.

- Инвестиционный продукт должен вызывать доверие и уверенность у клиента в том, что его цели (результат выше депозита) в долгосрочном периоде будут выполнены, несмотря на волатильность такого инструмента как акции. Тогда инвестиции и, как следствие, сотрудничество с управляющей компанией будут долгосрочными и регулярными.

- Целью фонда акций с активным управлением может быть только преимущество над результатом «индекс+дивиденды». Чтобы предоставить клиентам качественный инвестиционный продукт, необходимо разработать, эксплуатировать и постоянно совершенствовать СУК, которая позволит формировать портфель фонда с более сильными фундаментальными характеристиками, нежели у индексного портфеля. Клиент должен сознательно согласиться с оплатой данной работы как с оплатой иной деятельности, в полезности которой он не сомневается (например, ремонт квартиры).

- Услуга доверительного управления должна быть выгодна клиенту в сравнении с самостоятельным формированием и управлением портфелем ценных бумаг (акций в первую очередь).

- Уровень ТИ выше определенных значений делает однозначно некачественным инвестиционный продукт (фонд) для клиента, в этом случае существование управляющего бессмысленно.

- Лучшим (и максимально честным) решением при отсутствии системы управления капиталом может быть только предложение клиентам индексного фонда с минимальными ТИ (<1%).

- Клиенту необходимо предоставить как можно более полную информацию о работе фонда и о системе управления капиталом. Прозрачность, полнота отчетности и удобство ее получения должны быть на максимальной высоте. Маркером понятности работы фонда может служить пример работы индексного фонда.

- Чем больше СЧА фонда, тем сложнее получать альфу, так как пересечение с рынком естественным образом возрастает, а сложность перегруппировки портфеля становится выше. На первый план выходит ценовая конкуренция в области стоимости услуг или, иначе говоря, размера ТИ, только это может дать преимущество и интерес к продукту со стороны клиента. Положительным же моментом подобных «сложностей» для управляющей компании является большой абсолютный размер ВУК, несмотря на низкое относительное значение ВУК как % от СЧА.

P.S.

Отдельного исследования заслуживает влияние ТИ на результат инвестиций в волатильный инструмент (акции). Предварительный анализ показывает, что влияние ТИ при волатильности акций дополнительно возрастает – возникает эффект, обратный описанному нами ранее в материале «Волатильность может приносить доход! Но не спекулянтам!»