Отчет «Сравнение с результатами вложения в депозиты и индексный фонд на разных временных интервалах»

- 20

- 4215

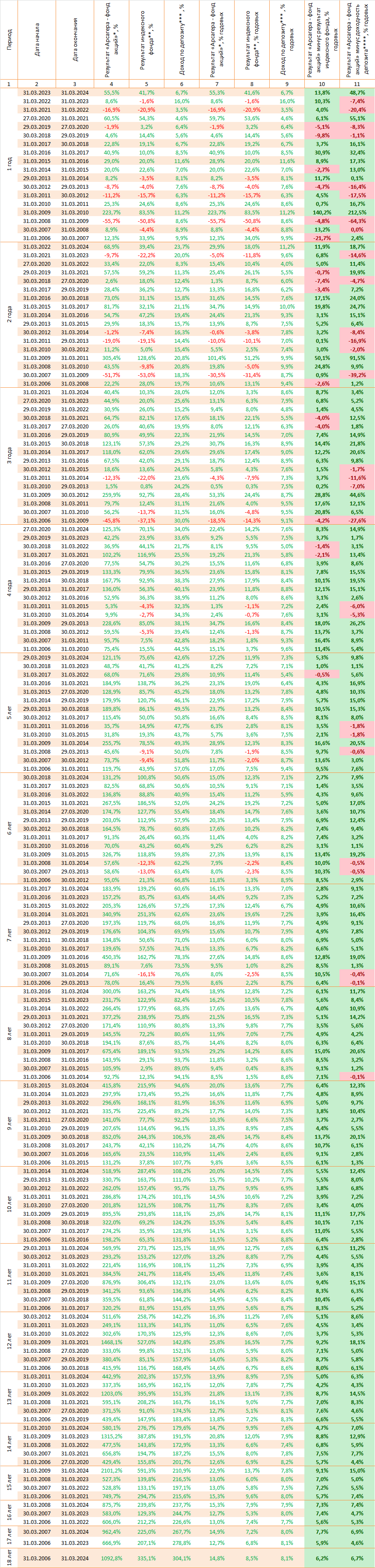

Материал из цикла статей о том, какая отчетность должна быть у каждого инвестора, в котором мы рассмотрим отчеты, отражающие результаты управления в сравнении с индексом МосБиржи и доходностью рублевых депозитов на разных временных отрезках. Результаты рассчитаны как в рублях, так и в долларах США.

При подготовке материала «Инструменты сбережений» мы разработали форму отчета, показывающую результаты инвестирования на разных временных отрезках.

Данная форма входит в ежеквартальные отчеты по фондам:

- Арсагера – фонд акций;

- Арсагера – фонд смешанных инвестиций;

- Арсагера – фонд облигаций КР 1.55;

- Арсагера – акции 6.4.

Разработанная форма позволяет исключить возможность представления данных только об удачных или, наоборот, только о неудачных периодах инвестирования.

Будет очень хорошо, если данную форму представления результатов управления будут использовать независимые сайты об инвестировании в ПИФы, а также другие управляющие компании. Мы готовы оказать им методологическую помощь.

В качестве инструментов для сравнения результатов наших инвестиционных продуктов выбраны банковский депозит и индексный фонд (индекс МосБиржи).

Сравнение с результатами индексного фонда позволяет оценить ключевое качество управляющего портфелем – способность или неспособность выбирать активы, доходность которых превосходит среднерыночный результат. Подробнее об оценке результатов управления можно прочитать в материалах «Индексный фонд. Выбор и смысл» и «Оценка результатов управления».

Результаты вложения на банковский депозит приводятся для возможности сравнения с ним как с самым популярным инструментом сбережений в России.

Инвестор выбирает акции как альтернативу депозиту для того, чтобы получить более высокую доходность в долгосрочном периоде. На краткосрочных интервалах (от 1 до 3 лет) вложения в акции могут как существенно превосходить результаты депозитов, так и уступать им и даже показывать отрицательную доходность. На более длинных временных интервалах доходность вложений в акции по статистике превосходит результаты депозитов, поэтому для сравнения с депозитом наиболее интересны результаты на длительных временных окнах. Подробнее об этом можно прочитать в материале «Взаимосвязь доходности акций и облигаций».

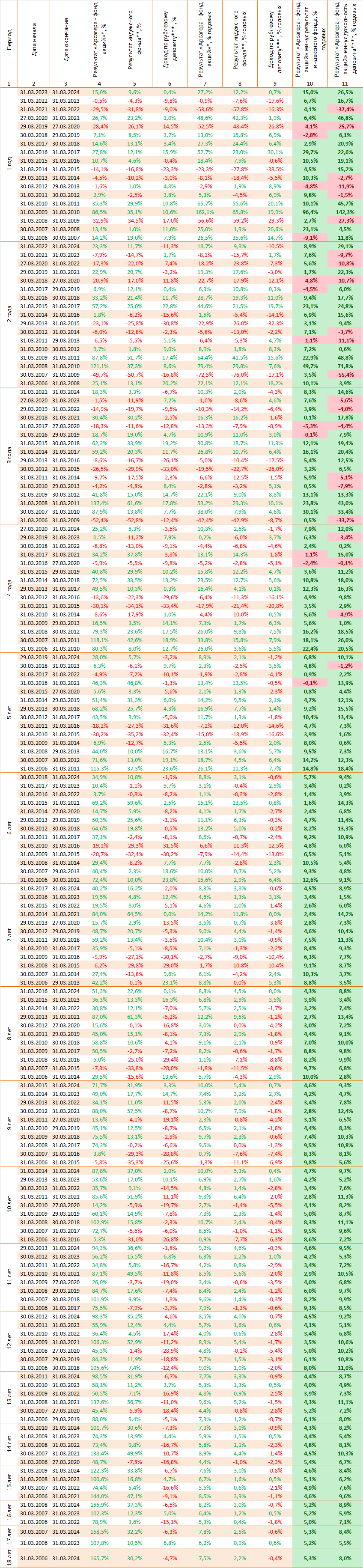

В таблице последовательно рассматриваются результаты инвестирования в перечисленные инструменты на различные сроки.

В столбце 1 указывается период инвестирования. В столбцах 2 и 3 приводятся даты начала и окончания соответствующего периода инвестирования.

В столбцах 4-6 приводится результат инвестирования для перечисленных инструментов за соответствующий период в процентах.

В столбцах 7-9 результат инвестирования переводится в проценты годовые.

В столбцах 10 и 11 проводится сравнение результатов инвестиционного продукта УК Арсагера с депозитом и индексным фондом. Результат выражен в годовых процентах.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. http://pif.investfunds.ru/funds/268.

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

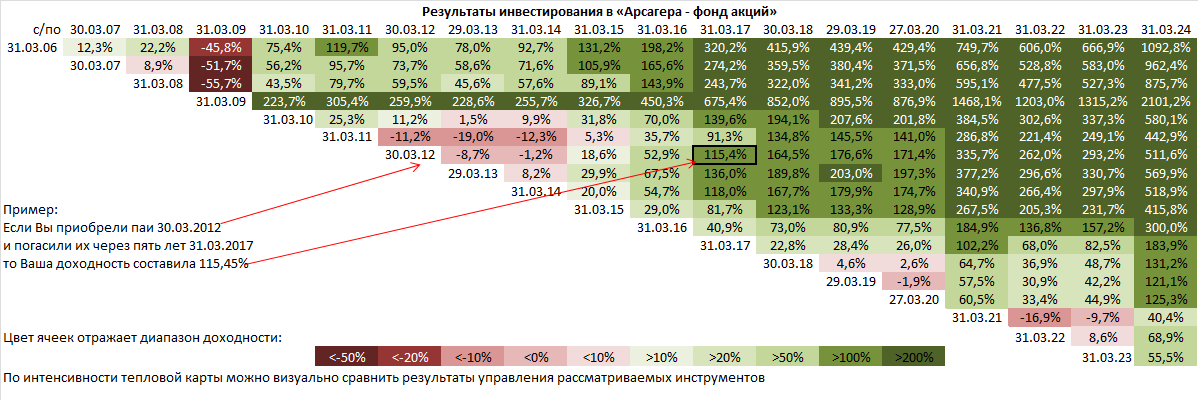

Данные из вышеприведенной таблицы можно представить в следующей форме (цвет ячеек отражает диапазон доходности):

Результаты инвестирования в фонд

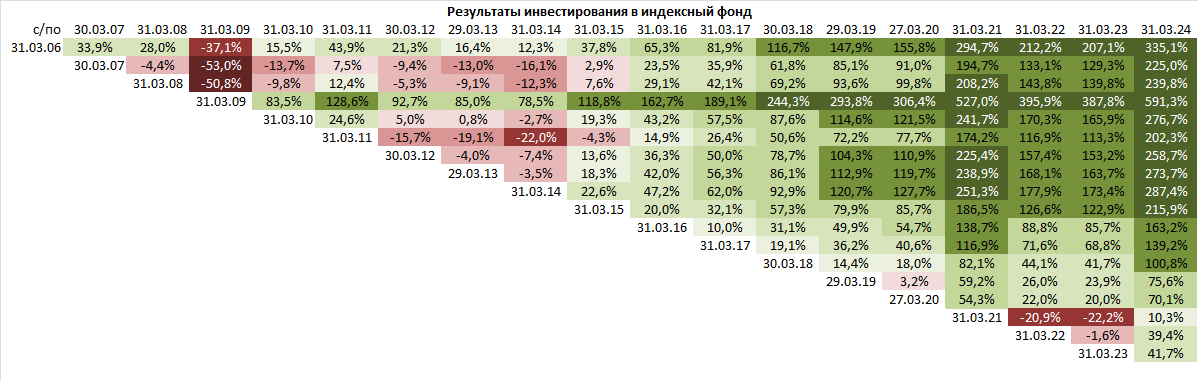

Результаты инвестирования в индексный фонд

Результаты инвестирования в годовой банковский депозит с учетом ежегодного реинвестирования

Далее приводится разница между доходностью фонда и банковского депозита, выраженная в % годовых.

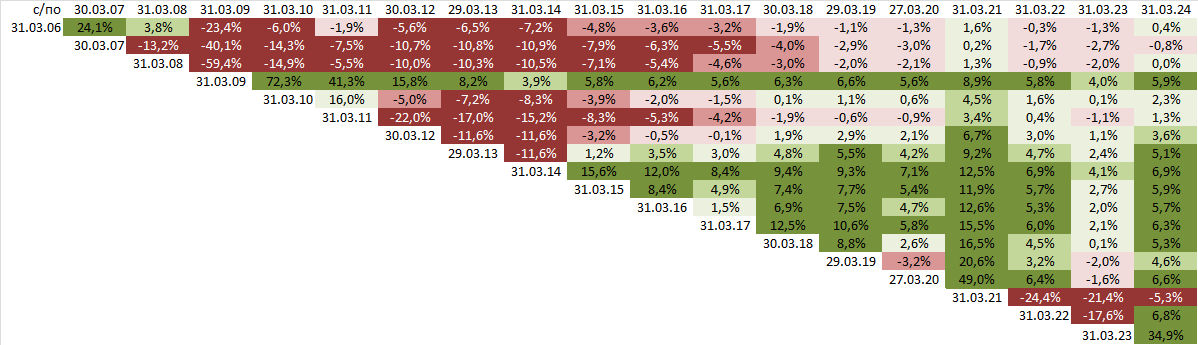

Далее приводится разница между доходностью индексного фонда и банковского депозита, выраженная в % годовых.

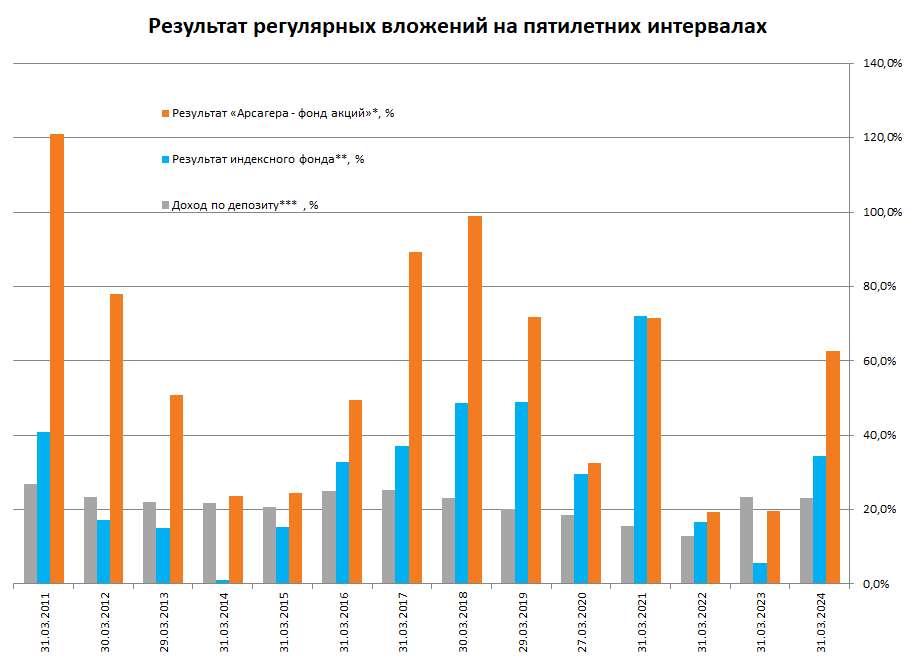

Приведем еще один наглядный вариант сравнения результатов инвестирования на пятилетних интервалах.

В следующей таблице приводится пересчет представленных ранее результатов инвестирования в долларах США по курсу Банка России.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. http://pif.investfunds.ru/funds/268.

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

В отчетности мы также приводим данную форму для анализа доходности регулярных инвестиций (ежемесячно инвестируется 1 000 руб.) на рассматриваемых временных интервалах.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. http://pif.investfunds.ru/funds/268.

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

Также приведем наглядный вариант сравнения результатов регулярного инвестирования на пятилетних интервалах.

В следующей таблице приводится результат регулярного инвестирования пересчитанный в долларах США по курсу Банка России.

Как видно из приведенных таблиц, результаты фонда на коротких интервалах (1-3 года) бывают хуже результатов индексного фонда, но на более длинных промежутках результаты фонда превосходили индекс.

При регулярных инвестициях на периоде более шести лет результат фонда был всегда лучше, чем у индекса.

Итогом нашего кропотливого труда по выбору наиболее перспективных активов стало то, что результаты фонда на большинстве рассматриваемых интервалов превосходят доходность депозитов, в то время как индексный фонд не смог обеспечить такой результат.

Выводы

- Разработанная нами форма отчетности позволяет дать объективную оценку работы управляющего на длительных временных интервалах и исключить возможность манипулирования данными.

- Данное исследование показало, что модель регулярных инвестиций в фонд акций дала более стабильное превосходство результата над доходностью депозитов и индексного фонда по сравнению с нерегулярными.

P.S. C полным квартальным отчетом по фонду акций можно ознакомиться здесь.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевого инвестиционного фонда. Взимание скидок (надбавок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Лицензии ФСФР России № 21-000-1-00714 от 06.04.2010, № 040-10982-001000 от 31.01.2008

Правила Открытого паевого инвестиционного фонда рыночных финансовых инструментов «Арсагера — фонд акций» зарегистрированы ФСФР России: № 0363-75409054 от 01.06.2005 г.

Изменение стоимости пая фонда «Арсагера — фонд акций» составило: 1 мес. (29.02.2024 - 31.03.2024) – +1,12%; 3 мес. (31.12.2023 - 31.03.2024) – +7,26%; 6 мес. (30.09.2023 - 31.03.2024) – +9,41%; 1 год (31.03.2023 - 31.03.2024) – +55,54%; 3 года (31.03.2021 - 31.03.2024) – +40,38%; 5 лет (29.03.2019 - 31.03.2024) – +121,12%.